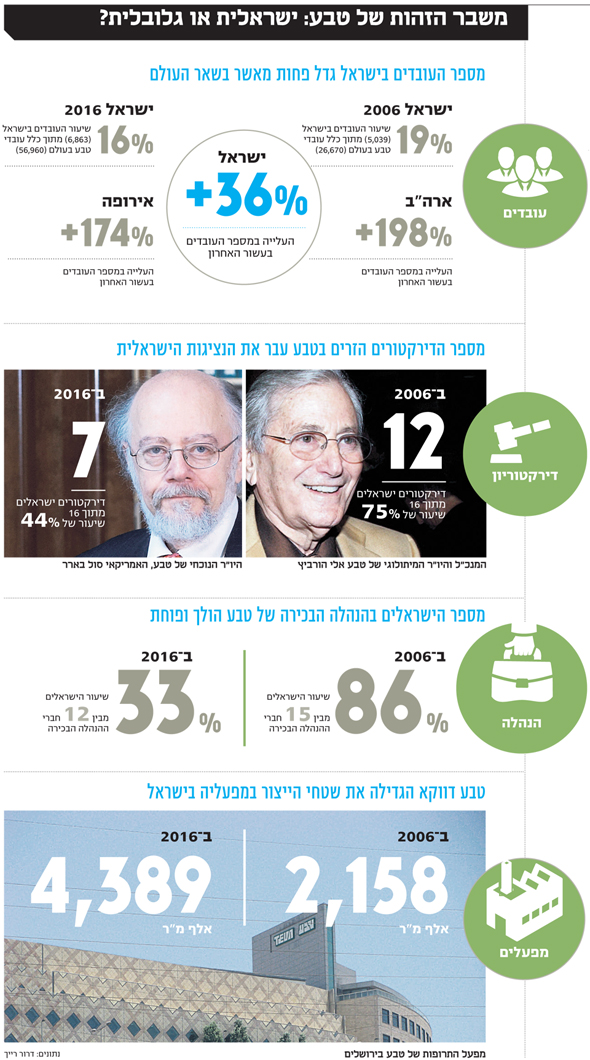

4 הכדורים ששולץ יצטרך להחזיק באוויר כדי להבריא את טבע

היום יירש הנשיא והמנכ"ל החדש של טבע, קור שולץ, את הנזקים האדירים שהסבה לחברה ההנהלה הקודמת, ומחר תפרסם החברה את דו"חותיה לרבעון השלישי. כשהמשקיעים נושפים בעורפו בציפייה למהפך, ותרופת הדגל קופקסון כבר אינה בלעדית, יש 4 סוגיות לטיפולו המיידי

קור שולץ ייכנס הבוקר (ד') לתפקידו כמנכ"ל טבע, כנראה אחד התפקידים המאתגרים במשק הישראלי היום. דבר הגעתו המהירה לישראל, כחודשיים בלבד לאחר ההודעה על חתימת ההסכם עם מי שכיהן כמנכ"ל לונדבק (Lundbeck) הדנית, נחשפה ב"כלכליסט" לפני כשבועיים.

- מאפי פארמה הישראלית פרסמה ניסוי מוצלח במוצר מתחרה לקופקסון

- ביום רביעי: קור שולץ יצטרף לטבע

- הפסד משפטי לטבע: ביהמ"ש בבריטניה ביטל את הפטנט על הקופקסון

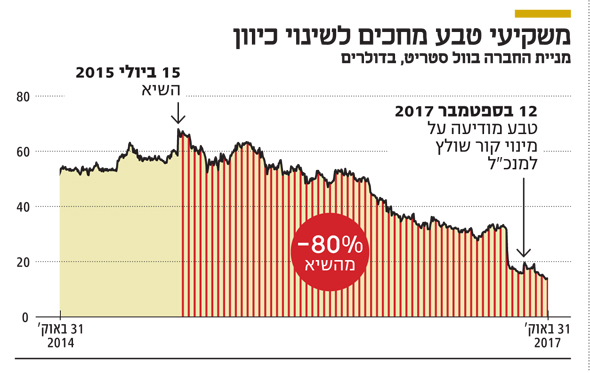

שולץ נוחת בפתח תקווה יום לפני פרסום הדו"חות הכספיים של ענקית הגנריקה, שאיבדה ממש בשבועות האחרונים את מעמדה המוביל בשוק ליריבתה המרה מיילן, ואלה צפויים להיות דו"חות לא פשוטים, שיצטרכו לכלול תחזית לגבי עתיד הקופקסון, תרופת הדגל של טבע. עם זאת, הצטרפותו של שולץ מפיחה גם אופטימיות לא מועטה במשקיעי טבע למודי הסבל, שצופים כעת במניה שנסחרת בשפל של 16 שנה סביב שווי של 14 מיליארד דולר בלבד. אתמול פתחה מניית טבע את המסחר בוול סטריט בעלייה של 1%, לרגל הגעת המנכ"ל שהשוק משליך עליו את יהבו.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

1. השוק לא מאמין למספרים

המשימה המרכזית, שעימה יצטרך להתמודד המנכ"ל החדש קור שולץ, היא שיקום האמון של שוק ההון בטבע. מניית החברה איבדה קרוב ל־80% מערכה מאז מחיר השיא ביולי 2015, וקרוב ל־60% מאז פרסום דו"חות הרבעון השני, שבהם דיווחה על הפסד של 6 מיליארד דולר, בשל הפחתת המוניטין על ההשקעה באקטביס.

מחיקה זו היתה, בעצם, הודאה של הנהלת טבע בכך שרכישת אקטביס אשתקד תמורת 40 מיליארד דולר היתה כישלון. מחיקה זו היא שהחלה את מסע המניה כפלפי מטה, שבשיאו מחקה טבע סכום עתק של 60 מיליארד דולר משווייה לעומת יולי 2015. כיום נסחרת טבע לפי שווי של 15 מיליארד דולר.

מצב זה גרם לכך שענקית התרופות, שהיתה בעבר מקור לגאווה לאומית, נסחרת בשווי נמוך בהרבה מההון העצמי שלה, שעומד על 28 מיליארד דולר. טבע נסחרה במכפיל הון של 0.52, כלומר ההון החשבונאי שלה גבוה משווי השוק שלה ב־93%. מכפיל ההון — היחס בין שווי השוק של החברה בבורסה לבין ההון העצמי שלה — הוא בבחינת כלל אצבע שמאפשר לבחון עד כמה המשקיעים מעריכים את החברה. כאשר חברה נסחרת במכפיל הון שנמוך מ־1, הדבר עשוי להצביע על חוסר אמון של השוק במספרים המוצגים במאזן. במילים אחרות, על הערכה שהמאזן מנופח או על חוסר אמון בכך שבכוחה של הנהלת החברה להגן על האינטרסים של המשקיעים.

אבל אם חברה נסחרת מתחת לשווי ההון העצמי שלה במאזן, כפי שהמצב בטבע, הדבר לרוב מצביע על אחד מהשניים: או שהמאזן אינו משקף נכונה את מצב הדברים, לפחות בעיני המשקיעים, או שהמשקיעים צופים לה תוצאות גרועות גם בעתיד ואינם מאמינים ביכולתה להיחלץ ממצבה. לאחר החילופים המואצים בצמרת טבע בשנים האחרונות ושרשרת הרכישות הכושלות חייב שולץ לתת למשקיעים תקווה, כדי שהם בתורם יחזירו לה אמון.

2. מה שחשוב לא כתוב בדו"ח

עם כל הכבוד לדו"חות שצפויים להתפרסם מחר, השאלות הגדולות לא יופיעו במספרים שבהם אלא בתחזיות ההנהלה - אם בכלל. השפעת התחרות על הקופקסון, תרופת הדגל של טבע, תהיה מהותית לעתיד החברה. בתחילת אוקטובר אישר מינהל המזון והתרופות האמריקאי (FDA) לענקית הפארמה מיילן לשווק גרסה גנרית לקופקסון במינון 40 מ"ג.

קופקסון היא התרופה הרווחית ביותר של טבע, שתורמת לה מכירות של יותר ממיליארד דולר ברבעון (1.023 מיליארד דולר ברבעון האחרון), והודות לרווחיות הגבוהה במוצר הזה, יותר מ־80% מהמכירות יורדים לשורת הרווח התפעולי. תחילת התחרות לתרופה לטיפול בטרשת נפוצה צפויה להפחית את הרווחיות ממנה, וסימן השאלה הגדול הוא עד כמה יישארו הרופאים והחולים נאמנים למוצר המקורי של טבע.

הערכות מדברות בשלב הראשון על ירידה לא משמעותית, אך בחלוף שנה צפוי הרווח של טבע מהקופקסון להישחק במידה ניכרת - 50% ואף יותר - בשל הורדת מחיר התרופה. תחזיות ההנהלה לקופסקון, ואף חשוב מכך מציאת תחליף הולם למוצר הדגל הדועך, הם קריטיים לעתיד החברה.

3. נכסים תיאורתיים, חובות אמיתיים

אחת הבעיות המרכזיות, הגורמות למשקיעי טבע לחשוש ממחיקות עתידיות, הוא סעיף המוניטין במאזנים. ההון העצמי של טבע עמד בסיום הרבעון השני של השנה על 28 מיליארד דולר, והמוניטין במאזן עמד על 45 מיליארד דולר. סכום זה מבטא את הפער בין המחיר ששילמה טבע עבור חברות שרכשה לבין ערך הנכסים שלהן. מצב זה, שבו המוניטין הוא הסעיף הגדול ביותר במאזן, עשוי להסביר מדוע סבורים בשוק כי המניה צריכה להיסחר מתחת להונה העצמי.

טבע רכשה ב־15 השנים האחרונות חברות בהיקפים הולכים וגדלים. מ־2005 הוציאה החברה כ־65 מיליארד דולר על רכישות - הגדולות בהן היו איווקס, שנרכשה באותה שנה, ולאחר מכן באר האמריקאית, רציופארם הגרמנית, ספאלון ולבסוף אקטביס. במהלך התקופה ביצעה טבע עוד רכישות קטנות יחסית, בהיקפים של מאות מיליוני דולרים או מיליארדי דולרים בודדים. לצורך הרכישות הנפיקה לעתים טבע מניות חדשות, כדי לגייס הון ולשלם באמצעותן לרוכשים.

בניגוד לנכסים, שרובם תיאורטיים ומורכבים כאמור ממוניטין, ההתחייבויות של טבע אמיתיות מאוד ועומדות כיום על 33 מיליארד דולר. לכל דולר במאזן יש כתובות - מלווים, בנקים, בעלי אג"ח. למעשה, אם מוחקים את סעיפי המוניטין והנכסים הבלתי מוחשיים (וזה כנראה לא יקרה) תהיה טבע בהון עצמי שלילי של 16 מיליארד דולר. נכון, זה מרחיק לכת, אך התרגיל הפשוט הזה מראה עד כמה הסתמכה טבע בשנים האחרונות על רכישת חברות.

שולץ יצטרך לבנות את טבע מחדש באמצעות פיתוח המוצרים הקיימים בצנרת וקיצוץ חד מאוד בהוצאות. להוציא מיליארדים נוספים על רכישות חברות יהיה לו קשה מאוד, בשל חובות העתק.

4.למרות הכל: תזרים חזק, חברה אמיתית

למרות כל נורות האזהרה, הסיכונים והציפיות השליליות, צריך לזכור שהדו"ח הקרוב, ובוודאי הקודם, מסכמים את נזקי העבר - איבוד הפטנט על הקופקסון ורכישת אקטביס, שבחלקם כבר ידועים ומתומחרים בשוק. למרות טעויות העבר, שנעשו על ידי ההנהלה הקודמת בראשות ארז ויגודמן, טבע היא יצרנית התרופות הגנרית הגדולה בעולם, והיא חברה עם מאות מוצרים ומכירות של יותר מ־20 מיליארד דולר בשנה.

גם ברבעון הקודם, שהיה הגרוע ביותר בתולדות טבע, תזרים המזומנים מפעילות שוטפת טבע המשיך להיות חזק. למרות ההפסד האדיר ברבעון השני, 6.1 מיליארד דולר, החברה לא שרפה כסף ברבעון. נהפוך הוא, טבע היא מכונת מזומנים לא רעה. בשנת 2016 היא ייצרה מזומנים בהיקף של 2.33 מיליארד דולר, ברבעון השני יצרה טבע מזומנים של 741 מיליון דולר, ובחצי השנה הראשונה של 2017 יצרה טבע תזרים מפעילות שוטפת של 1.2 מיליארד דולר. ההפסדים נוצרו ממחיקה חשבונאית, והם מסמנים כי הנהלת טבע הכירה בטעות והודתה שרכשה את אקטביס בסכום גבוה מדי. אבל זו מחיקה המעידה על בזבוז כספים שנעשה בעבר, ולא פגיעה תזרימית.

השאלה הגדולה שכדאי לבחון ברבעונים הקרובים היא כיצד תשפיע התחרות בקופקסון על התזרים העתידי של טבע. אם הפגיעה בקופקסון תשפיע באופן ניכר על תזרים המזומנים, ויעלה חשש לגבי יכולתה של החברה לשרת את חובות הענק שלה, מצבה עלול להמשיך להידרדר. אם תזרימי המזומנים של טבע ימשיכו להיות חזקים, בעזרת סל המוצרים הרחב והפריסה הגלובלית, טבע יכולה להיחלץ מהמשבר הנוכחי.

קאר שולץ

קאר שולץ