בלעדי לכלכליסט

שתי קרנות אמריקאיות רוצות לקנות את הפניקס

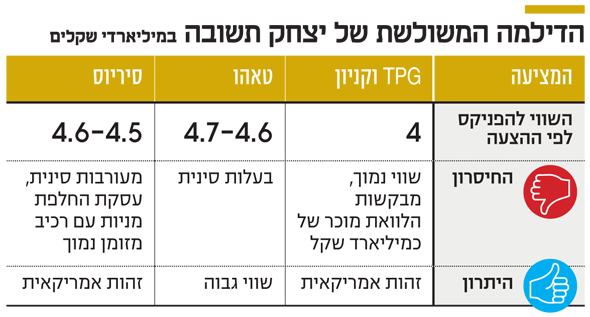

קרן ההשקעות TPG וקרן הגידור קניון מבקשות לרכוש את השליטה בחברת הביטוח מידי דלק של יצחק תשובה לפי שווי של 4 מיליארד שקל - כשוויה בבורסה. התנאי לרכישה: "הלוואת מוכר" של מיליארד שקל מדלק. לתשובה הוגשו עוד שתי הצעות גבוהות יותר מחברות בבעלות סינית, אך סיכוייהן לקבל היתר מהממונה על הביטוח נמוכים

קרן ההשקעות האמריקאית הגדולה טקסס פסיפיק גרופ (TPG) חוברת לקרן הגידור קניון (Canyon Partners), והשתיים הגישו לאחרונה הצעה משותפת לרכישת השליטה (52.42%) בחברת הביטוח הפניקס מידיה של קבוצת דלק תמורת 2 מיליארד שקל. כך נודע ל"כלכליסט". ההצעה משקפת לחברת הביטוח שווי של כ־4 מיליארד שקל, שווי שנמוך מזה שמציעות המתמודדות מהמזרח, וזהה לשווי השוק הנוכחי של הפניקס.

- הפניקס: זינוק של 60% ברווח הרבעוני ל-215 מיליון שקל, שיפור בגמל, חולשה בפיננסים

- תשובה דורש דמי רצינות מהסינים: 5% מהפניקס

- קרן קניון פרטנרס במגעים לרכישת כלל ביטוח או הפניקס

עוד נודע ל"כלכליסט" כי חברת הביטוח האמריקאית שבשליטה סינית, סיריוס, הפסיקה את המגעים מול אי.די.בי לרכישת השליטה בכלל ביטוח ועברה למגעים מול הפניקס. סיריוס מציעה לרכוש את הפניקס בשווי המשקף 90% על ההון, שווי דומה להצעתה של טאהו הסינית מהונג קונג, שאותה מלווה איתמר בורוביץ', מנכ"ל הפניקס לשעבר.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

המפתח נמצא אצל סלינגר

עבור יצחק תשובה, בעל השליטה בקבוצת דלק, מדובר בדילמה לא פשוטה בבחירה בין שלוש ההצעות, בשל המורכבות של הנושא מול רשות שוק ההון בראשותה של דורית סלינגר. טאהו מציעה לרכוש את השליטה לפי שווי של 4.7–4.6 מיליארד שקל, במזומן, ועל פניו זו ההצעה הטובה ביותר, אולם הסיכויים שלה לא גבוהים לאור העובדה שסלינגר לא אישרה עד היום אף לא לגוף סיני אחד לרכוש חברת ביטוח.

על פי אתר טאהו, החברה פעילה בתחומי הפיננסים, המכשור הרפואי, הבריאות והנדל"ן בסין, ומנהלת נכסים בהיקף של 37 מיליארד דולר. לקבוצה אחזקה אסטרטגית בשני בנקים סיניים גדולים - Fujian Haixia Bank ו־Rural Credit Bank of Fuzhou. הראשון בעל נכסים של 20 מיליארד דולר והשני בעל נכסים של 4.5 מיליארד דולר. בתחום הבריאות טאהו מקימה ומתפעלת בתי חולים בסין, ובתחום הנדל"ן היא מקימה 50 פרויקטים למעמד הבינוני ב־20 ערים בסין. טאהו הוקמה בידי הואנג קיסן (Huang Qisen), שהונו האישי מוערך על ידי "פורבס" ב־1.14 מיליארד דולר.

סיריוס הרשומה בברמודה ושהמגעים שלה לרכישת כלל נחשפו באוגוסט 2016, מציעה גם לרכוש את מניות השליטה בהפניקס לפי שווי של 4.6–4.5 מיליארד שקל.

לסיריוס סיכוי טוב במעט מזה של טאהו לאור העובדה שמדובר בחברה אמריקאית, אולם בעלת המניות הגדולה בה היא צ'יינה מינג שנג שרכשה את הבעלות בה לפני שנתיים מוויט מאונטיין, תאגיד הביטוח האמריקאי הגדול. מינג שנג הוא תאגיד בבעלות מבוזרת של עשרות בעלי מניות ללא בעל שליטה דומיננטי, והיא מיוצגת בישראל על ידי אורנית קרבץ שהיתה עד לפני שנתיים מנהלת המחלקה הבינלאומית ברשות ני"ע והעוזרת של היו"ר שמואל האוזר. מבחינת תשובה, הבעיה בהצעת הרכישה של סיריוס היא שקרוב למחצית מהסכום מוצע לו במניות ותשובה ודלק מעדיפים להיפגש עם מזומן, אם כי לגבי מרכיב המניות מתנהל מו"מ וייתכן שהיקפו יוקטן.

לשתי הקרנות האמריקאיות הסיכוי הטוב ביותר לקבל את אישור רשות שוק ההון, משום שמדובר בקרנות מוכרות וגדולות. TPG מנהלת נכסים בשווי של יותר מ־74 מיליארד דולר. הקרן, שאחד המנכ"לים המשותפים שלה הוא ג'ון ווינקלריד, לשעבר מבכירי בנק גולדמן זאקס, משקיעה במגוון רחב של נכסים, כולל הון פרטי, מיזמי צמיחה, נדל"ן, אשראי והון ציבורי.

הקרן כבר השקיעה בעבר בישראל והחזיקה (25%) בחברת הקפה של שטראוס שאותה מכרה במרץ האחרון לשטראוס תמורת 257 מיליון יורו. קניון פרטנרס, שפועלת מלוס אנג'לס ומנהלת נכסים בהיקף של 14 מיליארד דולר, מתמחה בהשקעות עבור קרנות, קרנות פנסיה, קרנות הון ריבוניות, פמילי אופיס ומשקיעים מוסדיים אחרים. נציגי הקרן ביקרו בארץ לפני כשבועיים ונפגשו עם אנשי רשות משוק ההון, יחד עם נציגם בארץ, שלמה ינאי, לשעבר מנכ"ל טבע.

ההצעה של שתי הקרנות נוקבת, כאמור, בשווי נמוך יותר להפניקס, אולם היתרון שלהן, מבחינת תשובה, הוא ביכולתן התיאורטית לקבל היתר שליטה בחברת הביטוח בשל היותן חברות אמריקאיות. מנגד, הבעיה בהצעת הרכש שלהן טמונה בעובדה שההצעה מותנית בהלוואת מוכר מצד דלק בגובה של כ־2 מיליארד שקל, ואשר תוחזר רק בעוד כמה שנים.

תשובה דורש דמי רצינות

תשובה דורש מהמתמודדים דמי רצינות: רכישה מיידית של 4.99% ממניות הפניקס עם חתימת הסכם מול דלק - אחזקה שלא נדרש לה היתר כלשהו. דרישה זו של תשובה מוסברת בכך שרוכשים קודמים שנדחו, האחרונה שבהם קבוצת יאנג, לא קיבלו אישור שליטה אחרי שלא סיפקו לרשות ההון מידע מספק על פי דרישתה. ככל הידוע, כל הקבוצות שהביעו עניין ברכישת השליטה בהפניקס מסכימות לדרישה זו של תשובה.

הפניקס המנוהלת על ידי איל לפידות רושמת עלייה עקבית בתוצאות הכספיות ובשווי השוק שלה, וכן בהון העצמי שלה בשנים האחרונות. החברה מדורגת שנייה בשווי השוק שלה בין חברות הביטוח אחרי הראל, ורשמה את הרווח הגדול בענף הביטוח - 485 מיליון שקל - במחצית הראשונה של 2017.

עתירת הפניקס נדחתה: המכרז למכירת קניוני ארנה יימשך

ארנה גרופ שבשליטת מרכוס ובר תוכל להמשיך בהליכי המכרז למכירת שני הקניונים שבבשליטתה, ארנה נהריה וסטאר סנטר באשדוד. כך קבע שופט בית המשפט המחוזי בתל אביב רחמים כהן שדחה בסוף השבוע את בקשתה של הפניקס לעצור את המכרז. בנוסף דחה השופט בקשה חלופית של הפניקס, לחייב את ארנה גרופ למכור כל אחד מהנכסים בנפרד.

במרץ הוציא ביהמ"ש צו מניעה זמני למכירת הקניונים. בידי הפניקס שמחזיקה (25%) בקניון סטאר סנטר באשדוד, זכות סירוב למכירת חלקה (75%) של ארנה גרופ בקניון. ארנה ביקשה למכור את שני הנכסים ביחד אבל הפניקס טענה כי הדבר לא יאפשר לה לממש את זכות הסירוב אם תחפוץ בכך, וכי רק במכירה בנפרד היא תוכל לממש זכות זו.

השופט קבע כי הפניקס תוכל לבקש קביעת שווי הוגן למחיר הסטאר סנטר באשדוד במקרה של מכירת שני הנכסים, ולממש את זכות הסירוב או ההצטרפות, ובנוסף גם תוכל להגיש הצעה לרכישת הנכסים. עוד קבע השופט כי המכרז איננו מסב להפינקס נזק ממשי, ובכל מקרה מכירת סטאר סנטר באשדוד תהיה כפופה לזכות סירוב של הפניקס. עו"ד דודי זילברבוים וניב אמיתי ממשרד ברקמן וקסלר בלום ייצגו את ארנה ועו"ד נועם רונן ודניאל בר לב ממשרד גורניצקי את הפניקס.

גולן חזני