מי שלא האמין בכלכלת ישראל, הפסיד בגדול

אם מישהו היה אומר בתחילת 2002 שדירוג האשראי של ישראל יטפס לרמה הנוכחית של +A, הוא היה נחשב להוזה. מאז, מי שהחביא דולרים מתחת לבלטות הפסיד, ומי שהשקיע באג"ח ממשלתיות הרוויח פי 3.5 על ההשקעה

ערב יום העצמאות ה־69 של מדינת ישראל עומד דירוג האשראי של המדינה ברמה הגבוהה ביותר אי פעם, רמה שבתחילת העשור הקודם נחשבה לדמיונית. דירוג החוב החיצוני של ישראל יכול לשמש אינדיקציה לבחינת התפתחות הסיכון והאיתנות הפיננסית של המדינה. בשנים האחרונות דירוגי האשראי ותחזיות האשראי של ישראל, לפי שלוש סוכנויות הדירוג העיקריות – S&P, פיץ' ומודי'ס – מתעדכנות רק כלפי מעלה. רק בשבוע שעבר אשררה חברת דירוג האשראי הבינלאומית פיץ' (Fitch) את דירוג האשראי של מדינת ישראל ברמה של +A עם תחזית יציבה. על פי החברה, דירוג האשראי של ישראל מאוזן בין חשבונות חיצוניים חזקים, וביצועים מאקרו־כלכליים איתנים לבין יחס חוב ממשלתי לתוצר שעודנו גבוה ביחס למדינות הייחוס וסיכונים פוליטיים וביטחוניים. גם לפי S&P דירוג האשראי של ישראל עומד על +A.

בימים שהאוצר חיזר על פתחי חברות הדירוג

זה לא היה ברור מאליו בתחילת העשור הקודם. בשנת 2002, על רקע האינתיפאדה השנייה, נאלצה צמרת משרד האוצר לחזר על פתחיהן של סוכנויות הדירוג כדי למנוע הורדות את דירוג האשראי של המדינה, זאת לאחר שפיץ' ו־S&P הורידו את תחזיות הדירוג שלהן לשליליות. באותה עת, איגרות החוב ל־10 שנים של ממשלת ישראל נסחרו בתשואה של יותר מ־10% ובמקביל הדולר נסחר קרוב לרמה של 5 שקלים לעומת 3.62 שקלים כיום.

הרמה הגבוהה של הדולר והתשואה הגבוהה של איגרות החוב אפיינו את חוסר האמון הפיננסי שהמשקיעים ואזרחי ישראל רחשו למדינה. השקל נחשב למטבע חלש, מומחים דיברו אז על קריסת הכלכלה, והמוני בית ישראל המירו את חסכונותיהם השקליים לדולרים. במקביל, איגרות החוב של המדינה זכו לחוסר אמון מוחלט ומעטים העזו להשקיע בהן. הבריחה מאיגרות החוב הממשלתיות הארוכות הביאה את המחיר לשפל, ואת התשואות לשיא. ה"שחרים הארוכים" – אג"ח ממשלתיות שקליות – נסחרו אז ברמת שיא של 12%. תשואה גבוהה זו ביטאה את החשש כי ממשלת ישראל לא תצליח להחזיר את הכספים שלוותה.

האג"ח הממשלתיות הארוכות ניצחו את הדולר

אבל המציאות טפחה על פניהם של הפסימיים. 15 שנה אחרי המספרים מראים שהיה כדאי לתת אמון במדינה. משנת 2002 נמצא דירוג האשראי של ישראל במגמת עלייה, הן הדירוג עצמו והן תחזית הדירוג (מעין ציון שלילי או חיובי המשמש כאינדיקציה להמשך התהליך). מלבד עצירה קצרה בשנת 2008, שבה תחזית הדירוג (ולא הדירוג עצמו) הורד מחיובי ליציב. אולם הורדת התחזית ב־2008 נעשתה לא באופן פרטני רק לישראל, אלא כמהלך מקיף על רקע המשבר הגלובאלי שבו ירדו תחזיות דירוג של כמה מדינות במקביל.

בזכות רצף אירועים חיוביים למדינה, ובהם גילוי מרבצי הגז, גידול עקבי בתעשיית ההיי־טק ושיפור בהוצאות הממשלה, השקל הפך לאחד המטבעות החזקים בעולם. העלאות הדירוג נתמכו על ידי התפתחותה הכלכלית של המדינה שהציגה במרבית השנים שיעורי צמיחה גבוהים ביחס למדינות מתפתחות, עודף במאזן התשלומים ומגמת ירידה מתמשכת בחוב הממשלתי. לראיה, בסיכום שנת 2016 עמד יחס החוב לתוצר על 60% בלבד.

מגדלי עזריאלי בתל אביב

מגדלי עזריאלי בתל אביב

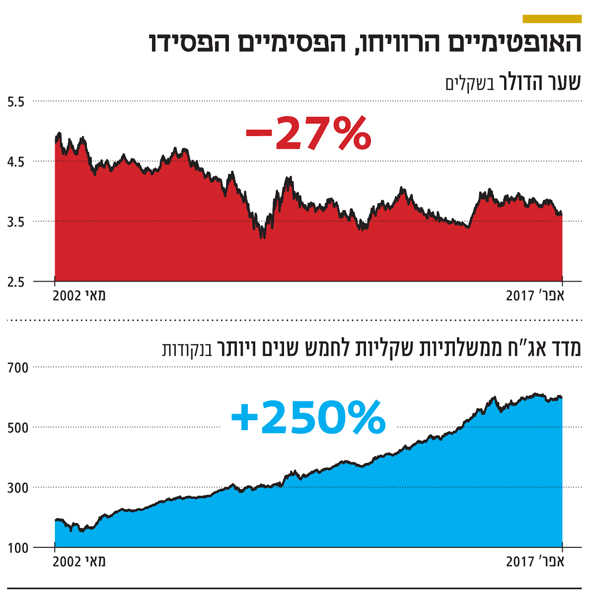

מי שרכש דולרים לפני 15 שנה, במאי 2002, כששער החליפין של הדולר היה רחוק רק בארבע אגורות מ־5 שקלים לדולר, הפסיד עד כה כ־27% על השקעתו. מי שלעומת זאת שרכש אג"ח ממשלתית שקלית ארוכה הרוויח פי 3.5 על השקעתו. אומנם לא קיימת כיום בבורסה אג"ח שהונפקה אז ונסחרת עד היום, אך מדד אג"ח ממשלתיות שקליות לטווח של 5 שנים ויותר, עלה מרמה של 170 נקודות לרמה של 600 נקודות. האיגרת הממשלתית שקיימת מאותם השנים היא ממשלתית צמודה (5903) שזינקה ב־190% מיום העצמאות של 2002.

מתחת לצרפת וסינגפור, ומעל ספרד ופורטוגל

חוסר האמון בכלכלת ישראל הפך לאמון גורף, שיצר בעיות הפוכות. בשנים האחרונות איגרות החוב של ממשלת ישראל אף נסחרות בתשואה נמוכה מהאג"ח של ממשלת ארצות הברית. זרימת מטבע חוץ לישראל, בין אם כתוצאה מהשקעות זרות, מפעילויות פיננסיות או משיפור ביצוא, אילצה את בנק ישראל לרכוש בשנים האחרונות יותר מ־100 מיליארד דולר, צעד שנועד דווקא להחליש את השקל.

S&P התחילה לדרג את ישראל ב־1988, כשהדירוג הראשון שניתן אז למדינה היה -BBB, רמת הדירוג הנמוכה ביותר בדרגת השקעה ורמת הדירוג החציונית ברמה הגלובאלית נכון להיום. לפני 9 שנים ישראל היתה המדינה עם הדירוג הנמוך ביותר מכל המדינות האירופיות לחופי הים התיכון. כיום מקבוצה זו רק לצרפת דירוג גבוה מישראל כאשר ספרד ופורטוגל מדורגות מתחתה. למעשה, מתוך 130 מדינות שמדורגות על ידי S&P, רק ל־30 מדינות, בהן אוסטרליה, קנדה, דנמרק, גרמניה, הונג קונג, ליכטנשטיין, לוקסמבורג, הולנד, נורווגיה, סינגפור, שוודיה ושוויץ ניתן דירוג הגבוה מדירוג ישראל. במהלך השנים ביצעה S&P חמש העלאות דירוג לחוב הזר של ישראל האחברונה שבהן ב־2011 היתה ל־+A. דרגה זו נמצאת חמישה שלבים מתחת לרמת הדירוג המירבית (AAA) שבה נמצאות רק 12 מדינות.