שווי שוק החוב בת"א בשיא כל הזמנים; מרווחי הסיכון בשפל

בחודש פברואר לבדו גויסו אג"ח בהיקף מצטבר של 7.2 מיליארד שקל לעומת 4.4 מיליארד שקל ו־2.7 מיליארד שקל בשנתיים הקודמות בהתאמה. מרווחי הסיכון של האג"ח בדירוגים נמוכים הגיעו לרמה הנמוכה מאז 2014, קרוב למרווח האג"ח מקבוצת A

בורסת תל אביב הפכה בשנים האחרונות לאבן שואבת שמושכת אליה לא רק חברות מכל העולם לגייס חוב בזול אלא גם מגבירה את קצב הגיוס של החברות הישראליות בשוק המקומי.

- כשהריבית אפסית והשוק רותח אפילו אי.די.בי מצליחה לחזור לחיים ולגייס חוב

- אולייר גייסה 537 מיליון שקל בריבית הנמוכה ביותר בקרב חברות הנדל"ן האמריקאיות

- סאות'רן השלימה גיוס של 276 מיליון שקל בישראל

מנתונים של חברת מידרוג עולה כי בפברואר לבדו המשיך גל ההנפקות לשטוף את תל אביב עם גיוסי אג"ח בהיקף מצטבר של 7.2 מיליארד שקל זאת לעומת 4.4 מיליארד שקל ו־2.7 מיליארד שקל בתקופות המקבילות ב־2016 וב־2015 בהתאמה. מתחילת השנה עומד ההיקף המצטבר של הגיוסים על כ־15.7 מיליארד שקל בהשוואה ל־10.2 מיליארד שקל ו־10.1 מיליארד שקל בתקופות המקבילות בשנים 2016 ו־2015 בהתאמה, כך שנראה כי ללא ספק המגמה הזו הולכת ומתחזקת.

הר המזומנים מחפש תשואה

מה מושך את החברות לגייס חוב? השילוב שבין ריבית נמוכה של 0.1% כבר שנתיים ברציפות ושל הר מזומנים בכספי הפנסיה ובקרנות הנאמנות שמחפש אחר השקעה, הביא לגל של הנפקות חוב ענק בשוק הישראלי.

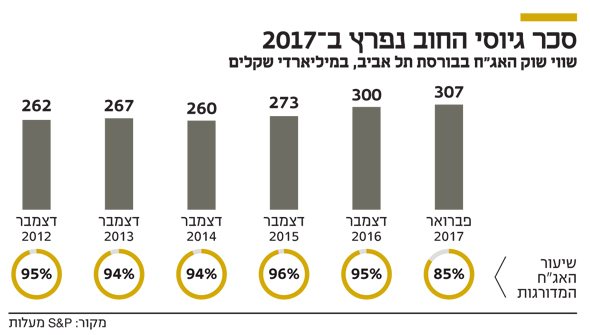

ב־S&P מעלות מצביעים על כך ששווי האג"ח הסחירות בבורסה של תל אביב עומד היום על רמת שיא של 307 מיליארד שקל, עלייה של 12% לעומת סוף 2015. מדובר בעלייה שהחלה עוד ב־2016 לאחר ארבע שנים של קיפאון. כלומר, החל מ־2016, וגם בינואר־פברואר 2017, החברות בבורסת תל אביב מגייסות יותר מאשר הן פורעות. עיקר הגיוסים, בייחוד בקרב חברות הנדל"ן, נועדו למיחזור חובות ישנים ויקרים בחובות חדשים וזולים יותר.

התופעה הזו מתרחשת בעיקר בעקבות כניסתן של חברות הנדל"ן האמריקאיות שהן קטנות מדי מכדי לגייס אג"ח בארה"ב, והכסף הישראלי הזול מושך אותן לתל אביב. גל החוב האמריקאי שהחל כזרזיף ב־2012 שוטף את תל אביב, ובשנים האחרונות 21 חברות נדל"ן מארה"ב גייסו כאן חוב בהיקף של כ־12 מיליארד שקל. חברות הנדל"ן הזרות כבר השלימו בינואר־פברואר 2017 גיוסים בהיקף של כ־3.2 מיליארד שקל, כאשר למועדון המגייסות הצטרפו השנה שתי חברות חדשות: וורטון פרופרטיז שגייסה כמיליארד שקל וסאות'רן של TCI שגייסה 276 מיליון שקל.

מרווחי הסיכון בשפל

על רקע גיוסים אלה מדד תל בונד־השקלי רשם עלייה של יותר מ־1% מתחילת השנה, בזמן שהאג"ח הממשלתיות כמעט ולא רשמו תזוזה. תופעה זו הביאה לצמצום של מרווחי הסיכון, כלומר הפער בין תשואת האג"ח הקונצרניות לאג"ח הממשלתיות בעלות מח"מ דומה.

ב־S&P מעלות מציינים כי מרווחי הסיכון של קבוצת ה־BBB.il נמצאים סביב 2.5%, הרמה הנמוכה ביותר מאז 2014, ירידה משמעותית בהשוואה לכ־4.5% בתחילת 2016. עוד מציינים במעלות כי מרווחי הסיכון בקבוצה זו מתקרבים מאוד למרווחי הסיכון בקבוצת ה־A.il, דבר שמצביע על היעדר בידול ראוי בהערכת הסיכון בין שתי הקבוצות.

גם לדברי אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, בנטרול האג"ח של החברות האמריקאיות, שנסחרות בתשואות גבוהות ביחס לחברות הישראליות בעקבות פרמיית כניסה לשוק הישראלי, מרווחי הסיכון בקבוצת ה־A מתקרבים לרמות הנמוכות מאז המשבר של 2008 (להוציא 2014). לדבריו, "בדו"ח היציבות הפיננסית האחרון של בנק ישראל נכתב שהמצב של החברות הוא טוב ולכן יש הצדקה לצמצום מרווחי הסיכון. שוק הדיור בישראל מתחיל להתקרר ושוק המניות יקר, ולכן המשקיעים פונים לאג"ח. אנו ממשיכים להמליץ לצמצם את החשיפה לאג"ח קונצרניות בדירוג שמתחת ל־A ולהתרכז בקבוצת ה־A".

בורסת תל אביב צילום: אוראל כהן

בורסת תל אביב צילום: אוראל כהן