המירוץ לתשואה: הקרנות הגמישות ינצחו גם השנה?

על אף שמרבית הקרנות השיגו תשואה חיובית מתחילת השנה, הן מתקשות להכות את מדד הייחוס ולשחזר את ההצלחה של השנתיים האחרונות

שוקי המניות והאג"ח נסחרו בתנודתיות גבוהה יחסית מתחילת שנת 2014, מצב המחייב את מנהלי קרנות הנאמנות להגיב מהר להתרחשויות ולשמור על דינמיות גבוהה. בתקופות כאלו ביצועי הקרנות נמדדים בתשומת לב רבה במיוחד, ומנהלי קרנות אשר השכילו לנצל הזדמנויות בצורה הנכונה יוצאים כש"ידם על העליונה".

- איך לבנות תמהיל קרנות נכון בתיק מנייתי?

- קרן זווית: הסבלנות של המשקיעים בשוק המניות השתלמה

- הקוקטייל הסיני הקטלני מזכיר את שורשי משבר 2008

הקרנות הגמישות מאפשרות למנהל הקרן לבטא את היצירתיות שלו, ומהוות פלטרפורמה אשר באמצעותה ניתן להשקיע באפיקים השונים בלי מגבלות ניכרות באשר לאלוקציית הנכסים של הקרן.

בדרך כלל הקרנות אינן מחויבות לאחזקה מינימלית באפיק מסוים, ולכן ניתן לבחון באמצעותן את הדינמיות של מנהלי ההשקעות ואת יכולתם לחלק את הנכסים בצורה הנכונה כדי להניב תשואה גבוהה ככל האפשר.

הגודל כן קובע

שווי הנכסים המנוהלים בקרנות הגמישות עומד על 1.63 מיליארד שקל. דמי הניהול בקרנות אלו עומדים על 1.99% בממוצע.

הגודל הממוצע של קרן גמישה עומד על 72 מיליון שקל, גודל המאפשר לשמור על דינמיות גבוהה. ניתן להבחין בהבדלים ניכרים בהיקפי נכסי הקרנות הגמישות, כאשר הקרן הקטנה מנהלת 9 מיליון שקל והקרן הגדולה מנהלת 500 מיליון שקל.

אילוסטרציה צילום: בלומברג

אילוסטרציה צילום: בלומברג

ניתן למצוא שוני רב גם בהרכבי הנכסים של הקרנות הגמישות, ובשיעורי החשיפה שלהן לאפיקים השונים. חשוב לשים לב להרכבי נכסי הקרנות הגמישות מעת לעת, שכן הם עלולים להשתנות בהתאם לתפיסת ההשקעה הנוכחית של מנהל הקרן.

מנהל שמעריך כי המניות נסחרות ברמה אטרקטיבית עשוי להגדיל את החשיפה המנייתית בקרן גמישה, ואילו מנהל הסבור שהמניות נסחרות ברמה גבוהה מדי יקטין את שיעור החשיפה אליהן בקרן גמישה.

עלייה בחשיפה למניות

החשיפה המנייתית הממוצעת של הקרנות הגמישות עלתה ל־71% בסוף פברואר 2014 לעומת 64% בסוף ספטמבר 2013. ניתן להסיק מכך בנוגע למידת האטרקטיביות של אפיק המניות עבור מנהלי הקרנות הגמישות. חשוב לציין כי המגמה של הורדת הריבית על ידי בנק ישראל מגדילה את האטרקטיביות של האפיק המנייתי על חשבון האפיק הסולידי.

גם בשיעור החשיפה למניות ניתן להבחין בהבדל ניכר בין הקרנות, בגלל השוני בדעות של מנהלי הקרנות לגבי השווקים הפיננסיים והגישות השונות באשר למשמעות של ניהול קרן גמישה. ישנן קרנות המחזיקות בחשיפה מלאה של 100% לשוק המניות, אך ניתן למצוא גם קרנות החשופות בשיעור של 60%–70%, ואף בשיעור של 30% בלבד.

אפיק האג"ח הקונצרניות נמצא גם הוא במגמת עלייה. שיעור החשיפה הממוצע של הקרנות לאג"ח קונצרניות עלה מ־15% בסוף ספטמבר 2013 ל־17% בסוף פברואר 2014.

באפיק האג"ח הממשלתיות, שמונה מתוך 22 קרנות גמישות חשופות לאפיק זה, בחשיפה ממוצעת של 19%. הקרן בעלת החשיפה הגבוהה ביותר לאג"ח ממשלתיות מחזיקה 37% מנכסיה באפיק זה.

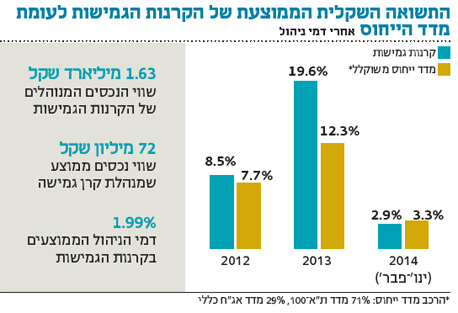

כדי לקבוע מדד ייחוס התואם את הקרנות הגמישות, בנינו מדד המשקלל בשיעור של 71% את תשואת מדד ת"א־100 (בדומה לשיעור החשיפה הנוכחי בקרנות), ובשיעור של 29% את תשואת מדד אג"ח כללי (הכולל את האג"ח הקונצרניות והממשלתיות).

בחירת הנכסים משפיעה

אם נבחן את תשואת הקרנות הגמישות מול מדד הייחוס מתחילת ינואר 2014 נראה כי הן מתקשות להכות את המדד. בעוד מדד הייחוס הניב תשואה של 3.27%, הקרנות הגמישות הניבו תשואה ממוצעת של 2.86%. מתוך הקרנות הגמישות, 12 קרנות הצליחו להכות את מדד הייחוס והשיגו תשואה ממוצעת של 3.92%.

רוב הקרנות הגמישות רשמו תשואה חיובית מתחילת השנה, למעט קרן אחת עם תשואה שלילית של 0.6%. הקרן הטובה ביותר השיגה תשואה של 5.1%. ניתן לראות שיש השפעה מכרעת לבחירת הנכסים, כשהפער בין הקרן עם התשואה הנמוכה ביותר לקרן עם התשואה הגבוהה ביותר עומד על 5.7%.

התשואה הממוצעת של הקרנות הגמישות הצליחה להכות את מדד הייחוס ב־2012–2013. אז אף שהשנה החדשה התחילה לא טוב בהשוואה למדד, אנו סבורים שהקרנות הגמישות עוד לא אמרו את המילה האחרונה.

צבי סטפק הוא יו"ר בית ההשקעות מיטב דש. מור מרגלית הוא מנהל השקעות במיטב דש

השורה התחתונה: אם התנודתיות בשווקים תימשך בחודשים הקרובים, לא מן הנמנע כי פערי התשואות בין הקרנות השונות יתרחבו, ולכן יש לתת חשיבות רבה לבחינת ביצועי הקרנות אל מול הסיכונים שנוטלים מנהלי הקרנות במהלך השנה.