השורה התחתונה

3 בתי השקעות התמזגו, 91 קרנות חדשות הוקמו ו־114 קרנות שינו מדיניות

שוק הקרנות עבר תהפוכות ב־2013. דמי הניהול בשוק ירדו בממוצע ב־0.18%, כאשר בקרנות המנייתיות דמי הניהול ירדו בממוצע ב־0.56% ובקרנות האג"ח ירדו בממוצע רק ב־0.07%. קרנות אג"ח וקרנות מחקות הפכו לטרנד החם של השנה החולפת

שוק הקרנות עבר שנה תוססת, אולי אף תוססת מדי. חוץ מעלייה דרמטית בשוק המניות והאג"ח הקונצרניות בארץ ובעולם, אפשר לספור לפחות ארבע רעידות אדמה, שלוש מהן קשורות למיזוגים ורכישות והרביעית לשינוי בדמי הניהול.

- הבנקים יגבו עמלת המרת מט"ח מקרנות

- האוזר לוועדת הכספים: לאשר כניסת קרנות זרות לישראל

- מנהלי קרנות הנאמנות בוכים ומדפיסים כסף

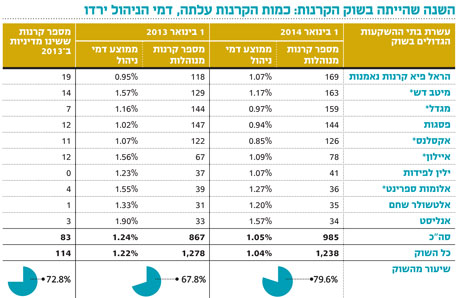

במרץ הושלמו שתי עסקאות מיזוג, ומיליארדי שקלים החליפו ידיים. המיזוג הראשון היה כשהראל רכשה את קרנות הנאמנות של כלל פיננסים, והשני היה המיזוג בין דש למיטב. בנוסף, לקראת סוף השנה, איילון רכשה את קרנות הנאמנות של אלפא פלטינום. המיזוג הפך את הראל למובילה מבחינת מספר הקרנות (169). אחריה נמצאת מיטב דש עם 163 קרנות והשלישית היא מגדל עם 159 קרנות. פסגות, שהובילה שנה שעברה, נמצאת רק במקום הרביעי (144).

שליש מהקרנות החדשות הן מחקות

חוץ מניהול שוטף של הקרנות הקיימות, מנהלי הקרנות מתעסקים גם בהקמת קרנות חדשות ובשינויי מדיניות השקעה בקרנות קיימות על פי טרנדים משתנים.

כיום יש 1,238 קרנות נאמנות בישראל, 40 פחות מתחילת שנת 2013. במהלך 2013 הוקמו 91 קרנות חדשות, מה שאומר ש־131 קרנות נסגרו או מוזגו לקרנות קיימות. 114 קרנות שינו מדיניות השקעה. בסך הכל אפשר לספור 336 קרנות שמוזגו, הוקמו, או שונו, 27% מסך הקרנות.

סמי בבקוב, מנכ"ל הראל פיננסים. הראל פיא מובילה במספר הקרנות

סמי בבקוב, מנכ"ל הראל פיננסים. הראל פיא מובילה במספר הקרנות

הראל פיא צמחה ב־51 קרנות, 49 מהן היא "בלעה" מכלל פיננסים, ו2 קרנות חדשות הקימה בעצמה. למיטב דש נוספו 34 קרנות, 11 מהן חדשות. איילון הוסיפה למאזנה 11 קרנות, 7 מתוכן חדשות. מגדל הקימה 16 קרנות חדשות, הכמות הרבה ביותר. אחריה נמצאים פסגות ואקסלנס, עם 15 קרנות לכל אחד. בסך הכל ב־2013 הוקמו 91 קרנות חדשות.

69 מהקרנות החדשות, כטרנד ההשקעה הנוכחי, הן קרנות אג"ח. מתוכן, 27 נמצאות בקטגוריית אג"ח כללי, 13 בתל בונד צמוד ו־7 באג"ח חברות והמרה. מבין הקרנות שנוספו להראל פיא 25 הן קרנות אג"ח , למיטב דש נוספו 21 קרנות אג"ח, לאקסלנס נוספו 6 קרנות אג"ח ולאלטשולר שחם נוספו 3 קרנות אג"ח. שליש מכלל הקרנות החדשות, 27 במספר, הן קרנות מחקות. מדובר בגידול מכובד, מאחר שהקרנות המחקות מהוות רק 10% מכלל הקרנות.

משנים את מדיניות הקרנות לאג"ח כללי

בנוסף לקרנות החדשות, 114 קרנות קיימות עברו שינוי מדיניות. מדובר בשינויי מדיניות מהותיים שמוחקים את ביצועי העבר של הקרן, ובעצם פותחים לקרן דף חדש וחלק. הסיבות לכך קשורות ברצון להעלים ביצועים גרועים, להתאים את הקרנות לאופנות מזדמנות וגם מטעמים טכניים. לאחר שבתי השקעות ביצעו מיזוג או רכישה של קרנות נאמנות, הגופים נותרים עם קרנות נאמנות כפולות ואף משולשות בעלות מדיניות השקעה דומה. בנוסף, ישנם גם מנהלי קרנות שמוצאים שיותר מהיר, זול ונוח לשנות מדיניות של קרן קיימת, במקום להנפיק קרן חדשה. הלקוח אמנם מקבל התראה על השינוי, אך מוצא את עצמו עם השקעה בקרן שלא אליה התכוון.

ב־2013 היתה ירידה בכמות שינויי המדיניות לעומת שנת 2012, שבה 165 קרנות שינו מדיניות.

גם בשינויי המדיניות, הקטגוריה המבוקשת היא אג"ח כללי. 30 מהקרנות ששינו מדיניות הצטרפו לקטגוריה זו. 9 קרנות שינו לתל בונד צמוד ו־5 לאג"ח להמרה. 10 שינו לאג"ח שקלי כללי ו־11 לאג"ח ממשלתי כללי. 6 קרנות ששינו מדיניות פונות עתה לשוק המניות האמריקאי, 6 קרנות שינו מדיניות למניות ת"א־100, 4 קרנות הפכו לגמישות.

הראל פיא היתה התזזיתית מכולן ושינתה מדיניות ל־19 קרנות. מיטב דש ומנורה מבטחים שינו מדיניות ל־14 קרנות, אחריהן נמצאים איילון ופסגות עם 12 קרנות ואקסלנס עם 11 קרנות. בסך הכל 17% (205) מהקרנות הן חדשות או כאלה ששינו מדיניות.

מדובר בנתון מדאיג, כאשר הציבור, שמשקיע את מיטב החסכונות שלו, מצפה להשקעות סולידיות אך מקבל משהו אחר לגמרי.

דמי הניהול ירדו

במאי נכנסה לתוקף רפורמת דמי ההפצה שבמסגרתה ירדו דמי ההפצה עבור שיווק הקרנות. מנהלי הקרנות נדרשו להפחית, לתקופה של חצי שנה לפחות, את דמי הניהול בגובה ההפחתה של דמי ההפצה, כלומר לגלגל את ההפחתה אל הציבור. בקרנות הסולידיות שיעורי ההפצה ירדו מ־0.25% ל־0.2%, בקרנות המנייתיות מ־0.8% ל־0.35%, בקרנות האג"ח מ־0.4% ל־0.35% ובקרנות הכספיות מ־0.125% ל־0.1%. כלומר הפחתה של בין 0.55% (במנייתיות) לבין 0.05% (בכספיות).

חצי שנה אחרי כניסת הרפורמה ניתן לבדוק האם ההפחתה אכן עברה אל ציבור המשקיעים. מתברר שההתחלה טובה: בממוצע ירדו דמי הניהול ב־0.18%. בקרנות המנייתיות ירדו דמי הניהול ב־0.56% בממוצע, כאשר בתוך המנייתיות היו שהורידו יותר והיו שפחות. אפסילון הוריד ב־1.37%, איילון ב־1.08%, מנורה מבטחים הורידה ב־0.87% ומיטב דש ב־0.76%. לעומתם, סיגמה הורידה ב־0.04%, ילין לפידות ב־0.29% ואי.בי.אי ב־0.36%.

אך הכסף הגדול נמצא באג"ח, כאשר שם דמי הניהול ירדו פחות. דמי ההפצה ירדו ב־0.05%, ובממוצע הורידו בתי ההשקעות את דמי הניהול ב־0.07%. אלטשולר שחם העלה את דמי הניהול ב־0.01%, ולעומת זאת באנליסט הפחיתו ב־0.27%. אין זה אומר שאלטשולר שחם בהכרח יקר יותר מאנליסט, שכן ייתכן שדמי הניהול של אנליסט היו מאוד גבוהים קודם לכן ואלו של אלטשולר שחם היו נמוכים יחסית. ירידות בדמי הניהול נרשמו גם אצל הכספיות ואצל הקרנות הסולידיות.

IFO מפיצת מוצרי מורנינגסטאר בישראל