השורה התחתונה

מנהלי קרנות הנאמנות בוכים ומדפיסים כסף

שחיקה בדמי ניהול? עמלות הפצה גבוהות? ניתוח "כלכליסט" מגלה כי החברות הבולטות מייצרות הכנסות נטו, אחרי תשלום עמלת הפצה לבנקים, של מעל 100 מיליון שקל בשנה. החברות שמצליחות להוציא את המקסימום מההכנסות: ילין לפידות ואלטשולר שחם. כניסת הקרנות הזרות מאיימת על החגיגה

מנהלי קרנות הנאמנות מרבים להתלונן על שחיקה בדמי הניהול על רקע התחרות ההולכת וגוברת. כאשר מנהלי הקרנות נתקלים בביקורת על העלאת דמי הניהול, הם טוענים שההעלאה מבוצעת כדי להחזיר את דמי הניהול, שעד כה היו הפסדיים, למצב מאוזן וסביר, בדומה לממוצע הקיים בתעשייה.

אלא שניתוח "כלכליסט" מגלה כי תיק הקרנות הנוכחי של שלוש חברות הקרנות הגדולות בישראל, מיטב דש, פסגות והראל, מייצר הכנסות נטו של יותר מ־100 מיליון שקל בשנה.

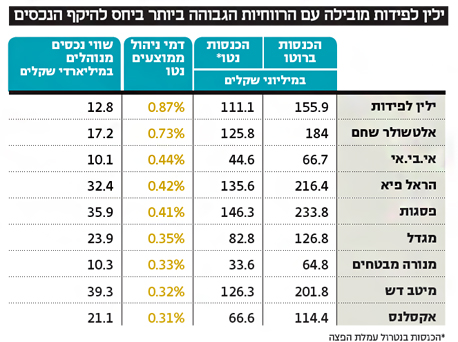

הניתוח בוצע על בסיס דמי הניהול שגובות הקרנות של כל גוף, בניכוי עמלת ההפצה שכל קרן משלמת לבנקים. ההכנסות נטו יכולות להיות גבוהות יותר בפועל, מכיוון שחלק מהקרנות, אלו הנרכשות על ידי חברות ניהול השייכות לאותו בית השקעות, לא משלמות עמלת הפצה לבנקים.

בנוסף, הניתוח מביא בחשבון את היקף תיק הקרנות הקיים (לאחר גיוסים/פדיונות שהתרחשו מתחילת השנה), כאשר ישנה אפשרות שבמהלך השנה תהיה השפעה על רמת ההכנסות כאשר קרנות יפדו כספים או יגייסו כספים חדשים.

ילין לפידות מובילה

מהניתוח עולה כי החברה המייצרת את ההכנסות נטו הגבוהות ביותר היא פסגות עם 146.3 מיליון שקל. אחריה הראל פיא עם הכנסות נטו של 135.6 מיליון שקל ובמקום השלישי מיטב דש עם הכנסות נטו של 126.3 מיליון שקל. כלומר שלוש חברות הקרנות, בעלות היקף הנכסים המנהולים הגבוהים בותר, מייצרות גם את היקף ההכנסות נטו הגבוה ביותר.

אמנם שלוש החברות האלו מייצרות את ההכנסות נטו הגבוהות ביותר, אך מעניין לראות שחברות עם היקף נכסים קטן בהרבה מצליחות לייצר רמת הכנסות נטו דומה. ההכנסות של כל חברת קרנות מושפעות מהיקף הנכסים המנוהל על ידיה, התמהיל שלהם (הטיה לקרנות סולידיות שגובות דמי ניהול נמוכים או לחלופין לקרנות מנייתיות הגובות דמי ניהול גבוהים) וכן גובה דמי הניהול שהיא גובה בכל קרן.

בבדיקת שיעור ההכנסות נטו מסך הנכסים ביחד עם שיעור דמי הניהול הממוצעים שגובה כל חברת קרנות, ניתן לראות בבירור כי חברת קרנות הנאמנות של ילין לפידות מפיקה את המרב מסך הנכסים שלה.

חברת הקרנות של ילין מנהלת 12.8 מיליארד שקל ומפיקה הכנסות שנתיות נטו של 111 מיליון שקל, כך שדמי הניהול הממוצעים נטו שהיא גובה עומדים על 0.87%, הגבוהים בקרב חברות הקרנות. לעומת זאת, חברות הקרנות עם שווי הנכסים הגדול בישראל (39.3 מיליארד שקל), של מיטב דש, מציגה הכנסות נטו של 126 מיליון שקל (15 מיליון שקל בלבד יותר מילין) על היקף נכסים הגדול פי שלושה מזה של ילין. שיעור דמי הניהול הממוצעים נטו שגובה מיטב דש עומד על 0.32% בלבד. במילים אחרות, ילין עם היקף נכסים נמוך משמעותית מצליחה לייצר הכנסות נטו המתקרבות לאלו של מיטב דש, בעיקר בזכות היכולת שלה לגייס כסף בקרנות רווחיות יותר. במיטב דש, לעומת זאת, יותר מרבע מהנכסים נמצאים בקרנות כספיות סופר־סולידיות הגובות דמי ניהול נמוכים (כ־0.18%).

בניתוח נמצא כי הגוף עם ממוצע דמי הניהול הנמוך ביותר בתעשייה הוא חברת הקרנות של בית ההשקעות אקסלנס. על היקף נכסים של 21 מיליארד שקל מייצרת חברת הקרנות של אקסלנס הכנסות נטו של 66 מיליון שקל בלבד. ממוצע דמי ניהול נמוך לא אומר בהכרח שמדובר בגוף זול, אלא שייתכן שמדובר בגוף שתמהיל הקרנות שהוא משווק נוטה לקרנות סולידיות שגובות דמי ניהול נמוכים. באקסלנס, שסבלה מתוצאות ופדיונות חלשים במהלך 2012-2011, הוביל מנכ"ל חברת הקרנות צחי קורן מהלך של שיווק קרנות בדמי ניהול נמוכים כדי להחזיר את אמון היועצים בבנק עד שאקסלנס תוכיח שיפור בביצועים. באחרונה דיווחה אקסלנס על העלאת דמי ניהול בכמה קרנות הפסדיות, ומגמה זו עשויה להימשך גם בעתיד.

יאיר לפידות, מנכ"ל משותף בילין לפידות צילום: תומי הרפז

יאיר לפידות, מנכ"ל משותף בילין לפידות צילום: תומי הרפז

הכנסות גבוהות עם סיכון

מעניינת במיוחד היא חברת קרנות הנאמנות של בית ההשקעות אלטשולר שחם. הניתוח הראה שההכנסות נטו של החברה על בסיס תיק הקרנות הקיים הן 126 מיליון שקל, כלומר דומות להכנסות של מיטב דש אך מושגות מהיקף נכסים שהוא פחות מחצי מזה של מיטב דש (לאלטשולר היקף נכסים של 17 מיליארד שקל). דמי הניהול הממוצעים של אלטשולר נמוכים במעט מאלו של ילין (0.73%). אלא שלהבדיל מילין שגייסה סכומי כסף יפים לאורך שנת 2013 כולה (כ־7 מיליארד שקל בקרנות מסורתיות), אלטשולר גייסה 3.3 מיליארד שקל, כאשר עיקר הכסף גויס בתחילת השנה על רקע ביצועים טובים בקרנות שלאחר מכן החלו לדשדש ואף גררו פדיונות.

אף שאלטשולר וילין מציגות היום רמת הכנסות נטו גבוהה ביחס להיקף הנכסים לעומת המתחרות הגדולות, הן גם יותר חשופות לסיכון של שינוי מגמה. אלטשולר וילין מתמקדות בשיווק קרנות נאמנות המנסות לייצר ערך מוסף על ביצועי השוק, שיצדיק דמי ניהול גבוהים יחסית בענף. שני הגופים משווקים בעיקר קרנות אג"ח וקרנות ממשלתיות ולא משחקים במגרש של קרנות הנאמנות הכספיות שכיום מציגות רווחיות אפסית. אלא שכאשר הריבית תעלה, אפיקי האג"ח יהפכו לפחות אטרקטיביים ותיתכן זרימת כספים לאפיקים הסולידיים ובעיקר לקרנות הכספיות, מה שיכול להגן על תיקי הקרנות של הגופים הגדולים המשווקים קרנות כספיות, בהם מיטב דש ואקסלנס. במצב כזה, לאותם גופים יהיה מנגנון מאזן של פדיונות אפשריים בדמות גיוס כספים בקרנות הסולידיות.

רווח תפעולי של כ־55%

הניתוח, כאמור, בוצע על בסיס דמי הניהול שגובות הקרנות בניכוי עמלת ההפצה שלהן, אך אפשר גם לנסות ולחשב את רמת ההוצאות הנוספת של כל גוף כדי לנסות ולחלץ את הרווח התפעולי של החברות.

ניקח לדוגמה את חברת הקרנות של אלטשולר, חברת קרנות ממוצעת בגודלה, ונחשב את הרווח התפעולי שלה. יש להדגיש, שמדובר בתחשיב המבוסס על התיק הקיים (לאחר הגיוסים שהיו במהלך השנה) ולא מייצג בהכרח את הרווח התפעולי שהציגה אלטשולר בשנה החולפת. לפי פרסומים בכלי התקשורת, תקציב הפרסום של אלטשולר לשנת 2011 היה 5 מיליון דולר. משיחות עם גורמים בענף הקרנות התברר שבדרך כלל מקובל להקצות 2.5% מההכנסות ברוטו של החברה לפרסום, כאשר אצל אלטשולר מדובר בסכום של כ־13.5 מיליון שקל.

בשנים האחרונות הפעילה אלטשולר מהלכי פרסום אגרסיביים, ולכן אפשר להניח שהתקציב השנתי עמד על כ־15 מיליון שקל. עלות תפעול חברת קרנות כוללת מנהל תפעול ו־4-3 מתפעלים בעלות שנתית כוללת של כ־850 אלף שקל ועוד כ־250 אלף שקל עבור דירקטורים חיצוניים.

עלות ניהול ההשקעות מוערכת ב־3.5 מיליון שקל עבור 4-3 מנהלי השקעות שיקבלו יחדיו שכר בעלות של 1.5 מיליון שקל ועוד מנכ"ל בעלות שכר של 2 מיליון שקל (בהערכה גסה כלפי מעלה). בנוסף ישנה עלות של עד 3 מיליון שקל בשנה עבור 11-10 אנשי שיווק. בסך הכל היקף ההוצאות המוערך של חברת קרנות, לא כולל עמלות הפצה, יכול להגיע ל־23 מיליון שקל בשנה. משכך, הרווח התפעולי המוערך של קרנות אלטשולר עומד על כ־102 מיליון שקל בשנה. בגזירת שולי הרווח התפעולי מההכנסות ברוטו, שעומדות על 184 מיליון שקל, מגיעים לשולי רווח תפעולי של 55%, שולי רווח גבוהים מאוד. יודגש כי רוב חברות הקרנות מציגות רמת הוצאות דומה שנעה בין 15 ל־25 מיליון שקל בשנה כך שחברות הקרנות הבולטות - ילין, מיטב דש, פסגות, והראל פיא מציגות אף הן רווחיות תפעולית (על בסיס התיק הקיים) של כ־100 מיליון שקל בשנה.

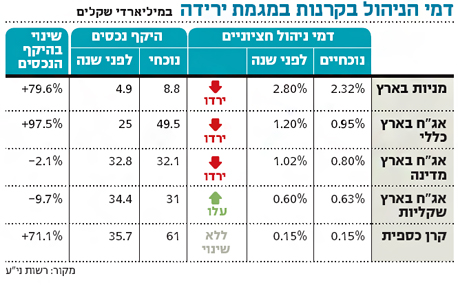

איום העלאת הריבית

מנהלי חברות קרנות הנאמנות אמנם סיכמו שנה פנטסטית, אך היא אינה בהכרח שנה מייצגת. הסטת הכספים של הציבור לאפיק האג"ח הקונצרניות ולקרנות המעורבות (אג"ח + מניות) על רקע סביבת הריבית הנמוכה עשויה למצות את עצמה כאשר פוטנציאל התשואה ילך ויירד אל מול רמות הסיכון העולות. כל זמן שהריבית תישאר נמוכה, סביר להניח שהכסף ימשיך לזרום לאפיקים מוטי סיכון שהם גם הרווחיים יותר לחברות הקרנות, אך כאשר תתרחש תפנית, חברות הקרנות יכולות לסבול מפדיונות ומירידה ברמת הרווחיות.

איום אחר המחכה לקרנות הישראליות מעבר לפינה טמון בכניסתן של הקרנות הזרות לישראל. המשקיע הישראלי כבר פחות פוחד מהסטת כספים להשקעות מעבר לים ומנהלי הקרנות המקומיים יצטרכו לעבוד קשה כדי להצדיק את הערך המוסף שלהם בניהול ההשקעות המקומי או לפחות לייצר סביבת דמי ניהול אטרקטיבית.

שינוי מהותי נוסף שיכול לחולל תמורות בתעשיית הקרנות הוא השוואת תנאי ההפצה של תעודות הסל לאלו של הקרנות. ברשות ני"ע פועלים ליישם חקיקה שלפיה תעודות הסל ישלמו לבנקים עמלת הפצה עבור שיווק התעודות לציבור במקום גביית עמלות קנייה ומכירה מהלקוחות בעת רכישה ומכירה של התעודה. המהלך צפוי להעלות את דמי הניהול בתעודות הסל.

במצב כזה, לצד הפחתת עמלות ההפצה שמשלמות קרנות הנאמנות המנייתיות לבנקים שהתרחשה לפני כחצי שנה בהוראת רשות ני"ע, יכולות קרנות הנאמנות להפוך לאטרקטיביות יותר.

השורה התחתונה: 2014 תהיה מאתגרת למנהלי קרנות הנאמנות. מצד אחד כניסת הקרנות הזרות מאיימת על התעשייה המקומית, אך מהצד שני החלת עמלת הפצה על תעודות הסל, יכולה לעלות את האטרקטיביות של קרנות הנאמנות.