פטריק דרהי מנסה לכבוש את הטלוויזיה האמריקאית

דווקא בעת שחברות הכבלים בארצות הברית מתקשות לגייס מנויים חדשים, אלטיס של דרהי, שמחזיקה בין היתר ב־HOT, מתכננת לרכוש את צ'רטר, חברת הכבלים השנייה בגודלה במדינה. סכום ההצעה: 185 מיליארד דולר

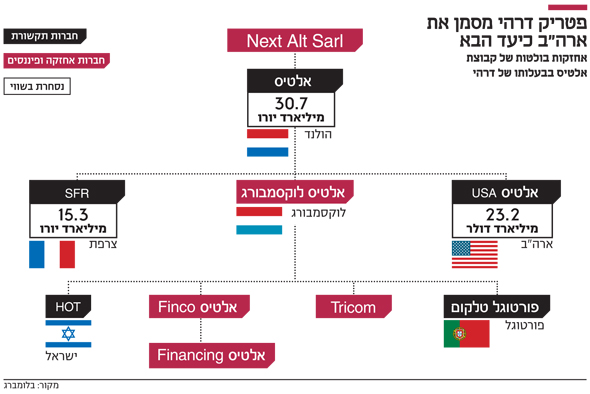

קבוצת התקשורת אלטיס שבבעלות איש העסקים הצרפתי־ישראלי פטריק דרהי, המחזיקה בין היתר בחברת הכבלים HOT, נמצאת בעיצומו של ארגון מחדש שנועד להעמיק את אחיזתה בשוק האמריקאי. בסוף השבוע נודע כי אלטיס מתכננת להגיש הצעת רכש של 185 מיליארד דולר לצ'רטר (Charter), חברת הכבלים השנייה בגודלה בארה"ב, שלה 26 מיליון מנויים. שווי השוק של צ'רטר, נכון לסגירת המסחר בבורסת ניו יורק ביום שישי, הוא 119.4 מיליארד דולר.

- אלטיס של דרהי מתכוונת להשתלט על SFR ולמחוק אותה מהמסחר בפריז

- פטריק דרהי השלים את הנפקת הטלקום הגדולה ביותר בארה"ב זה 17 שנים

- מיתוג מחדש: HOT תחליף את שמה לאלטיס - כמו החברה האם

העיתוי שבו מנסה דרהי להרחיב את עסקיו בארצות הברית נחשב מאתגר, שכן חברות הכבלים והלוויין בארצות הברית מתקשות לגייס מנויים חדשים, ובחמש השנים האחרונות אף מאבדות מנויים לטובת שירותי סטרימינג כמו נטפליקס, אמזון פריים והולו. בשבוע שעבר הודיעה גם ענקית הבידור והמדיה דיסני על הפסקת התקשרותה עם נטפליקס לקראת השקת שירות סטרימינג משלה ב־2019.

מדובר ברצף עסקאות גדולות שמבצע דרהי בשנתיים האחרונות בעולם, ובפרט בארצות הברית. אם אכן תתממש העסקה, היא תהיה הרכישה הגדולה ביותר של אלטיס מאז הקמתה, ותעניק לצ'רטר שווי שוק גבוה יותר מזה של אלטיס NV (שנסחרת בבורסת אמסטרדם) ושל שלוחתה האמריקאית אלטיס ארה"ב גם יחד. ביום שבת דיווחה סוכנות הידיעות בלומברג כי אלטיס בודקת אפשרות לממן את עסקת הענק בעזרת קרנות פרטיות. לפי גורמים שמצטט בלומברג, אלטיס פנתה לקרן הפנסיה הקנדית וקרן הפרייבט אקוויטי BC פרטנרס, שמהן היא רכשה ביולי 2015 נתח שליטה של 70% בחברת התקשורת האמריקאית סאדנלינק.

ביוני 2016 הנפיק דרהי בבורסת ניו יורק את אלטיס ארה"ב, שנוצרה ממיזוג כייבלוויז'ן וסאדן לינק. בהנפקה, השנייה בגודלה באותה שנה בבורסת ניו יורק, גייסה אלטיס ארה"ב 1.9 מיליארד דולר. כיום מחזיקה BC פרטנרס ב־26.4% ממניות אלטיס ארה"ב וקרן הפנסיה הקנדית מחזיקה ב־17% ממניותיה.

במקביל למהלכי דרהי בארה"ב הודיעה אלטיס כי הגדילה את אחזקתה בחברת התקשורת הצרפתית SFR מ־90.4% ל־95.9%. בכך סללה אלטיס את הדרך למחיקת SFR מהמסחר בהצעת רכש פומבית ליתרת המניות שהיא עתידה להגיש בחודש הבאה, שכן לפי חוקי ני"ע בצרפת, חברה רשאית להגיש בקשה כזו רק לאחר שהיא מחזיקה לפחות 95% ממניות חברה ציבורית.

פטריק דרהי צילום: אוראל כהן

פטריק דרהי צילום: אוראל כהן הגדלת האחזקות ב־SFR מגיעה חודשיים וחצי בלבד לאחר שינוי שם החברה לאלטיס צרפת במסגרת מיתוג מחדש של כל החברות־הבנות בקבוצה תחת שם החברה־האם. גם HOT הישראלית צפויה להחליף את שמה באותו אופן ב־2018.

מחיקת SFR מהמסחר בבורסת פריז עשוי להקל על אלטיס לקבל אישורים רגולטוריים בארה"ב ובאיחוד האירופי להשתלטות עתידית על צ'רטר. אלטיס מסרה כי הצעד נועד "לפשט את מבנה ההון של SFR ולחזק את הגמישות הארגונית שלה".

לפי הודעת אלטיס, היא תציע לרכוש את הנתח הנותר ממניות SFR במחיר של 34.5 יורו למניה, זאת לעומת מחיר סגירה של 31.45 יורו למניה ביום חמישי. אלטיס ניסתה להעביר את SFR לשליטתה המלאה כבר ב־2015, כשהחזיקה 78% ממניות החברה, אלא שאז נחסם המהלך בידי רשות ני"ע הצרפתית מפני שאלטיס לא סיפקה למחזיקי מניות המיעוט פרטים מספיקים על תוכניתה. מאז רכשה אלטיס מניות של SFR באופן עקבי בעסקאות פרטיות. כעת, לאחר שאלטיס הצליחה להביא את אחזקתה ב־SFR אל מעל הרף המינימלי הדרוש להשתלטות מלאה, מחזיקי מניות המיעוט לא יקבלו את חלקם היחסי בדיבידנד של 500 מיליון יורו שהיא היתה אמורה לחלק, כלומר הם יפסידו כ־20 מיליון דולר.