קרנות פנסיה

"יש בעיית תמחור ואני לא רוצה להיות אול אין. אז לחצתי על כפתור ו־2.5 מיליארד נעלמו"

גילעד אלטשולר מסכם עשור של צמיחה יוצאת דופן שהפכה את חברת הגמל של אלטשולר שחם לגדולה בישראל. הריבית הנמוכה "פוגעת בצמיחה, צריך לכתוב את ספרי הכלכלה מחדש". “יש בועה. התרגלנו למכפיל רווח של 12, 15, 17, 25, כל מספר זוכה כשהמכנה הוא אפס. זו בעיה בתמחור”. "אם היו משקיעים בתחבורה במקום בתוכנית מטומטמת כמו 'מחיר למשתכן', בעיית הדיור היתה נפתרת מזמן"

כמעט 30 שנים מלווה גילעד אלטשולר את שוק ההון המקומי דרך בית ההשקעות אלטשולר שחם, שאותו הקים בשנת 1990 עם שותפו קלמן שחם. אך רק השנה עשה אלטשולר את הקפיצה האמיתית לתוך הבריכה, כאשר הנפיק ביחד עם שותפו את חברת הגמל הציבורית של בית ההשקעות. ובשווקים, כמו בשווקים, כאשר אתה מצליח, השוק מרים אותך למעלה ובתוך חודשים ספורים נסק שווי חברת הגמל לכ־2 מיליארד שקל, מה שהעשיר עוד יותר את חשבון הבנק של אלטשולר עצמו.

- המפתח למיליארד: המשך מגע הקסם של גילעד אלטשולר

- הינשוף שחתך לאלטשולר את הרווח ב־2018, עוזר לו להמריא

- גילעד אלטשולר: "יש אינפלציה בישראל, דרך החישוב שלה מעוותת"

אלטשולר מחזיק ב־44.5% מבית ההשקעות, שמחזיק בשרשור בכ־46% מחברת הגמל, כך ש־20% ממנה משויך ישירות לאלטשולר עצמו. לפי השווי הנוכחי, אחזקותיו האישיות שוות לפיכך כ־400 מיליון שקל, מעבר למניות שמכר בהנפקה עצמה, 5% מהן, שעליהן קיבל כ־50 מיליון שקל נוספים (החברה הונפקה לפי שווי של כמיליארד שקל). אם נוסיף את כל הדיבידנדים שמשך לאורך השנים וגם את יתר הפעילויות שבהן מחזיק בית ההשקעות כמו קרנות נאמנות, תיקי השקעות וקרנות גידור, אפשר לומר בלשון המעטה שגילעד אלטשולר מסודר.

הצלחת ההנפקה שמה חותמת נוספת על ההצלחה של אלטשולר שחם בעשור האחרון. היה זה עשור בו אלטשולר הפך לשם מוביל בתחום החיסכון ארוך הטווח, כזה שאפילו משפחות שאין להן מושג קלוש בהשקעות יודעות לשלוף מיד, במיוחד אחרי שתוכנית "חיסכון לכל ילד" יצאה לדרך והביאה לאלטשולר את כספי רוב קצבאות הילדים בישראל.

גילעד אלטשולר צילום: תומי הרפז

גילעד אלטשולר צילום: תומי הרפז

"אנחנו נציגי העם, ככה אני מרגיש. העם נתן לי את הכסף שלו, אז אני גם אחראי על החסכונות שלו ואני גם הפה שלו מול ההשקעות האלה". אומר אלטשולר בריאיון למוסף השקעות העשור של "כלכליסט".

בעוד שבדירוג העשור של קרנות הפנסיה הגדולות והוותיקות אין בשורות גדולות (כולן נעות פחות או יותר סביב הממוצע), בדירוג של הקרנות החדשות, אלטשולר חורך את הדירוג עם פער ניכר במקום הראשון על פני המקום השני. תמונה דומה לזו שהוא מציג בשנים האחרונות בדירוג קרנות ההשתלמות, שבו הפסיד את המקום הראשון בדירוג העשור לילין לפידות בשברירי אחוזים. הביצועים של אלטשולר מתורגמים לכמויות אדירות של כסף שזורמות לאלטשולר מדי חודש, צמיחה חסרת תקדים בשוק ההון שבגינה מתומחרת חברת הגמל שלו בשווי גבוה יותר אפילו מזה של בית ההשקעות ילין לפידות המייצר רווח שנתי כפול מאלטשולר. המשמעות: בשוק מאמינים שבית ההשקעות ימשיך לצמוח בקצבים הללו.

הבית של אלטשולר ברמת החייל שבתל־אביב, בו הוא ומשפחתו מתגוררים ב־18 השנים האחרונות, לא משדר הוד והדר ומזכירים במידת מה את הופעתו החיצונית של אלטשולר כבר הפכה לסוג של סמל בפני עצמה - ג'ינס וחולצה פרחונית מחוץ למכנסיים. חליפות ועניבות הן מחוץ לתחום.

בחצר הבית חממה גדולה ובה ציפורים ממינים שונים וארנבים. "אלו ציפורי חופש", מספר אלטשולר בגאווה תוך שהוא מציג את הפתח שממנו הן יכולות לצאת ולחזור. מי שחשב שאת ההנאה שואב אלטשולר מחשבון הבנק, יתבדה. זה בדיוק הדברים הקטנים האלה, שממלאים את לבו. האיש שלפני שש שנים רץ מרתון – וברחוב הברזל ברמת החייל זוכרים אותו רץ כאחד האדם ומסיים בסנדוויץ' בקיוסק הפינתי – ונחשב למכור למשחק הברידג’, פיתח בשנים האחרונות תחביב חדש – משחקי מחשב. משחק אחד ליתר דיוק – "ציביליזיישן" – אליו התמכר, עד שזוגתו חן והשותף שלו רן שחם נאלצו לקחת לו את המחשב מהבית.

אתה עשיר. לא היית רוצה להתשדרג במגורים, כמו שההקולגות היו עושים במקומך?

"מה אני צריך יותר מזה, הבית הזה גדול מאוד. גדול מדי. יכולתי גם להסתפק בפחות. יותר גדול לא היה עושה יותר טוב. הציפורים שלי עושות לי טוב. אבל איך אמא שלי היתה אומרת 'אין אף פעם יותר מדי עשיר'".

תן לי להבין משהו, אם הכסף הוא לא נושא בשביל מה יצאתם להנפקת הגמל?

"שאלה טובה. היציאה שלנו, זה לא היה בתכניות. ההנפקה הגיעה ממקום שבסוף זה העסק העיקרי בחיים שלי ואתה מגיע לשלב מסוים בחיים שבו אני והשותפים שלי מבינים שצריך להיערך למה שנקרא 'אסונות טבע גדולים'. אני ממש לא הייתי צריך את זה בשביל לעשות 'קילינג' אבל נניח יבוא משבר סטייל 2008 כזה או כל מיני אסונות מהסוג, אני לא צריך ש־100% מנכסיי יהיו כולם בתוך העסק".

ומה אתם עושים עם התמורה של הכסף?

"השקעות כאלה ואחרות. קצת נדל"ן. למרות שאני מאמין בהשקעות נדל"ן יותר דרך חברות ציבוריות, אבל גם דברים אחרים".

קנאביס?

"לא! לא מאמין בזה. גם אחרי שזה ירד בחצי, זה יירד לדעתי בעוד חצי".

יש לך "מגע קסם" בהשקעות?

"חס ושלום, מה פתאום. קודם כל אני מאוד אוהב להקשיב לאנשים. אני לא יודע אם זה יתרון או לא, אבל אני אוהב להקשיב לרעיונות של אנשים. זה כל כך לא one man show. ההיפך. נכון שבסוף צריך לקבל החלטות, אבל מעל 80% מההחלטות שלי מגיעות מרעיונות של אחרים. בשנתיים־שלוש האחרונות לדני ירדני (מנהל ההשקעות הראשי של חברת הגמל - ר"ב) היה משקל עצום בהחלטות. חלק מהותי מהתשואה נרשם לזכותו ולאסטרטגיה שהוא התווה. קיבלתי באהבה, הקשבתי ואמרתי 'וואלה זה נכון'".

בכל זאת, איך אתה מסביר שאתם מובילים כל כך הרבה שנים. זה יכול להיגמר בכל רגע?

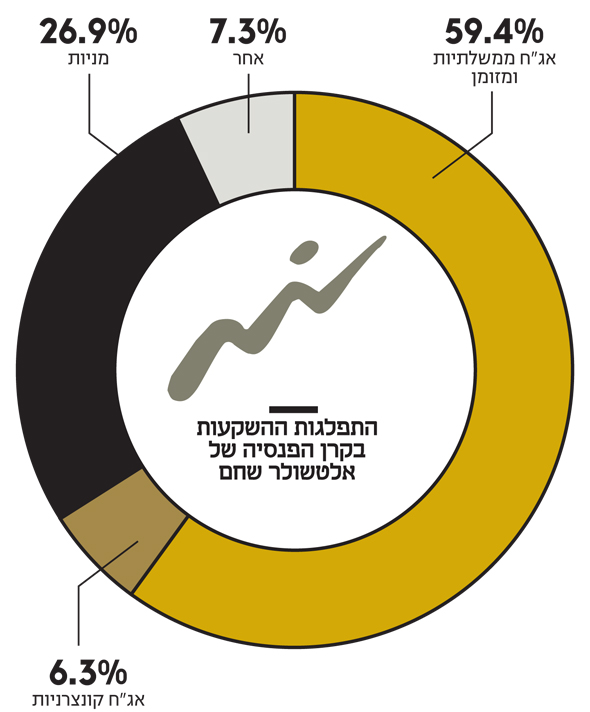

"אני חושב שלאורך השנים מה שהציל אותנו מכל מיני התרסקויות כמו מפולת 2008 הוא שאמנם היינו חשופים כמו כולם לשוק המניות אבל לא היינו חשופים לאג"ח קונצרניות. התיק הפופולרי אז היה 70/30 וברור שחטפנו על ה־30% במניות אבל לא על ה־70% שבאיגרות החוב. היו מנהלי השקעות שהתרסקו עליהם”.

מלחמה של ג’ובים

הנגידים בעולם לא רלבנטיים

"גם ב־2011 חתכנו קונצרני בישראל ועברנו לחו"ל כי התמחור בארץ היה מטורף, סבלנו נורא מהמהלך הזה”, מספר אלטשולר. “פדו לנו אז חצי מחברת הקרנות, וגם היום אנחנו חוטפים בחצי שנה האחרונה שאנחנו לא בקונצרני. המבחן של ניהול ההשקעות, עם כל הכבוד, שזה נורא נחמד בשנה־שנתיים לעשות 1% יותר מהמתחרים, אבל מה שקובע זה איפה תהיה ביום הדין שמגיע פעם ב־10־15 שנה, כי אז אם אתה יורד 70% מה חשוב מה עשית באמצע דרך. נדרשת חשיבה אסטרטגית וניהול סיכונים".

"זה שאין פה השקעה בתשתיות זה בכייה לדורות. רוב עם ישראל מבלה 3 שעות ביום על הכביש. זה נורמלי?" צילום: אלי דסה

"זה שאין פה השקעה בתשתיות זה בכייה לדורות. רוב עם ישראל מבלה 3 שעות ביום על הכביש. זה נורמלי?" צילום: אלי דסה

זה קצת מצחיק שזה בא ממך. אתם שחקן מאוד לא "סולידי". סטיית התקן שלכם גבוהה.

"זה לא מעניין אותי. מעניין אותי מה עושה 10 שנים, 15 שנים, והסטיית תקן הזו, היא גם נובעת מזה שהיינו שחקנים של האג"ח הארוכות שהן דינאמיות. יש אג"ח קונצרניות בלי סחירות ימים וחודשים ושבועות ואין סטיית תקן לעומת אג"ח ממשלתי ארוך שיש לה סטיית תקן אבל בעצם ביום הדין זה בדיוק הפוך, אם אתה מחזיק בה, אתה תהיה עם סטיית התקן הכי נמוכה".

אם פורץ משבר כמו ב־2008, אתה מוכן?

"היום אנחנו נמצאים במצב מאוד דומה לתיק שהחזקנו לפני 2008. זה לא עניין של היערכות למשבר, אלא של חשיבה על סיכוי לעומת סיכון. אם באג"ח קונצרני אני יכול להרוויח קצת ולהפסיד הרבה, אני מוכן להפסיד קצת על הזחילה הזו מחוץ לפוזיציה ולחכות שאוכל לקנות סחורה במפולת. שלא אהיה עם כל הכסף בפנים. אם אתה מגיע למפולת כזו שפתאום יש לך מזומנים ויכול לעבוד ולקנות זה עולם אחר.

"היום אנחנו במצב דומה לערב משבר 2008, כן בשוק המניות אבל לא בקונצרני. בממשלתי אנחנו במח"מ של 4.5–5 שנים. רוב השוק שם, לא מחזיקים מח"מ ארוך יותר. אבל בקונצרני יש לנו החזקת חסר משמעותית. השוק שם מעוות, הרדיפה אחרי התשואות, השוק מוכן לקחת יותר סיכון על פיצוי הרבה יותר קטן. תחרות יופי בין השחקנים שמשפיעות על קבלת החלטות".

אבל אתה לא שחקן של בנצ'מארק.

"בישראל זה נכון. היתה תקופה ארוכה שלא החזקנו במניית טבע למרות שלפני שהיא התרסקה היא נסקה בחדות. לפעמים ההחלטות שלי לא מצליחות. זה ברור. חוץ מזה אני לא יודע מה הבנצ'מארק. אני לא יודע ולא מסתכל על מה שאחרים עושים למעט כמה מניות הם מחזיקים. בחו"ל אני כן נצמד למדדים. אין לי שום יתרון לדעת אם גוגל תהיה יותר טובה מפייסבוק".

מתנפחות כיום בועות בשוק המניות?

"יש בועה בכל העולם. הנדל"ן עולה 60%, מניות ה־Mid Cap עולות 70% בשנה, ברור שזה ניפוח. זה מתנפח לאט לאט, אולי כבר במימדי בועה. אנחנו מתרגלים עם הזמן. התרגלנו למכפי רווח של ל 12, 15, 17, 25, כל מספר זוכה כשהמכנה הוא אפס (אלטשולר מתייחס לריבית האפסית - ר"ב). זו בעיה בתמחור".

נגיד הבנק האמריקאי ג'רום פאוול היה צריך להוריד חזרה את הריבית?

"הריבית הנמוכה היא שגורמת לעצירת הצמיחה בעולם. אנשים צריכים לחסוך יותר, הם חושבים על הפנסיה, הם מבינים שצריך לחסוך יותר בתקופה של ריבית אפס. גם מי שיוצא לפנסיה, והיו לו פיצויים ממקום עבודה, חוסך. גם כאלה שלא השקיעו הכל במניות ורצו לקבל ריבית של 3% בבנק ואת זה לתת כמתנה לילדים, פתאום נהיו בונקר ושואלים את עצמם 'מה יהיה איתי בעוד 20 שנה?'. אנשים חושבים על זה.

"נכון שהם עשו יפה בעשור האחרון אבל עכשו קדימה, אדם יוצא היום לפנסיה, לא בטוח שתהיה לו חגיגה כזו, רוב ההסתברות היא שלא. הוא חייב להיות יותר חסכן כי אין הכנסה מריבית נמוכה. לכן ריבית נמוכה מייצרת אינפלציה נמוכה דווקא. חוסר צמיחה. הנגידים המרכזיים עדיין חיים במודלים הישנים שראינו שלא עובדים. צריך לכתוב את ספרי הכלכלה מחדש, כל המודל שלפיו ריבית נמוכה מביאה אינפלציה שגוי, הרי ביפן 30 שנה רואים שזה לא עובד. זה לא נכון. צריך להוציא את זה מספרי הכלכלה.

"היום עיקר נשק הריבית בעולם הגדול, גם בישראל, זה מלחמה של ג'ובים, של מקומות עבודה. הנגידים בעולם כבר לא רלבנטיים. טראמפ לוחץ על הורדת ריבית כי הוא רוצה דולר חלש, כדי שהתעשייה האמריקאית תהיה בתחרות, כדי לשמור מקומות עבודה של אזרחים. הדולר אגב באופן יחסי חזק מאוד בישראל, כי באופן טבעי בלי התערבות בנק ישראל הוא היה צריך להיות שווה 2.5 שקל מזמן.

"ולגבי השווקים? זה רק מנפח אותם ובשלב מסוים גם הריבית הנמוכה לא תשפיע יותר. יצטרכו לראות תוצאות בשטח ואם לא יראו זה יתאזן. יבינו שהתפקיד של הריבית הנמוכה מוצה. זה מעסיק אותי ברמה יומיומית. התמחור של השוק. כמה העניין של הריבית הנמוכה והצמיחה שישנה שווים במדד ה־S&P 500. עד לאן זה יכול ללכת. מהי נקודת שיווי המשקל של השוק. אין לי תשובות. אז יצטרכו משהו אחר שיצדיק המשך עליות בשווקים חוץ מהריבית הנמוכה והיא עצמה עלולה להפוך למשקולת".

החוסכים הצעירים אכלו אותה? התשואות מכאן והלאה מבשרות על פנסיה מכווצת?

"לא יודע. זה תלוי בהחלטות אסטרטגיות שיעשו בתי ההשקעות. מה שיקבע את עתיד התשואות לאורך זמן, זה לא ה־2% יותר או פחות השנה, אלא איפה נהיה באירוע הגדול הבא”.

בואו נבנה רכבת

בעיית הדיור היא בתחבורה

“30 שנה אני בשוק ההון, יותר אם סופרים את הזמן שהייתי ילד והתעניינתי”, מספר אלטשולר בגילוי לב. “ראיתי את מפולת הבנקים ב־83', את אוסלו והאינתיפאדה הראשונה, את בועת הדוט־קום, את ה־11 בספטמבר, את 2008, 2011 וכן הלאה. גם ב־2002, האינתיפאדה השנייה, אנשים לא זוכרים איזה כאוס היה פה. מפולת יכולה להגיע גם מאירוע ביטחוני גדול, לא 'צוק איתן'. משהו גדול ממש. מלחמה מול חיזבאללה, שפתאום אין חשמל.

“המבחן של מנהל ההשקעות הוא בניהול הסיכונים. השוק המקומי מתומחר יותר נוח משווקים אחרים. אז להגדיל חשיפה? לא. זה אזור מועד לפורענות”.

כשמדברים על המצב הביטחוני אלטשולר מתחמם. “אתה לא יודע איך זה ייגמר - שולחים למצרים מתווכים ואחרי יומיים־שלושה, אחרי שירו כמה טילים על הדרום אז יש הפסקת אש, אני לא מבין בכלל איך מרשים לעצמנו דבר כזה. בלי שום קשר, מקריבים את תושבי הדרום. הזוי שאני בת"א במסעדה ורואה בטלפון צבע אדום באשקלון. זה לא שפוי.

“לכן חשוב ניהול סיכונים וזה חייב להיות בחשיבה ארוכת טווח. מה שיקבע את התשואה באמת זה היערכות אסטרטגית, מזה אלטשולר נבנתה. אנשים לא זוכרים שבין 2003 ל־2014 היינו במח"מ מאוד ארוך. אז לא ספרו אותנו בכלל ואלו היו 10 שנים של וואו”.

מה דעתך על רתימת כספי הפנסיות לצמיחת המשק והכלכלה המקומית?

"זה שאין פה מספיק השקעה מספיק זה בכייה לדורות. רוב עם ישראל מבלה שלוש שעות ביום על הכביש. זה נורמלי? זוגות צעירים לא רואים את הילדים שלהם. לא נורמלי. היה צריך להשקיע עשרות מיליארדים בזה. זה שאין רכבת מהירה מחיפה לת"א במהירות של 300 קמ"ש... כבר עשו רכבת אז תעשו רכבת רצינית. אם היו עושים רכבת מהירה כמו זו של יפן, לא היתה בעיית דיור בישראל, אנשים היו ב־25 דקות מחיפה לתל אביב. השקיעו מיליארדים בתוכנית מטומטמת של 'מחיר למשתכן' במקום להשקיע בתחבורה נורמלית.

"כסף מוסדי צמא להשקעות כאלה. על כל מכרז כזה יעוטו גופים מוסדיים. לא צריך לבקש טובה שישקיעו. העגל רוצה לינוק יותר משהפרה רוצה להניק, אין מה לינוק, אין חלב בעטינים. אני לא יכול ליזום רכבת.

לאחרונה פורסם שענקית הנכסים בלאקרוק, שאתם משווקים את הקרנות שלה בארץ, הציעה להשקיע פה בתשתיות.

"ניסו להציג את זה כאילו הם מוכנים להשקיע פה רק בתנאי שישנו להם את המודל של הקרנות שהם משווקים פה, כדי שירוויחו יותר כסף. זה כל כך לא מעניין אותם. מעניין אותם באמת הקרנות המקושקשות בישראל שגובות כלום דמי ניהול? הם יכולים למחוק את מיטב ופסגות, אם הציבור היה מבין שהוא משלם למקומיים פה פי 8 מאשר להם. רוב קפיטו (נשיא בלאקרוק - ר"ב) ישב איתי בארוחת ערב ואמר לי 'Lets build a train', הוא עושה זאת רק ממניעים ציוניים".

בארץ כשאתם קונים נייר אתם נכנסים לפוזיציות גדולות - כמו באפריקה ובשופרסל. למה?

“השוק הישראלי קטן, מספר החברות מאוד קטן. אין לך ברירה. אנחנו רוצים אפילו יותר לקנות ולא יכולים בגלל מגבלות בשוק. אלוני חץ למשל התפוצצתי שלא יכולתי לקנות יותר כי חוק הריכוזיות אוסר עלי לקנות מעל 10%. אני לא יכול למכור 500 מיליון מניות באף חברה בבת אחת. לכן כמעט כל ההשקעות שלי בישראל אלטרטנטיביות ולא סחירות. מאוד הצחיק אותי, כשקנינו 20% מאפריקה היו מלא כתבות על זה, התקשרו אלי והתעניינו על ההשקעה. לא מזלזל חס ושלום ב־140 מיליון שקל שהשקענו, אבל במקביל מכרנו בארה"ב 8 מיליארד שקל מניות. ההשפעה על החוסכים במהלך הזה היא פי 20 יותר מאפריקה. היינו 44% מניות והיום 36%, בחודש וחצי האחרון".

וואו, אז אתה כן צופה נפילה בשוק.

"התמחור, יש לי בעיה עם התמחור. לא רוצה להיות 'אול אין' עכשיו. אבל היופי בזה שאני יכול להחליט שטעיתי ולחזור חזרה בשניה, וזה מה שטוב בשוק האמריקאי, לחצתי על כפתור ו־2.5 מיליארד דולר נעלמו. פה אני לא יכול".

אמרת שאתה נציג העם והפה שלו, למשל בהסכמי שכר בחברות. אתה חושב שיש מנהל ששווה 20 מיליון שקל בשנה?

"בכל הקשור בשכר מנהלים של חברות ציבוריות הגבלנו אותו ל־5.5 מיליון שקל. אנחנו לא מצביעים בעד אישור של שכר גבוה מזה. חוקק חוק בישראל שהגבילו ל־2.5 מיליון שקל את שכר מנהלי הפיננסים. או שצריך להשוות לכולם או שלא יגבילו אף אחד. אני כן חושב שבאופן עקרוני יש מנהלים ששווים 20 מיליון שקל. יש מנהלים שיכולים לקחת חברה ולהפוך אותה לגן עדן או להחריב. אני לא זוכר כמה ארז ויגודמן הרוויח בטבע אבל זה היה צל"ש או טר"ש".

* * *

5 שאלות

מהו אירוע העשור בעיניך?

"שני דברים - המשך המהפכה הטכנולוגית, שאת רואה שכל העושר הולך לידע. אם מסתכלים לאורך ההיסטוריה, בהתחלה עשירים היו בעלי הקרקעות, אחר כך בעלי המחצבים. היום העושר הולך לבעלי הידע. המידע והידע והקידמה זה הכוח. זה מאפיין את העשור. עוד דבר שזה המשך של העשור הקודם - לאט לאט עלייתה של סין הולכת בדרך בטוחה להיות הלידר העולמי. החשיבה בסין היא לא לרבעון הבא, אלא ל־100 שנה קדימה, טראמפ חושב על הבחירות הבאות, בטווח הקצר הוא יכול להצליח במלחמת הסחר, בטווח הארוך הם ינצחו".

נשיא סין, שי ג’ינפינג. חושבים 100 שנים קדימה צילום: בלומברג

נשיא סין, שי ג’ינפינג. חושבים 100 שנים קדימה צילום: בלומברג

מה הפספוס הכי גדול שלך בהשקעות בעשור האחרון?

"אולי שהיינו קצת יותר מדי שמרניים בכל מה שקשור לאג"ח קונצרניות. גם בתקופות של נפילות לא כל כך קנינו, כי היינו יותר מדי שמרניים. נניח לאג"ח האמריקאיות לא נכנסנו, גם בנפילות דצמבר, והייתה לי תחושה שכן צריך להיכנס, לרכוש את המדד עצמו שהן נסחרות בו, ולא עשינו את זה".

תן לי שם של מנהל השקעות שאתה מעריך.

"יש הרבה מאוד קרנות גידור, אנשים מוכשרים שאני משקיע דרכם, מנהלים של קרנות כמו קרן תשתיות, קרן נוי וקרן יסודות. הרעיון הוא לתת כסף לאנשים מוכשרים ויש הרבה כאלה. כמו שאני נותן כסף לנתן חץ שמנהל לי את השקעות הנדל"ן שלי, זה דומה. יש הרבה מוכשרים. ילין לפידות, מור ראויים מאוד, אנליסט כמובן. העניין הוא רק שבקרב המוסדיים לא כולם עשו את המעבר מחשיבה של גוף קטן מקומי לחשיבה של גוף ענק, מלהתעסק עם הנייר של מניית יתר לחשיבה אסטרטגית גדולה. צריך בשלות בראש לזה, לא בטוח שלכולם יש אותה".

מה התחזיות שלך לשווקים קדימה?

"אני כן בגדול אופטימי על כלכלת העולם, זה שמעמד הביניים מתרחב בסין ובעוד יבשות, הודו, אפריקה, דרום אמריקה, מעמד הביניים מצמיח את העולם, המעמד הצרכני האמיתי, כל עוד הוא מתרחב בעולם צפוייה לנו צמיחה, בגדול אופטימי על כלכלת העולם. העניין שתמיד זה לא קו לינארי ואם מסתכלים על 20 שנה ו־50 שנה אחרונות, פעם ב... קורה משהו גדול, לא בטוח שיקרה משהו גדול אבל יכול לקרות מיני, השוק ירד בשנה שעבר 20% תוך זמן קצר. המרווחים בקונצרני נפתחו. מרגיש בתחושת בטן שיהיה משהו קטן, יכול לקרות כל יום. אז לא לוחצים על דוושת הגז בכל הכוח".

מה המהלך המשמעותי ביותר בעינייך שקרה בישראל בעשור האחרון?

"התהליך שהכלכלה הישראלית עברה מכלכלת פירמידות, הפכה לכלכלה הרבה יותר רחבה של הרבה חברות הייטק צעירות, איירון סורס למיניהם, התהליך שהכלכלה עברה שהפסיקו להסתכל על כוכבים למיניהם (טייקונים - ר"ב)".