ניתוח כלכליסט

מבחן המנהיגות הראשון של פרופ' אמיר ירון

אנשי המקצוע בבנק ישראל חלוקים, המשק שרוי בעלטה כלכלית והמערכת הפוליטית משותקת. בתקופה שבה אי־הוודאות מרקיעה שחקים, הנגיד יצטרך להכריע היום אם להוריד ריבית ולהתפרק מנשקו

הוועדה המוניטרית של בנק ישראל, ובראשה הנגיד פרופ’ אמיר ירון, תתכנס היום (ב') כדי לקבל החלטה שנראית, על פניו, מאוד פשוטה: האם להותיר, זו הפעם החמישית ברציפות, את הריבית על כנה (0.25%), או להפחית אותה שוב לרמה של 0.1% ‑ הרמה הנמוכה ביותר אי פעם.

- בנק ישראל לא ימהר לשלוף את נשק הריבית השלילית

- הריבית ללא שינוי; בנק ישראל: תיתכן הפחתה ל-0.1% במהלך השנה

- אמיר ירון מציג: 3 טעויות בשלושה שבועות

הוועדה עצמה מחולקת לשני מחנות:שני חברים דרשו כבר בדיון הקודם שהתקיים ב־7 באוקטובר להוריד את הריבית לאלתר. מנגד, שלושה חברים התנגדו ליוזמה הזו ודרשו להותיר אותה על כנה. מתוך חברי הוועדה המתנגדים להפחתת הריבית ישנו אף חבר אחד שדורש להעלות אותה.

גם בשוק ההון מרגישים היטב את הדילמה ואת חוסר הוודאות: סקר בלומברג מצביע על כך ש־58% מהחזאים צופים הפחתה בריבית ו־42% צופים המתנה.

על פניו, ניתוח הנתונים המאקרו־כלכליים לא מאותת על דילמה כלשהי. נתוני הצמיחה האחרונים הצביעו על התמתנות חדה בכל קטרי המשק הישראלי ‑ צריכה פרטית, השקעות ויצוא.

כשמנטרלים מנתוני הצמיחה (4.1%) את יבוא ורכישת כלי הרכב, נשארים כמעט ללא צמיחה כלל. יתרה מכך, כפי שציין הכלכלן יונתן כץ מלידר שוקי הון, גם יבוא דלקים השפיע משמעותית על המלאים שמשפיעים על הצמיחה. לפי כץ, ללא השינויים במלאים, התוצר היה יורד.

אם לא די בכך, בחודש האחרון המשק הישראלי קיבל עדכון כלפי מטה של הצמיחה ב־2019 וב־2020 הן על ידי משרד האוצר והן על ידי בנק ישראל – לרמה של 3% בלבד.

גם כלכלני ה־OECD הצטרפו לפסימיות ועדכנו בשבוע שעבר את תחזית הצמיחה של ישראל מ־3.3% ל־2.9% בלבד לשנתיים הבאות. הנתון מגלם בתוכו צמיחה לנפש של פחות מ־1% ב־2020 ו־2021, תוך עלייה באבטלה וירידה בצריכה ובהשקעות במשק.

נגיד בנק ישראל פרופ' אמיר ירון צילום: עמית שעל

נגיד בנק ישראל פרופ' אמיר ירון צילום: עמית שעל

מנוע האינפלציה כבה

ומה קורה מבחינת המחירים במשק? גם כאן הנתונים מאוד מקטינים, עד מעלימים, את הדילמה: האינפלציה השנתית שנמדדה באוקטובר עמדה על 0.4% בלבד, הרחק מתחת לגבול התחתון של יעד יציבות המחירים שקבעה הממשלה (בין 1% ל־3%).

אך גרוע מכך, אינפלציית הליבה (המדד ללא פירות וירקות וללא מחירי האנרגיה, שהם מוצרים מאוד תנודתיים מבחינת מחיר) הולכת ומתרסקת מחודש לחודש: 0.5% כעת לעומת כמעט 1% לפני שלושה חודשים. כלומר, מנוע האינפלציה הולך וכבה.

ואי אפשר לשכוח את כוכב הדילמה: שער החליפין של הדולר אל מול השקל שצנח ביותר מ־2% מאז החלטת הריבית האחרונה. הוא ממשיך לפגוע לא רק בצמיחה (באמצעות פגיעה ביצואנים שמקבלים פחות שקלים עבור אותם דולרים), אלא גם באינפלציה.

הנגיד ירון אמר שוב ושוב כי התיסוף (התחזקות השקל מול הדולר) הוא הכוח האולטימטיבי שמונע מהאינפלציה להרים את ראשה על ידי הוזלה של מוצרים ושירותים מיובאים. מה גם שההפחתות החדות בריביות של ארצות הברית ואירופה ‑ שתי הכלכלות החזקות בעולם ושתי שותפות הסחר העיקריות של ישראל ‑ לא משאירות לירון הרבה מרחב תמרון.

הבועות שבדרך

כאשר בוחנים את הנתונים הללו, המסקנה היא חד משמעית: חייבים להוריד את הריבית ומיד. אלא שהתמונה היא יותר מורכבת. ראשית, כלל לא ברור מהי ההשפעה האמיתית של הפחתה כל כך מזערית בריבית על הצמיחה ובעיקר על האינפלציה. ולראיה, במהלך 4 שנים כמעט הריבית היתה אפסית וגם האינפלציה היתה כמעט אפסית, אם לא שלילית. זו הסיבה שכלכלנים רבים בעולם תוהים מה טיב הקשר שנותר בין הריבית הנומינלית לאינפלציה.

"רמת הריבית הנוכחית לא מתאימה לתנאים הריאליים של המשק. סטיית האינפלציה מתחום היעד אינה נובעת מהאטה בפעילות הכלכלית, אלא מתהליך התאמה ממושך של רמת המחירים בישראל לרמת המחירים בעולם", סובר חבר הוועדה שמתעקש כי יש דווקא להתחיל להעלות את הריבית.

הביקורת נגד הפחתות ריבית והפיכת הריבית לשלילית רק הולכת וגוברת. הן באירופה והן בארצות הברית, נגידים וחברי ועדות מוניטריות אחרות מרימים את קולם ומתריעים כי המשבר הכלכלי הבא יהיה מבוסס על ריביות אפסיות ושליליות שגורמות לעיוותים רבים, לרבות בועות.

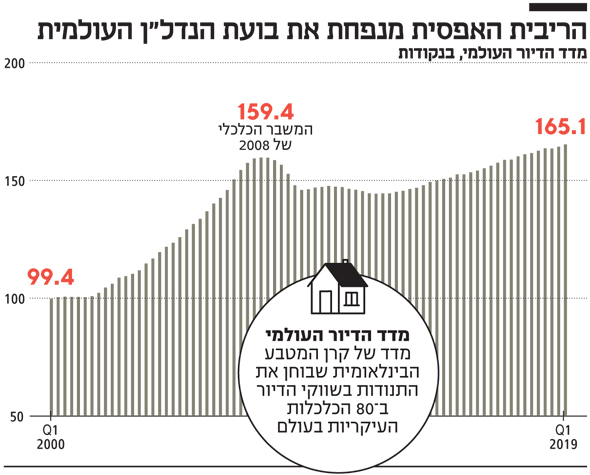

ניתן להבחין בקלות באינפלציה של נכסים (ניירות ערך ונדל"ן) – שם ניכרת עליית מחירים, לא רק בישראל אלא בכלכלה הגלובלית כולה. לדוגמא, מדד מחירי הדיור הגלובלי של קרן המטבע הבינלאומית (IMF) הגיע לרמה של לפני המשבר של 2008 כבר ברבעון השני של 2017, ומאז, כבר טיפס בעוד 3.5% באופן עקבי (ראו תרשים). הוא ממשיך ומטפס באופן בלתי פוסק לרמות היסטוריות.

אלא שבניגוד לשאר מדינות המערב, המקרה של ישראל הוא עוד יותר קיצוני: אין ממשלה, אין תקציב, המדיניות הפיסקלית היא מרחיבה באופן חסר תקדים, הגירעון גואה, ומשרד האוצר עם ידיים כבולות לחלוטין עד להודעה חדשה. הדבר האחרון שחסר למשק הישראלי הוא שגם הבנק המרכזי שלו יוותר ללא כלים, כלומר ללא ריבית.

הימים אינם כתיקונם כאשר הזירות הפוליטית והגיאו־פוליטית ‑ שני עקבי אכילס של המשק ‑ תוססות וכבר נמצאות בנקודות בלתי מוכרות.

מה יקרה אם אחד מהסיכונים המאיימים על המשק יידרש לתגובה מיידית מקברניטי המשק? האם הם יעמיקו עוד יותר את הגירעון כשהוא הגבוה ביותר במערב (אחרי ארצות הברית)? או שמא יביאו את הריבית הנומינלית לטריטוריה שלילית ‑ מחוז לא נודע אשר השלכותיו מרחיקות לכת ואף מסוכנות?

מכאן כי הפחתת הריבית איננה החלופה הטבעית והיא אף מסוגלת להשאיר את המדיניות המאקרו כלכלית במיצוי מלא. זו הסיבה כי הדילמה הנוכחית מציבה את ירון בפני מבחן מנהיגותי ראשון מסוגו מאז כניסתו לתפקיד: החלטת הריבית הנוכחית צפויה להתקבל בתנאים לא תנאים, עם ועדה מוניטרית חלוקה, כאשר סימני השאלה עולים על סימני הקריאה כמעט בכל צומת או סוגיה.