הרפורמה בבנקים אושרה: נותר לראות אם הצרכן ירוויח

החוק המפריד את חברות כרטיסי האשראי מהבנקים יגדיל אמנם את מספר השחקנים בשוק אך עלול דווקא לייקר את עלויות האשראי לצרכנים, בעיקר משכבות סוציו־אקונומיות נמוכות. ספק גם אם ממשק השוואת העלויות יזכה לשיתוף פעולה מהצרכנים

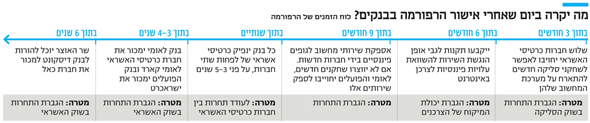

מליאת הכנסת אישרה אמש בקריאה שנייה ושלישית את הצעת החוק להגברת התחרותיות במערכת הבנקאית. מדובר ברפורמה שנדבך עיקרי בה הוא הפרדתן של חברות כרטיסי האשראי ישראכרט מבנק הפועלים ולאומי קארד מבנק לאומי בתוך 3–4 שנים. הצעת החוק היא תוצאת פעילותה של ועדת שטרום שעסקה במתן פתרונות אופרטיביים להגברת התחרותיות וצמצום הריכוזיות במערכת הבנקאית, שהחלה את עבודתה באמצע 2015. אולם השאלה היא מתי ואם בכלל תהיה לרפורמה השפעה אמיתית על כיסם של הצרכנים ושל בעלי העסקים.

בחינה מדוקדקת של צעדי הרפורמה מעלה שהסיכויים שלה לחולל שינוי של ממש – הן בהיבט של עלויות האשראי והעמלות והן בהיבט של עלויות הסליקה המושתות על בעלי העסקים – הם נמוכים.

- צלצלת למוקד הטלפוני של בנק ולא נענית? יחזרו אליך בתוך 2 ימי עסקים

- נדחתה בקשת בנק ישראל לדיון חוזר ברפורמה בבנקים

- כצפוי: בנק ישראל הותיר את ריבית חודש פברואר על 0.1%

הפרדת חברות כרטיסי האשראי – ועל כך כבר עמדו גורמים בכירים ברגולאטורים השונים, שחלקם גם חברים בוועדה – למרות שהיא מגדילה לכאורה את מספר השחקנים יש בידה לייקר את עלויות האשראי לצרכנים, בפרט לאלו משכבות סוציו־אקונומיות נמוכות יותר הנסמכים יותר על האשראי החוץ־בנקאי. ללא הגב הבנקאי ומקורות המימון המוזלים של הבנקים השולטים בהם כיום קיים חשש לא מבוטל לייקור עלויות האשראי מצידן של ישראכרט ושל לאומי קארד. ולכן לקוחות שכיום מקבלים פחות אשראי מהמערכת הבנקאית ונסמכים יותר על הלוואות מכרטיסי אשראי חוץ בנקאיים צפויים בתרחיש שכזה לשלם יותר. בחינת הנושא מול גורמים מקצועיים בתחום זה לאורך השנה האחרונה מעלה כי רבים מהם חוששים מייקור העלויות.

חסר ערך כשהריבית אפסית

נושא בעייתי נוסף הוא ממשק השוואת העלויות שאמור לקום. דרור שטרום, יו"ר הוועדה שעל בסיס עבודתה נכתבה הצעת החוק – כבר אמר שאין הרבה ערך לרפורמה ללא הנגשה של כלי פשוט להשוואת עלויות. הכלי הזה מאפשר בהסכמת הלקוח הרשאה לצד ג' גישה לצפייה בנתונים הפיננסיים של הלקוח וקיים ספק, גם להערכתם של גורמים בכירים במערכת הבנקאית, עד כמה המהלך יזכה לשיתוף פעולה מצד הצרכנים ומשקי הבית. הממשק הזה גם מאפשר השוואה של שלושה רכיבים בלבד: עמלות, ריבית זכות על פקדונות וחסכונות וריבית על משיכת יתר – אוברדרפט.

מטרת הממשק להציע הצעות בעלות ערך ללקוחות, הצעות אטרקטיביות יותר. אך בנוגע לעמלות כבר היום ניתן להוזילן משמעותית באמצעות הצטרפות לסל עמלות חודשי בחיוב קבוע. שנית, הנגשת שירות השוואת עלויות על ריבית על הפקדונות ועל החסכונות בעולם של ריבית אפסית הוא כמעט חסר ערך. גם בעולם של ריבית גבוהה קצת יותר אין הבדלים כאלו משמעותיים בין הבנקים. אם כן הערך העיקרי הוא בריבית על משיכת יתר. לגבי השוואת ריביות על הלוואות – לא יונגש שירות ההשוואה ולכן יעילותו של המהלך מוטלת בספק, לצד הערכה ששיעור שיתוף הפעולה בקרב הלקוחות יהיה נמוך.

בנוגע לבעלי העסקים, אלו סובלים משוק סליקה סגור שמורכב רק משירותי הסליקה שמציעות שלוש חברות כרטיסי האשראי. ההקלות לגבי סולק מארח יש ביכולתן להביא להוזלה כלשהי של העלויות אך מדובר בהוזלה מינורית. זאת, כי הסולק המתארח יצטרך מצד אחד גם להרוויח ומצד שני גם לשלם לחברת האשראי על האירוח. לא ברור כמה מהחיסכון יתגלגל בסופו של דבר לבעלי העסקים.

משה כחלון, שר האוצר צילום: אלעד גרשגורן

משה כחלון, שר האוצר צילום: אלעד גרשגורן

אז מה כן ניתן היה לעשות?

כדי לחולל תחרות יש לבצע צעדים שיבטיחו שחברות האשראי שיופרדו אכן יהיו אטרקטיביות ויגבו ריביות הוגנות ונמוכות יותר לעומת המצב כיום. דווקא הנפקה של החברות בבורסה במחיר שלא ישקף בוננזה של פרמיית שליטה לרוכש אחד או לקבוצת רוכשים עשויה להיות מועילה יותר. הנפקת המניות לציבור עצמו ולא מכירה לקבוצה כלשהי בפרמיית שליטה ייתרו את הצורך שבהשגת תשואה מסוימת על ההשקעה לרוכשים. כך למשל, קרנות פרייבט אקוויטי נוהגות לתמחר את העלויות לצרכנים כך שישיגו תשואה הולמת למשקיעים על פני תקופת השקעה שאינה עולה על כמה שנים ספורות. בהנפקה לציבור מתייתר בחלקו הצורך בהשגת אותה תשואה רצויה. לפי החוק יש אפשרות גם להנפקה וגם למכירה, כאשר האפשרות השנייה היא הבעייתית.

שנית, ממשק השוואת עלויות – כזה שיוקם על ידי בנק ישראל ולא על ידי חברות פרטיות – הוא בעל סיכויים רבים יותר להיות בעל תועלת, וגם ממשק כזה שישווה עלויות מימון של אשראי והלוואות ולא ישווה רק ריבית זכות על פקדונות או עמלות. בבנק ישראל עמלים בתקופה זו על הקמת של ממשק השוואת עלויות אלטרנטיבי מפוקח ומאובטח וייתכן כי בו טמונה התשובה למהלך.

שלישית, סולק מארח, להערכת גורמים בכירים במערכת הבנקאית, למרות שיש בידו להוזיל עלויות אשראי – עדיין הפוטנציאל הקיים בו הוא מינורי להוזלה. במקום זה ראוי היה שהמדינה והפיקוח על הבנקים יאפשרו כניסה מהירה של שחקנים חדשים לשוק הסליקה שלא באמצעות התארחות אלא כשחקנים של ממש. בנק ישראל אכן יזם שינויים מקלים לכניסה של שחקנים חדשים לשוק הסליקה עוד בסוף 2015 אך מאז עוד לא רואים באופק שחקני סליקה חדשים.

לצד ניתוח התועלת לצרכנים, מבחינה אופרטיבית כדי לעודד את התחרות כמה שיותר, הוחלט ברפורמה על צעד מלווה עיקרי לשם כך. מטרת הצעד היא לתמוך בעמדה הראשונית הנחותה יותר של חברות האשראי המופרדות והוא הגבלת נתח השוק של הבנקים בהנפקתם של כרטיסי אשראי חדשים על פני כמה שנים. כך, כדי לעודד את חברות האשראי להיות תחרותיות, הבנקים לא יחויבו להנפיק אוטומטית כרטיסי אשראי של כל חברות האשראי אלא יוכלו להנפיק עד 52% מהיקף הכרטיסים החדש עבור חברה מסוימת ואת יתר ה־48% לא קיימת חובה להנפיק בכרטיסים של שתי החברות האחרות. המהלך צפוי להתחיל בעוד כשנתיים ובכך מקווים לעודד את חברות כרטיסי האשראי להתחרות על הלקוחות בהצעות טובות מאלו שקיימות כיום.