ההבטחות של כחלון: בדיון על מס הירושה שכחו שכבר יש תחליף

שר האוצר המיועד הבטיח בבחירות להטיל מס ירושה אבל מאז ביטולו ב־1981 קיימת לו בפועל חלופה חלקית בדמות מס שבח ומס רווחי הון. עכשיו צריך לשלב ביניהם ולדאוג שהנטל לא יחמוק מבעלי ההון וייפול על מעמד הביניים

משה כחלון הבטיח בבחירות להטיל מס ירושה אבל מאז ביטולו ב־1981 קיימת לו בפועל חלופה חלקית בדמות מס שבח ומס רווחי הון. עכשיו צריך לשלב ביניהם ולדאוג שהנטל לא יחמוק מבעלי ההון וייפול על מעמד הביניים

שר האוצר המיועד משה כחלון הבטיח במהלך מערכת הבחירות כי יפעל להטלת מס ירושה, דרישה שעלתה עוד בעקבות המחאה החברתית ב־2011.

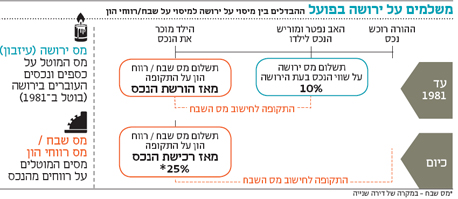

אבל השיח הער סביב הנושא מתעלם מהעובדה שביטול מס הירושה בתחילת שנות השמונים (שנקרא אז מס עיזבון) לווה בהתאמות במס השבח (על מקרקעין) והמס על רווחי הון כתחליף – כך שבפועל כבר קיים בישראל מס ירושה.

עד 1981 אדם שקיבל נכס במתנה או בירושה נדרש לשלם מס שבח או מס על רווחי הון רק על הרווחים שלו מהיום שבו קיבל לידיו את הנכס בירושה. לאחר שבוטל מס העיזבון נקבע כי מס על רווחי הון ומס שבח ייגבו על כל הרווחים מהנכס שהועבר (במתנה או ירושה), כלומר העלייה בערך שלו מאז נרכש לראשונה.

פעולה דומה בשם שונה עלולה להוביל למיסוי כפול

השאלה היא מה עדיף מבחינת צדק חלוקתי ומבחינת יעילות של מערכת המיסוי – מיסוי ירושות דרך מס על רווחי הון ושבח, מיסוי ירושות ישיר דרך מס ירושה, או שילוב של שניהם.

לשתי האלטרנטיבות יש חסרונות ויתרונות שונים. הטענה העיקרית נגד מס הירושה היא שלעשירים יהיה קל להתחמק ממנו באמצעות תכנוני מס, בדיוק כמו שהם נמנעים היום מתשלום מסים שונים. מנגד, מדובר במס פשוט יותר ותאריך הגבייה שלו ברור - בעת הפטירה של המוריש.

מועד גביית מס שבח ומס על רווחי הון הוא נזיל יותר: העיתוי אמנם ברור וקבוע, בעת מימוש הנכס, אלא שאין כל דרך לדעת מתי ואם בכלל ימומש הנכס. במקרים רבים נכסים כמו בתים או מניות יכולים להישאר ברשות המורישים ואף לעבור ליורשיהם במשך כמה דורות, והמיסוי יחול רק כשאחד היורשים בשרשרת יממש את הנכס, כלומר ימכור את הבית או את המניות.

יו"ר כולנו ושר האוצר המיועד משה כחלון. הבטיח צילום: גיל נחושתן

יו"ר כולנו ושר האוצר המיועד משה כחלון. הבטיח צילום: גיל נחושתן בנוסף, לא ניתן למסות כסף מזומן באמצעות מס שבח ומס על רווחי הון, דבר שיהיה אפשרי אם יהיה מס ירושה.

העשירים ישלמו מס ירושה, השאר ישארו באותו מצב

מס ירושה יכול להיות פיתרון טוב לבעלי ההכנסות הגבוהות מאוד, שהסיכוי שיממשו את נכסיהם לא גבוה.

מכיוון שבמידה מסוימת כבר קיים מס ירושה דרך מס השבח ומס על רווחי הון, נראה שהדרך הסבירה יותר למסות ירושות בישראל היא לקבוע רף גבוה של מס ירושה שיחול על העשירים ביותר. שאר המקרים, של מי שמצליחים לחסוך סכום לא גבוה במיוחד בחייהם, ימשיכו להיות ממוסים כפי שהם ממוסים כיום.

במקרה כזה רשות המסים תיאלץ להפריד בין אלו שמשלמים מס ירושה לבין אלו שלא, כדי שלא לאפשר למי שצריכים לשלם מס ירושה לשלם מס שבח ומס על רווחי הון רק על התקופה בה קיבלו את הנכסים לידיהם.

לתהליך הזה תתווסף גם התמודדות עם האתגר שנפוץ בכל העולם – תכנוני המס שמאפשרים לבעלי ההון להמנע מתשלום.