איך הפך ששינסקי את כהן פיתוח למניית הגז בעלת התשואה הגבוהה בנובמבר?

אם המלצות הביניים של ועדת ששינסקי ייושמו, תמלוגי העל שתשלם אבנר לכהן פיתוח מהכנסות מאגרי הגז יהיו שווים עד פי שניים מאחזקות בשיעור זהה ביחידות ההשתתפות של אבנר. כך עלתה כהן פיתוח ב־30% בחודש החולף

במהלך חודש נובמבר זינקה מניית כהן פיתוח ב־30%, בעוד שמחיר אבנר יה"ש לא השתנה. הפרש התשואות מציג פאזל מעניין, משום שכמעט כל ערכה של כהן פיתוח נובע ממניית אבנר. תופעה מעניינת אחרת שהתרחשה בנובמבר היא הירידה של מניית ישראמקו יה"ש ב־28% לעומת עלייה שרשמה רציו יה"ש בשיעור של כ־22%.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

המלצות הביניים של ועדת ששינסקי, שהתפרסמו בנובמבר, היו קשות אמנם עבור מניות חיפושי הגז, אך מצד שני השוק נע בהתלהבות עצומה אחר הספקולציות וסימני הגז הראשוניים מקידוח רציו ים.

זו הסיבה שהשוק חתך בחדות, במהלך נובמבר, את הערך שהקנה לקידוח תמר, אך מנגד העלה את הערך המוקנה לקידוח רציו ים. הערך שנגזר לקידוח תמר משווי השוק של ישראמקו עומד כעת על כ־16.5 מיליארד שקל, בעוד שהערך שנגזר לקידוח רציו ים ממחירי המניות של רציו, אבנר ודלק קידוחים עומד על כ־24 מיליארד שקל.

תמלוגי על

פער התשואות בין אבנר וכהן פיתוח עדיין מצריך הסבר. הנכס העיקרי של כהן פיתוח הוא אחזקה של 50% בשותף הכללי של אבנר יה"ש. אחזקה זו מקנה לחברה תמלוג על של 2.75% מהכנסות אבנר מקידוח ים תטיס ותמלוג של 2.875% מהכנסותיה העתידיות מקידוחי תמר, דלית, רציו ואחרים (כשמחיר הגז מחושב "על פי הבאר", כלומר לאחר הכרת המדינה בהוצאות לצורכי תמלוגים).

בנוסף, על פי הסכם הניהול, תקבל כהן פיתוח 7.5% מהוצאות אבנר יה"ש על חיפושי גז ונפט (אך לא פחות מ־40 אלף דולר ברבעון) וכיסוי עלויות השווה למרבית עלויות ההנהלה של החברה. לכהן פיתוח גם אחזקה של 0.905% במניית אבנר יה"ש.

הקושי המרכזי בתמחור מניית כהן פיתוח הוא הסקת הערך הנובע למניה מתמלוגי העל. ערך זה גבוה יותר עבור כהן פיתוח מערך מקביל של אחזקה (לו היתה כזו) ב־2.875% ממניות אבנר, משום שתמלוג העל נגזר מההכנסה הנקייה (לאחר ההוצאות המוכרות לצורכי תמלוגים למדינה). במילים אחרות, הרווח הנקי של אבנר יה"ש נמוך יותר מההכנסה שעל פיה מחושב התמלוג לחברה־האם.

במהלך 2009 ובמחצית הראשונה של 2010 הסתכם הנתח של כהן פיתוח ברווחי אבנר ב־2.2 מיליון שקל (0.905% מהרווח הנקי של אבנר), ואילו הכנסותיה של כהן פיתוח מתמלוגים עמדו על 11.94 מיליון שקל - 2.75% מהכנסות אבנר "על פי הבאר", אך כ־4.9% מהרווח הנקי שלה. במילים אחרות, ההכנסות שנבעו לכהן פיתוח מתמלוגים ששילמה אבנר היו גבוהות ב־78% מההכנסות הנובעות מאחזקה רגילה ביחידות ההשתתפות של אבנר.

הרווח הנקי של אבנר הושפע מההפרשה החשבונאית של ניכוי האזילה, אך גם ללא הפרשה זו, הכנסות תמלוגי העל של כהן פיתוח היו גבוהות ב־40% מההכנסות הנובעות מיחידת השתתפות רגילה. חלק מההפרש נובע מההוצאות הגבוהות שהיו לאבנר על חיפושי הגז (בעיקר סקרים ברישיונות רציו ים ואלון), וחלק אחר נובע מההוצאות השוטפות של הקידוחים.

על פי המלצות הביניים של ועדת ששינסקי, תמלוגי העל של שותפויות הגז לחברות האחזקה לא ייפגעו, בעוד שהרווח הנקי של אבנר ודומותיה ייפגע הן מביטול ניכוי האזילה (שיוביל לתשלום מס חברות) והן מההיטל הצפוי על מכירות הגז.

צילום:: גיא אסיאג

צילום:: גיא אסיאג

מכאן יוצא שהפגיעה הצפויה במניית כהן פיתוח, בעקבות יישום מסקנות ששינסקי, תנבע מאחזקתה הישירה במניית אבנר, אך לא מזכותה לתמלוגי על (מהם נובע מרבית הערך של המניה). כתוצאה מכך, מניית כהן פיתוח נראית, לפחות כרגע, כפחות חשופה ליישום מסקנות ששינסקי, ונהפכה לאמצעי השקעה חלופי במאגר לווייתן.

אם מסקנות הביניים שפרסמה ועדת ששינסקי ייושמו בסופו של דבר במלואן וכלשונן, אזי תמלוג העל יישא ערך של 80% עד 100% מעל הערך של אחזקה ביחידת השתתפות רגילה.

אם המסקנות לא ייושמו, או לחלופין אם יוטל היטל מקביל על תמלוג העל הזהה להיטל על יחידות ההשתתפות, אזי תמלוג העל יישא ערך (מבחינת זרם הרווחים המהוון שינבע ממנו) הגבוה ב־20%–25% מערך האחזקה ביחידת השתתפות רגילה. התייחסותה של ועדת ששינסקי לנושא מיסוי תמלוג העל בדו"ח הסופי תשפיע משמעותית על מחיר מניית כהן פיתוח.

באמצע דצמבר צפויה כהן פיתוח להיכנס למדד יתר־50 בבורסה, ולהיות המניה השישית מסקטור חיפושי הנפט והגז במדד זה. המשקולת הכוללת של מניות הנפט והגז ביתר־50 תגדל בעקבות זאת לכ־17% ותיצור תלות למדד בסקטור תנודתי זה.

חורים בדו"ח

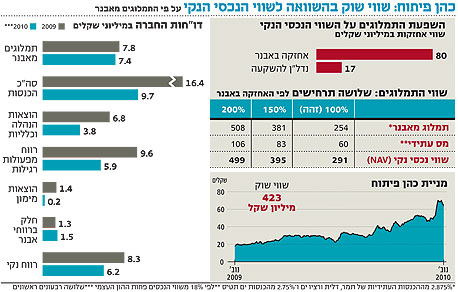

הטבלה שבעמוד זה מציגה את השווי הנכסי הנקי שינבע לכהן פיתוח על פי הערך העודף של קבלת תמלוג על מאבנר (בהנחה ששווי תמלוג העל יהיה שווה ל־100%, 150% או 200% משווי אחזקה מקבילה ביחידות השתתפות רגילות של אבנר).

התקבולים מניהול פעילות חיפושי הגז מכסים את כל הוצאות ההנהלה והכלליות של כהן פיתוח, ולכן לא הוספנו פרמיה לחברת האחזקה, אך כן הבאנו בחשבון מסים שהחברה תשלם (על פי שיעור מס החברות העתידי המינימלי).

על פי התמחור הנוכחי של מניית של כהן פיתוח, 423 מיליון שקל, השוק מניח כי לתמלוגים מאבנר ערך הגבוה ב־65% מהערך של אחזקה ביחידות השתתפות של אבנר. הנחה זו תהיה סבירה רק אם המלצות הביניים של ועדת ששינסקי יתמלאו כלשונן.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

הזינוק במניית כהן פיתוח בחודש שבו פורסם דו"ח הביניים של הוועדה, מצביע על אחד החורים במסקנותיה: התמלוגים לחברות האחזקה יוצרים דרך להעברה ישירה של ההכנסות ממכירת גז אל בעלי השליטה, מבלי לשלם את המסים שמציעה ועדת ששינסקי.

הוועדה יכולה לבחון את סגירת הפרצה באמצעות הטלת מס על תמלוגי העל. מהלך כזה יאזן בין המיסוי שישלמו בעלי השליטה בשותפויות הגז ובין המיסוי המוטל על מחזיקי יחידות ההשתתפות הרגילות, ויוביל לחלוקה צודקת יותר בנטל המס בין בעלי השליטה וציבור מחזיקי המניות.

עם זאת, מהלך כזה, אם יתבצע, יפגע מאוד במשקיעים במניית כהן פיתוח (שמצבם זהה לזה של בעלי השליטה ביחידות ההשתתפות). לכן, עד לקביעה סופית של כללי המשחק החדשים בתחום המיסוי על חיפושי הנפט והגז, השקעה במניית כהן פיתוח כוללת סיכון הנובע מהאפשרות של גביית היטל על תמלוגי העל.

תרחישי השווי

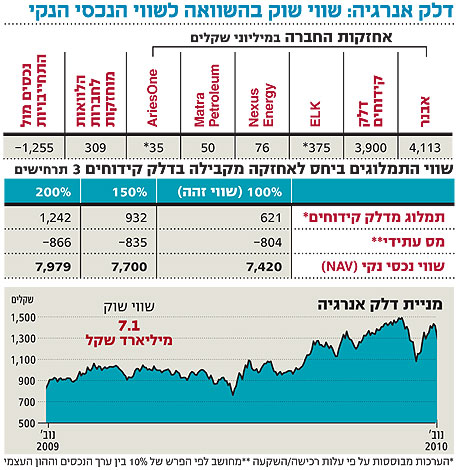

לערך שיישאו תמלוגי העל תהיה השפעה מהותית גם על שווי דלק אנרגיה, המקבלת מדלק קידוחים תמלוגים בשיעור של 2.25% עד לכיסוי ההשקעה ושל 9.75% לאחר מכן. בדומה לכהן פיתוח, לתמלוגים אלו ערך גבוה יותר מערך אחזקה בהיקף זהה ביחידות ההשתתפות של דלק קידוחים - אך קשה להעריך בדיוק עד כמה גבוה ערכם.

בחנו את השווי הנכסי הנקי של דלק אנרגיה כתלות בהערכות שונות לגבי שווי תמלוגי העל - בתרחיש אחד על פי ערך השווה ליחידת השתתפות רגילה, בתרחיש שני על פי ערך הגבוה ב־50% מערך יחידת השתתפות ובתרחיש שלישי על פי ערך כפול מערך יחידת השתתפות רגילה.

אנו מניחים ששיעור התמלוגים המהוון (סיכום של 2.25% עד כיסוי העלויות ו־9.75% לאחריו) עומד על כ־8%. עם זאת, ערך תמלוגי העל מהווה כ־10% עד 20% מהשווי הנכסי הנקי של דלק אנרגיה, ולכן השפעתם על מחיר המניה נמוך מההשפעה המקבילה על מחיר מניית כהן פיתוח.

הכותב הוא כלכלן בחברת הייטק