ניתוח כלכליסט

התחרות בשוק המזון מצטמצמת והצרכן ישלם את המחיר

עשור של קריסות ומיזוגים בשוק קמעונאות המזון הוביל לשיפור הרווחיות של רשתות השיווק. התבוננות בתוצאות הרשתות לאורך שנים מוכיחה כי רשת שרכשה סניפים ממתחרה שקרסה, הרוויחה יותר. כדי להמשיך וליהנות מהחגיגה הן יידרשו לשמור על כוחן. הסכנה: השוק יהפוך ריכוזי יותר, ואת התוצאה של זה נראה על המדף

שנת 2020 תיזכר בשוק המזון כשנה של משברים והזדמנויות. בראש ובראשונה משבר הקורונה שבעקבותיו נסגרו מקומות הבילוי, המסעדות והטיסות לחו"ל – מה שהעביר את צריכת המזון אל הבתים ועזר לקמעונאיות המזון לחתום שנת שיא במכירות, תוך שיפור הרווחיות. משבר נוסף שהשפיע על הענף בשנה החולפת הוא זה של רשת יינות ביתן שנקלעה למחנק אשראי. משבר זה הפך להזדמנות פז עבור רשתות שזיהו את הפוטנציאל, רכשו סניפים ושיפרו את הרווחיות בשיעור חד.

- מכירות נטו אחזקות צמחו בשנת הקורונה ב-13.6% - יותר מהממוצע בשוק המזון

- קטר שוק המזון לא עוצר: שנת השיא נגמרה, הרגלי הצריכה יישארו

- סיכום רבעון בשוק המזון: קונים יותר ברשת ובמרכזי הערים - ונמנעים ממרכזי הענק

ניתן להעריך כי החזרה לשגרה לא תאפשר לרשתות להמשיך את חגיגת שיאי המכירות הללו גם ב־2021. המשמעות של כך תהיה האצה של מגמת המיזוגים והרכישות, שכבר הוכיחה את יעילותה. על הפרק עומדת כעת מכירת 16 חנויות נוספות של ביתן לוויקטורי ולפרשמרקט, בניסיון של נחום ביתן להחזיר את חובותיו לבנקים ולשמר את השליטה בחברה בידיו. ברגע שזה יקרה, יחול צמצום נוסף של התחרות בשוק המזון. ועדת קדמי שהוקמה לאחר המחאה החברתית לפני כעשור במטרה לבחון את התחרותיות בשוק המזון מצאה שהמקטע הקמעונאי בשוק תחרותי ביחס לריכוזיות החריפה במקטע הספקים. השנה החולפת משנה מעט את התמונה זו – על רקע המיזוגים הרבים התחרות במקטע הקמעונאי בשרשרת המזון מצטמצמת והשוק הופך ריכוזי יותר. מי שמשלמים על כך כבר עכשיו הם הצרכנים, והם ישלמו על כך עוד יותר ככל שהמגמה תתעצם.

רשתות נעלמות

מגמת המיזוגים אמנם התחזקה בשנתיים האחרונות בעקבות המשבר התזרימי של ביתן, אך יריית הפתיחה של תהליך זה נורתה לפני למעלה מעשור, כאשר רשת מגה שנקלעה לקשיים הגיעה למצב שחייב אותה להתחיל במכירת סניפים. לכך קדמה גם קריסת קלאבמרקט ב־2005 שסניפיה נרכשו על ידי שופרסל – מהלך שיצר פעם אדיר בין שופרסל למתחרותיה.

מי שנהנתה בשנים האחרונות מחולשת המתחרים היא למשל רשת ויקטורי, שהכפילה את פריסתה ומכירותיה בשש השנים האחרונות באמצעות רכישת 29 סניפים ממגה וביתן. רשת נוספת שנהנתה מכך היתה פרשמרקט, שהחלה דרכה בענף ב־2004 עם שני סניפים והתרחבה ל־41 חנויות באמצעות רכישת מתחרים. בין 2008 ל־2016 רכשה פרשמרקט 17 סניפים שונים, וב־2017, הכפילה את הפעילות עם רכישת רשת מחסני להב שמנתה 12 סניפים. לאחר שהונפקה ב־2019, המשיכה פרשמרקט לזהות הזדמנויות לצמיחה באמצעות רכישת מתחרים וקנתה את רשת סופר דוש ושש חנויות מביתן.

צעד דומה ביצעה רשת יוחננוף שעד 2013 מנתה תשעה סניפים ובאמצעות רכישת שבעה סניפים ממגה ב־2015 ובהמשך שש חנויות נוספות מביתן, לצד פתיחה עצמאית של חנויות, הגיעה לפריסה של 29 סניפים.

גם רשת מחסני השוק נהנתה מהמצב כשרכשה את סניפי קו־אופ שנקלעה להקפאת הליכים ב־2019. המשברים זימנו גם לסיטונאית הירקות ביכורי השדה הזדמנות לרכישה רשת שוק העיר ב־2016.

משפרות רווחיות

אחד המרכיבים המהותיים בתוכנית ההבראה הנוכחית של יינות ביתן נוגע לשיפור תנאי הסחר מהספקים – כלי מרכזי לשיפור הרווחיות הגולמית.

בשבוע שעבר סיפק פסק דין שדחה את ערעור ביתן על שומת מס שקיבלה החברה על השנים 2014-2013 הצצה לשיפור תנאי הסחר שמשיגים הקמעונאים בעקבות מהלכי התרחבות. מפסק הדין עולה כי ביתן מימן 40% מרכישת כמעט חינם בשנת 2013 תמורת כ־260 מיליון שקל במענקים מספקים בגובה 110 מיליון שקל. מהמסמכים שהציג עלה כי שטראוס העבירה מענק בגובה 6 מיליון שקל, קוקה־קולה 5 מיליון שקל ואסם 3.7 מיליון שקל, לצד מענקים בסכומים נמוכים יותר משאר הספקים.

מימין איתן יוחננוף בעלי יוחננוף ואייל רביד מנכ"ל ויקטורי צילום: אוראל כהן, עמית שעל

מימין איתן יוחננוף בעלי יוחננוף ואייל רביד מנכ"ל ויקטורי צילום: אוראל כהן, עמית שעל

הפרקטיקה הזו של השתתפות ספקים במימון רכישת סניפים ורשתות מזון פגעה בתחרות בענף והיא הופסקה בחוק המזון, שנכנס לתוקף ב־2015. אבל החקיקה לא מיגרה את התופעה, שכן מאז הספקים מגלגלים את אותם סכומי מענקים למחיר המכירה לקמעונאי והוא גוזר את הנתח שבו הוא מעוניין ומשפר את הרווחיות הגולמית של החברה. הרווחיות הגולמית משקפת את שיעור הפער בין מחירי הקנייה של המוצרים מהספקים למחירים שאותם מוצרים נמכרים לצרכנים. ככל שהרשתות משפרות את הרווחיות הגולמית, הצרכנים משלמים יותר, בין אם בגלל צמצום מבצעים ובין אם בגלל שאותן הנחות שאמורות היו להגיע מהספק לצרכן דרך הקמעונאי, נותרו בידי הקמעונאים.

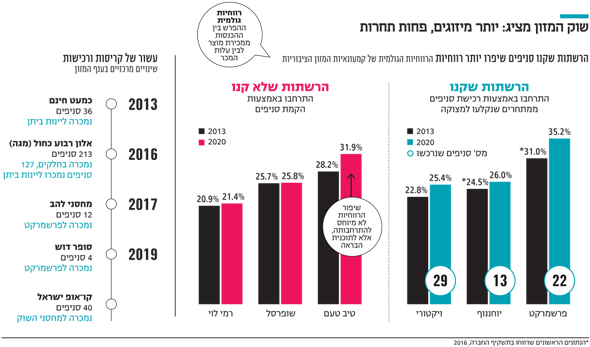

את התוצאה של מהלכי המיזוגים והרכישות בענף שפוטנציאל הצמיחה בו מוגבל מלכתחילה, אפשר לראות בשיפור הרווחיות הגולמית כפי שהיא באה לידי ביטוי בתוצאות הרשתות הציבוריות. כך, לדוגמה, רשת פרשמרקט, שלצד התרחבותה הזניקה את הרווחיות הגולמית מ־31% בשנת 2015, ל־35.2% בשנה החולפת. רשת ויקטורי עשתה שימוש בהתרחבות לשיפור הרווחיות הגולמית מ־22.8% ב־2013 ל־25.4% ממכירותיה בשנת 2020. יוחננוף, שיפרה את הרווחיות התפעולית מ־24.3% ב־2019-2018 ל־26.6% מהמכירות בשנה החולפת.

בלי מותג פרטי

חוק המזון, הגביל את האפשרות של הקמעונאים הגדולים ובראשם שופרסל ורמי לוי להתרחב באמצעות רכישת סניפים ושתי הרשתות פיתחו את המותג הפרטי, ככלי חלופי לשיפור הרווחיות. המותג הפרטי מתחרה במותגי הספקים ומשיא רווחיות גבוהה יותר לרשת.

מניתוח "כלכליסט" של השפעת המותג הפרטי של שופרסל על הספקים הגדולים ובראשם תנובה, שטראוס ואסם, עולה כי בשנה החולפת ירד נתח הקניות של שופרסל מתנובה ל־8.7% מסך רכישותיה מהספקים, לעומת 12.8% ב־2013. בקטגוריית מוצרי החלב בלבד צמצמה הרשת ברבע את קניותיה מתנובה, כך שאלו היוו בשנה החולפת 6.2% לעומת 8.2% ב־2019.

נפגעת מרכזית נוספת היא אסם, שנתח רכישותיה של שופרסל ממנה ירד בכ־10% בשבע השנים האחרונות ועמד ב־2020 על 6.8% לעומת 7.5% ב־2013. השפעת המותג הפרטי על הספקים הגדולים באה לידי ביטוי בכך שנתח הקניות של שופרסל מעשרת הספקים הגדולים התכווץ מ־53.6% בשנת 2013 ל־46% בלבד ב־2020. בשנה החולפת המשיכו מכירות המותג הפרטי לצמוח והסתכמו ב־3.9 מיליארד שקל. נתח המותג הפרטי בשופרסל, המהווה הספק הרביעי ברשת, צמח ל־25.8%, ואין בכוונתה לעצור. החברה נערכת להמשיך ולחזק את המותג הפרטי כך שיהווה בעוד כמה שנים למעלה משליש מפעילותה. נתח המכירות של המותג הפרטי של רמי לוי עלה גדל באופן משמעותי בשנים האחרונות ובשנת 2020 הוא היווה כ־20% ממכירות הרשת, כך שהיה הספק החמישי בגודלו. בכוונת הרשת להגדיל את נתח המותג הפרטי לכ־25% מהמכירות של הרשת.

שיפור הרווחיות ברשתות ויקטורי, יוחננוף ופרשמרקט הוא גם פועל יוצא של מדיניות החברות שלא להחזיק מותג פרטי, הנוגס בשטחי המדף של ספקי המותגים. אותם ספקים, שמכירותיהם נפגעו ברשתות שופרסל ורמי לוי המחזיקות במותג פרטי דומיננטי, מוצאים הזדמנות לצמיחה ברשתות המתחרות ומתגמלים אותן על כך בתנאי הסחר. עבור הספקים של החברות הגדולות מדובר בזירה משמעותית, נוכח הפגיעה שספגו בשנים האחרונות מהמותגים הפרטיים.

חידת האונליין

לצד מהלכי ההתרחבות, המשרתים את שיפור הרווחיות הגולמית, בלטה בשנה החולפת עלייה בפעילות האונליין בשוק המזון. הקורונה האיצה את תהליכי התפתחות הסחר המקוון, שהחלו לפני כחמש שנים. בשלב הראשון שימש האתר כלי שיווקי שדרכו חשפו עצמן החברות כרשתות מוזלות עם מחירים נמוכים במיוחד. הדבר התאפשר בשל הגבלת האזורים שלהם סיפקו את השירות, כשעיקר המכירות התקיימו בחנויות הפיזיות במחירים גבוהים יותר. בהמשך, ביצעו החברות התאמות למחירוני האונליין, כך שאלו עלו לרמת המחירים בסניפים, בניסיון לצמצם את ההפסדים שהסבו לחברות. השירות הלך והתרחב, גם במגוון המוצרים וגם באזורי החלוקה.

בשופרסל, רמי לוי וויקטורי טוענים כיום שפעילות האונליין רווחית, אולם הצצה לפעילות של קמעונאית האונליין קוויק, שהונפקה החודש, מעוררת ספקות ביחס לאפשרות להרוויח ממכירות אונליין. קוויק שבשליטת קוקה־קולה ישראל (16.2%), סופר־פארם ויוניון של ג'ורג' חורש (14.86% כל אחת), אמנם נהנתה מזינוק במכירות שהסתכמו ב־127 מיליון שקל, אך חתמה את 2020 עם הפסד נקי בגובה 37.3 מיליון שקל לעומת הפסד נקי בגובה 26.4 מיליון שקל ב־2019. עלות המכירות של קוויק כוללת לא רק את עלות המוצרים עצמם, אלא גם עלויות ליקוט ושילוח, ולכן עדיין מסבה בשלב זה הפסדים. ככל שתתרחב הפעילות, תוכל החברה לצמצם את שיעורו מהמכירות.