צים שטה לרווח שמותיר את כל החברות הריאליות בת"א מאחור

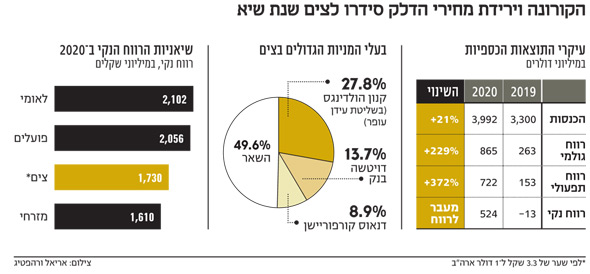

חברת הספנות הציגה ביצועים חזקים במיוחד ב־2020 הודות להיצע עולמי נמוך של אוניות וצניחה במחירי הדלק. לו היתה נסחרת בתל אביב, ולא בניו יורק, היה הרווח הנקי שלה, 524 מיליון דולר, ממקם אותה שלישית — כשלפניה רק הבנקים לאומי והפועלים

- יזמות דיגיטלית בעולם שירותי הספנות: צים משנה את חוקי המשחק

- צים ניצלה את הקורונה לחיתוך הוצאות, והרווח הנקי קפץ פי 5

- "עידן עופר היה היחיד שהאמין בצים ולא לקח אותה לפשיטת רגל"

בשנה שחלפה הציגה צים צמיחה של 21% בהכנסות, שהסתכמו ב־3.99 מיליארד דולר בהשוואה להכנסות של 3.3 מיליארד דולר בשנת 2019. הרווח הגולמי והתפעולי של החברה זינק ב־229% וב־372% בהתאמה. בשורה תחתונה עברה צים מהפסד של 13 מיליון דולר ב־2019 לרווח נקי של 524 מיליון דולר בשנה שעברה.

עידן עופר, בעל השליטה בצים צילום: עוז מועלם

עידן עופר, בעל השליטה בצים צילום: עוז מועלם

התחזית שצים מספקת למשקיעים מצביעה על המשך שיפור בתוצאותיה העסקיות גם ב־2021. אחרי שבשנת 2020 החברה הציגה EBITDA של 1.035 מיליארד דולר, היא מצפה לרשום השנה EBITDA של 1.6-1.4 מיליארד דולר. הרווח התפעולי המתואם של צים, שעמד ב־2020 על 729 מיליון דולר, צפוי לפי התחזיות של הנהלת החברה לנוע בשנה הנוכחית בטווח של 1.05-0.85 מיליארד דולר.

בשיחה עם "כלכליסט" הסביר מנכ"ל צים, אלי גליקמן, את הסיבות לאופטימיות של הנהלת החברה, שלדבריו מבוססת על שילוב של כמה גורמים. "היצע האוניות בשוק נמוך, והכמות שישנה אינה יכולה לענות על הביקוש", אמר גליקמן. מנגד, הביקוש לתובלה ימית שמזהים בצים, בייחוד מכיוון ארה"ב, גבוה וצפוי לעלות. "בשבוע שעבר התפרסמו בארה"ב נתוני המלאים, והם היו נמוכים.

בשל היצע האוניות הנמוך, האמריקאים אינם מצליחים למלא את המחסנים". גליקמן מייחס חשיבות גם ל"חליפת ההטבות", כפי שהוא מכנה את תוכנית התמריצים של הממשל האמריקאי, שתזרים 1.9 טריליון דולר לכיסי הצרכנים בארה"ב ותגדיל את הביקושים שלהם. בשורה התחתונה מצביע גליקמן על החוזים שצים חתמה עליהם מול לקוחותיה, ולדבריו, "מספר החוזים שחתמנו עד היום גדולה פי חמישה — ובמחיר שגבוה ב־50% לפחות מאלה של השנה שעברה".

התוצאות העסקיות של צים בשנת הקורונה הופכות אותה לחברה ריאלית עם רווח נקי גבוה יותר מזה של כל החברות הריאליות הנסחרות בתל אביב. הרווח של צים, במונחים שקליים, עמד על 1.7 מיליארד שקל — סכום שממקם את הרווח הנקי שלה במקום השלישי אחרי הסכומים שהציגו הבנקים הגדולים, לאומי והפועלים, שכל אחד מהם רשם ב־2020 רווח נקי שחצה את רף 2 מיליארד השקלים.

מעט מאחורי צים מופיע בנק מזרחי טפחות, עם רווח נקי של 1.6 מיליארד שקל. צים השלימה את הנפקת מניותיה בשלהי ינואר השנה ונהפכה לחברה ציבורית, אולם היא אינה נסחרת בתל אביב — אלא בניו יורק.

מערכת היחסים של צים עם הבורסה בניו יורק החלה ברגל שמאל. ההנפקה בוצעה במחיר של 15 דולר, שהיה נמוך מטווח המחירים שאליו כיוונה החברה, 19-16 דולר למניה. זה נמשך ביום המסחר הראשון, שהסתיים בקריסה של 23% למחיר של 11.5 דולר למניה.

אולם, מהיום השני למסחר במניה החל ירח דבש, שנמשך עד היום. בתוך פחות מחודשיים זינקה מניית צים ב־88% לעומת מחירה בהנפקה והגיעה לשער של 28.25 דולר. שווי השוק הנוכחי של צים עומד על 3.2 מיליארד דולר לעומת 1.7 מיליארד דולר (אחרי הכסף) במועד ההנפקה.

"כל חברה רוצה להנפיק במחיר הכי גבוה שאפשר, ואנחנו הנפקנו במחיר הגבוה ביותר שהיה אפשרי בזמן ההנפקה. באותו יום הבורסות נפלו בחדות, והמניות של חברות ההובלה הימית צנחו", הסביר גליקמן. "המומנטום היה שלילי, אבל בחיים צריך לפעמים להתפשר כדי לשרוד". למרות הזינוק בשווי השוק של צים מההנפקה, גליקמן אופטימי באשר לתמחור של צים ביחס למתחרות ואומר: "השוואה בין צים לבין החברות המתחרות תראה שהשווי שלה נמוך יחסית. כשבודקים יחס שווי שוק ל־EBITDA, אנחנו בתמחור חסר לעומתן".