בלנדר שואפת להנפיק לפי שווי של פי 20 מהכנסותיה

פלטפורמת התיווך בהלוואות רשמה הכנסות של 7 מיליון שקל במחצית הראשונה של 2020 ומקווה לגייס לפי שווי של 280 מיליון שקל. הגיוס נועד להקמת בנק דיגיטלי באירופה ופלטפורמת הלוואות בשיתוף בנק הפועלים

פלטפורמת התיווך בהלוואות בלנדר יוצאת להנפקה בבורסת ת"א. ביום שלישי הקרוב ייערך השלב המוסדי לקראת הפיכת החברה לציבורית. החברה מתכננת לגייס 70 מיליון שקל לפי שווי של לפחות 280 מיליון שקל לפני הכסף (קרי 350 מיליון שקל אחרי הכסף).

- צים צפויה להנפיק עוד החודש לפי שווי של 1.5 מיליארד דולר

- טיוטת התשקיף חושפת: הציבור התנפל על אייס והקפיץ את הרווח הנקי ב-216%

- חברה ישראלית שמפתחת מוצר לשיקום רקמת העצם בדרך לבורסת טורונטו

הכסף שיגויס ישמש לצורך מהלכים של הרחבת פעילות החברה, בראשם קבלת רישיון לפעילות של בנק דיגיטלי באירופה, וכן לצורך הקמת פלטפורמת הלוואות משותפת עם בנק הפועלים למתן הלוואות ללקוחות בבתי העסק (מהלך שנמצא לקראת חתימה על הסכם בין הגופים). את ההנפקה מובילים פועלים אי.בי.אי, אפסילון חיתום ואקטיב.

בלנדר היא חברת פינטק הפעילה בתחום האשראי הצרכני, ומתווכת בין לווים למלווים. לחברה טכנולוגיה לחיתום הלוואות, העושה שימוש באמצעים מתקדמים מעולמות הביג דאטה. זאת, בנוסף לרובד הפיננסי הרגיל הכרוך בחיתום בהלוואות.

בלנדר נמצאת בשליטת משפחת אביב (40%), ששלטה בעבר בחברת הנדל"ן הציבורית אוסיף. משפחת אביב אינה רק הבעלים, אלא גם מנהלת את החברה. ד"ר גל אביב הוא המנכ"ל, אחיו בועז אביב הוא המשנה למנכ"ל, ואביהם דורון אביב הוא היו"ר. עד כה גייסה החברה הון של 17 מיליון דולר במספר סבבי השקעות.

בעקבות זאת, בחברה יש כבר בשלב זה, טרם ההנפקה, לא מעט בעלי מניות נוספים, בהם קרנות ההשקעה בלומברג ואלפא דיגיטל, קבוצת ידיעות אחרונות, וכן גיורא עופר ויעל גיט ומנהלים בכירים בחברה. מהתשקיף עולה כי עם קבוצת ידיעות קיים גם שיתוף פעולה עסקי לשיווק ההלוואות של החברה. עוד נזכיר כי בית ההשקעות פסגות, שהחזיק ב־20% מהחברה הבת בלנדר ישראל, טוען כי דולל באופן לא מוצדק, והוא אף פנה בנושא לבית המשפט.

לקראת ההנפקה פרסמה אתמול בלנדר תשקיף, ממנו עולה כי מאז הוקמה, בשנת 2014, היא העניקה הלוואות בהיקף של 670 מיליון שקל ב־30 אלף הלוואות. לחברה יש כיום 60 עובדים, והיא פעילה כיום בישראל, ליטא ולטביה. בנוסף היא מתכוונת להיכנס לפעילות בתחום ההלוואות במספר מדינות נוספות באירופה, בהן פולין.

ההכנסות עלו, ההפסד הנקי הצטמצם

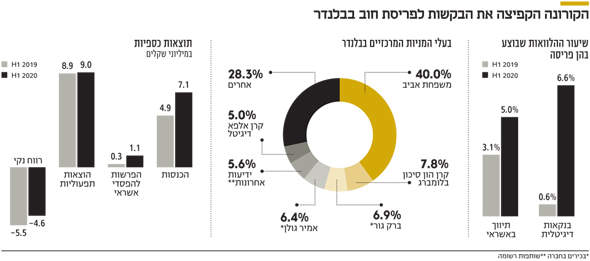

נכון להיום בלנדר אינה רווחית, ולאורך שנות פעילותה צברה הפסדים של מעל ל־50 מיליון שקל. את המחצית הראשונה של 2020 היא סיימה עם הפסד של 4.6 מיליון שקל, לעומת הפסד של 5.5 מיליון שקל בתקופה המקבילה ב־2019. כתוצאה מההפסדים, עומד ההון העצמי של בלנדר על 3.2 מיליון שקל.

גורמים בסביבת ההנפקה מציינים כי מדובר במספרים סבירים, לאור העובדה כי בלנדר נחשבת לסטארט־אפ, וכי החברה נמצאת לקראת מפנה בעקבות קבלת הרשיון הבנקאי באירופה, שיביא לעלייה משמעותית בהיקף פעילותה. בשורה התחתונה בלנדר אמנם אינה רווחית, אבל בשורת ההכנסות היא רשמה צמיחה: הכנסותיה במחצית הראשונה של 2020 עמדו על 7.1 מיליון שקל לעומת 4.9 מיליון שקל בתקופה המקבילה ב־2019, עלייה של 45%.

מלבד תיווך בין לווים למלווים, לבלנדר פעילות בתחום הבנקאות הדיגיטלית, הכוללת מתן ישיר של הלוואות באמצעות גיוס מקורות מצד מוסדיים ומשקיעים זרים. אולם הפעילות המהותית בתחום זה תיעשה לאחר שבלנדר תשלים את תהליך קבלת הרישיון לבנק דיגיטלי באירופה. בבלנדר מעריכים כי כאשר תהליך זה יושלם, תעשה החברה קפיצת מדרגה משמעותית בפעילות, שכן היא תוכל לגייס פקדונות של עד 100 אלף יורו, שנחשבים למקור מימון זול, ומולם תוכל להעניק הלוואות על בסיס הפלטפורמה הדיגיטלית שבנתה.

גיוס המקורות הזולים יאפשר לבלנדר לשפר את המרווח הפיננסי בפעילות שלה. בבלנדר בחרו להשיק את פעילות הבנקאות באירופה ולא בישראל, על אף שבנק ישראל מנסה לעודד הקמת בנקים דיגיטליים. ככל הידוע הבחירה באירופה נעשתה לאחר שבבלנדר הגיעו למסקנה כי השוק שם בשל יותר לשימוש בבנקים דיגיטליים מאשר בישראל.

מנוע צמיחה נוסף של החברה הוא בהקמת שותפות עם בנק הפועלים, שנמצאת במגעים מתקדמים. במסגרת זו תעמיד בלנדר הלוואות בנקודות מכירה ללקוחות המבצעים רכישות של מעל 5,000 שקל, שלא רוצים שהרכישה הגדולה תתפוס חלק משמעותי מהמסגרת בכרטיס האשראי. בבלנדר מעריכים כי הפוטנציאל של שוק זה עומד על 30 מיליארד שקל. בנק הפועלים אמור לספק לבלנדר את המקור למתן ההלוואות.

שיעור ההלאוות שייקלעו לקשיים צפוי לעלות

התשקיף חושף נתונים לגבי פעילות ההלוואות של החברה. במחצית הראשונה של 2020 העניקה בלנדר הלוואות בישראל בגובה של 86.4 מיליון שקל, ירידה של 4% לעומת הנתונים במחצית המקבילה ב־2019, אולם ביחס לעובדה שבתקופה זו היה משבר הקורונה, במהלכו חלה ירידה בביקוש להלוואות, מדובר בירידה מתונה.

בלנדר התייחסה בתשקיף גם להשפעת משבר הקורונה. בחברה מציינים כי עם פרוץ המשבר ביצעו פעולות להפחתת עלויות, כמו הוצאה לחל"ת וקיצוצי שכר, כמו גם הידוק במדיניות האשראי. החברה מעריכה כי בעקבות המשבר שיעור ההלוואות שייקלעו לקשיים יעלה. בחברה מעריכים כי שיעור ההלוואות שייקלעו לכשלים יעמוד על 2.6%‑3.8%, הטווח תלוי בעומק המשבר הכלכלי, ומשך הזמן שייקח למשק להתאושש ממנו.

אינדיקציות לעומק המשבר ניתן לקבל מנתון אחר של בלנדר והוא הזינוק בהיקף הבקשות לפריסת חוב מפרוץ המשבר. מהנתונים עולה כי בעוד במחצית הראשונה של 2019 היקף ההלוואות בהן הוגשה בקשה לפריסת חוב עמדה על 3.1%, הרי שב־2020 הנתון זינק ל־5%. אמנם לא כל הלוואה שנעשית בה פריסה מגיעה לכשל, אבל הנתון מראה את הפגיעה בחוסן הכלכלי של הלווים.

התשקיף חושף גם את עלויות השכר של בכירי בלנדר. עלות השכר השנתית של גל אביב עמדה ב־2019 על 558 אלף שקל, של בועז אביב על 625 אלף שקל, ושל אביהם דורון על 843 אלף שקל. עוד עולה מהתשקיף כי לאחר שתהפוך החברה לציבורית צפוי השכר של שני האחים לעלות ל־70 אלף שקל בחודש, ובשנה הבאה ל־90 אלף שקל בחודש.

בלנדר מצטרפת לטרנד הנפקות של השחקנים החוץ־בנקאיים. לפני מספר חודשים השלימה מימון ישיר הנפקה בבורסה, ובאחרונה פורסם ב"כלכליסט" כי חברת ה־P2P טריא נמצאת גם כן בתהליך של כניסה לבורסה דרך השלד הבורסאי לוזון נדל"ן.

קבוצת ידיעות אחרונות מחזיקה 5.6% מבלנדר

גל אביב, מנכ"ל ומייסד בלנדר צילום: סיון פרג

גל אביב, מנכ"ל ומייסד בלנדר צילום: סיון פרג בבלנדר בחרו להשיק את פעילות הבנקאות באירופה ולא בישראל, על אף שבנק ישראל מנסה לעודד הקמת בנק דיגיטלי. בבלנדר הגיעו למסקנה כי השוק שם בשל יותר

ד"ר גל אביב, מנכ"ל ומייסד בלנדר

צילום: צביקה טישלר