השורה התחתונה

הממשלה מנסה להפעיל את הליקופטר הכסף אך הציבור נקלע לסיכון כפול

המשקיעים חוששים שהבורסה תיישר קו עם הכלכלה הריאלית הממותנת ומעדיפים להישאר על הגדר; הבנקים המרכזיים והממשלה מנסים למתן את החשש באמצעות הזרמה שעלולה להביא אינפלציה שתשחק את המזומן

בימים כתיקונם הכלכלה המקומית והעולמית מתנהגות כמו נושאת מטוסים השטה בלב ים. ההיגוי איטי מאוד והתוצאות איטיות מאוד. קברניטי הכלכלה מסתכלים על לוח המחוונים, משנים חוק או תקנה מסוימת ורואים את השפעת השינוי אחרי כמה חודשים. אבל נראה שבשל המציאות המורכבת של 2020 התחילה הכלכלה להתנהג כמו סירת דיג קטנה או אפילו אבוב בנהר שוצף.

- אמיר ירון: "סגר נוסף יעלה לנו לפחות 40 מיליארד שקל ו-3% תוצר"

- מאז הודעת הנגיד זינקו גיוסי האג"ח הקונצרניות פי 3

- בנק ישראל יאפשר להקפיא תשלומי משכנתא עד סוף שנת 2020

ואם זה לא מספיק גרוע, נראה כי כשהשינויים בכלכלה יסודיים ומהירים כל כך, ומורגשים בצורה מיידית, לוח המחוונים לא שווה כלום. כשהמצב משתנה מהר כל כך, הנתונים הרשמיים לא תמיד רלבנטיים. כשזה המצב, חייבים להתחבר לשטח ולנסות לדבר עם אנשים ורק כך להרכיב תמונה נכונה של המציאות. אם אתם נוהגים ברכב שבו מד המהירות מראה את המהירות לפני 10 דקות, עדיף להסתכל מבעד לחלון ולקבל הערכה גסה לגבי מה צפוי.

בורסת ת"א צילום: בלומברג, איי פי

בורסת ת"א צילום: בלומברג, איי פי

הדפסת כסף ורכישת אג"ח ממשלתיות

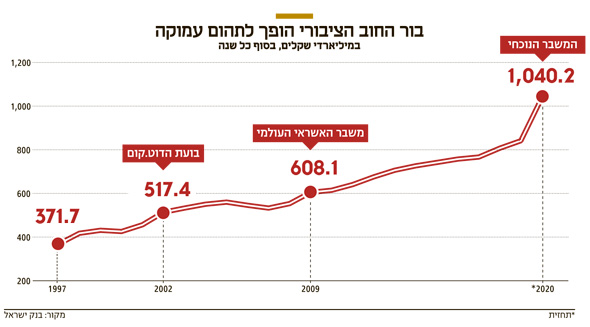

אחד המאפיינים של המשבר הנוכחי הוא היווצרות בורות כלכליים ונפשיים בקרב חלקים רחבים באוכלוסייה. בניגוד למשברים פיננסיים שהתרחשו בעבר, הפעם אנשים סובלים מבורות - בורות בהכנסה ובורות בשווי האחזקות שלהם, ועל כן ריבית אפסית והרחבות כמותיות רגילות אינן יכולות לתת מענה לסתימת הבורות. מה שעושים היום בארץ ובמקומות אחרים בעולם מכונה הליקופטר כסף והוא נועד לתת סיוע ישיר לצרכנים. התפקיד של הבנקים המרכזיים במהלך הוא להדפיס כסף ולרכוש את האג"ח הממשלתיות שמממנות את המענקים באמצעות הגדלת גירעון.

אחת הבעיות שיש לכל אדם עם ידע ספציפי היא חוסר היכולת להעריך נכונה את רמת הידע של אנשים אחרים. רופאים מופתעים פעמים רבות כשבאים לבקר אותם. הם יכולים לשאול "למה באת לראות אותי על זה?", או "למה לא באת מוקדם יותר?". השאלה נובעת מכך שלרופא רמת ידע רפואית גבוהה משל יתר בני האדם שמתקשים להעריך מה דורש ביקור רופא ומה לא. בשיחות עם אנשים מכל רבדי הציבור הישראלי, בניסיון להבין מה קורה היום, עולה מוטיב חוזר.

בין שזה בעל עסק שנפגע ורוצה תשלום מוצדק על סגירת העסק שלו, בין שזה שכיר שהוצא לחל"ת, בין שזו גננת שהגן הפרטי שלה נסגר ובין שזה עובד הוראה של משרד החינוך. כולם אומרים "שהממשלה תשלם, יש לה כסף". ישנה הרבה ביקורת מוצדקת על התנהלות הממשלה ובנק ישראל. כל מגזר מרגיש נפגע וחושב שמגיע לו מרב העזרה, וגם הליקופטר הכסף הממשלתי היה צריך להיות מדויק יותר ואולי גם להישלח בתזמון חכם יותר. נקודה זו מתחדדת במיוחד שחרף הדעה הרווחת, לממשלה אין כסף.

הפער שבין הכלכלה הפיננסית לריאלית

האתגר הגדול של המשקיעים הוא שדי ברור כעת כי מחירי הנכסים הפיננסיים אינם משקפים את רווחי החברות בכלכלה הריאלית. כשהציבור משקיע בחברה מסוימת, הוא מצפה שהיא תדע לייצר תשואה רווחית על ההשקעה. ככל שרוכשים חברה במחיר גבוהה יותר, והרווחים שלה לא גדלים בהתאם, כך התשואה העתידית של המשקיעים תהיה נמוכה יותר. ואת זה הבנקים המרכזיים לא יכולים לשנות.

אז כיצד צפוי הפער בין הכלכלה הפיננסית לכלכלה הריאלית להיסגר? להערכתנו, יש שלוש אפשרויות עיקריות. האפשרות הראשונה היא נפילה במחיר הנכסים הפיננסיים למחיר שישקף את הערך הריאלי שלהם, כמו, למשל, בפיצוץ בועת ההייטק בשנת 2000, אז איבד נאסד"ק 77% בתוך שנתיים וחצי. האפשרות השנייה היא אינפלציה, כתולדה ישירה של הדפסות מוניטריות כחלק מהניסיון לתמוך בהליקופטר הכסף שאותו מעוניינת ממשלת ישראל להפעיל, ואשר כבר פועל בכמה מדינות אחרות בעולם.

במקרה כזה החברות עשויות לעמוד ביעדי הרווחים, אך ערך הכסף יישחק. במקרה כזה, המניות עשויות להחזיק מעמד כסוג של הגנה בפני אינפלציה. האפשרות השלישית היא שילוב של השניים בצורה של סטגפלציה = שילוב של מיתון עם אינפלציה. במקרה כזה עלולה להתרחש ירידה חדה במחירי הנכסים, לצד שחיקה בערך הכסף.

ישיבה על הגדר בהמתנה למפולת

מדובר במלכוד שמצד אחד מקשה על משקיעים פרטיים רבים להכניס כסף חדש להשקעות, אך מצד שני גם המזומן עלול להתברר כמסוכן במקרה של אינפלציה.

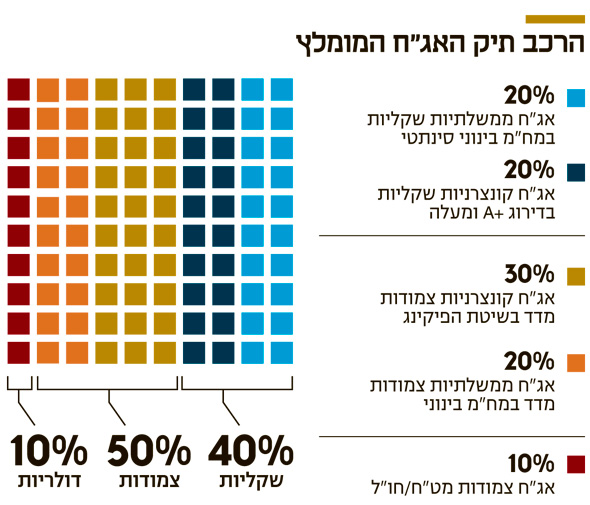

מי שממתין בחוץ למפולת עלול למצוא את עצמו באפשרות השנייה שבה הירידות החדות לא יגיעו ומה שיגיע הוא אינפלציה שתשחק לו את ערך הכסף ששמר בבנק. להערכתנו, תקופה זו מחייבת יצירת תיקי השקעות מפוזרים מאוד, המכילים שילוב של נכסים בעלי מתאם נמוך אחד מהשני. זאת לצד בחירה סלקטיבית של מניות ואג"ח שבהן נוצרות הזדמנויות מפעם לפעם.

דרור גילאון הוא שותף מנהל בגילאון & גורדון שירותים פיננסיים בהתאמה אישית וכלכלן ראשי באזימוט בית השקעות. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות