מגפת הקורונה מאיימת על חגיגת השיערוכים בנדל"ן המניב

לאחר שהערפל יתפזר ויתבררו גודל הפגיעה בשוכרים והיקף הנזק לרווחי החברות המשכירות, לא יהיה מנוס מהפקת לקחים. מוטב שהשמאים יזכרו את מכת הקורונה, לפני שהם מפחיתים את שיעורי ההיוון ומתייחסים לנדל"ן כאל נכס נטול סיכון

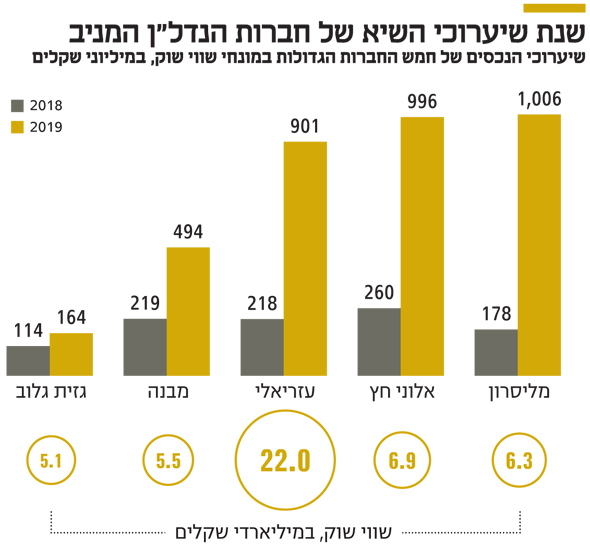

ביום שאחרי הקורונה, במסגרת הפקת הלקחים וליקוק הפצעים, יצטרכו חברות הנדל"ן המניב ושמאי המקרקעין להכות על חטא ההפחתה הגורפת בשיעורי ההיוון של הנכסים בדו"חות ל־2019. ההפחתה השמאית־חשבונאית, שהופיעה כמעט בכל הדו"חות בענף, סדרה לחברות רווחי שערוך אדירים - ולא בהכרח מוצדקים - על שווי הנכסים. בעיתוי אומלל ואפילו גרוטסקי, בעוד הקניונים והמשרדים סגורים, ואיש אינו יודע מה תהיה רמת הביקוש העתידית לשטחי מסחר ומשרדים נוספים, דיווחו חברות הנדל"ן המניב על רווחי שיא היסטוריים, כנגזרת ישירה מהפחתת שיעור ההיוון.

- "נוצרה הזדמנות מרגשת לחשיבה על כל הפרדיגמות התכנוניות שלנו"

- דו"ח המבקר על מחיר למשתכן: כל מה שכבר ידענו

- רשות המסים משחררת חבל למשפרי הדיור

הנתון הזה הוא שקובע מהו שיעור הריבית או התשואה שלפיהם מהוונים תשלומים עתידיים, לצורך קביעת שווי הנכס כעת. אבל מה שמצטייר כמשחק בשברי אחוזים במקדם שמאי וחשבונאי, הוא בעל משמעות עצומה עבור חברות הנדל"ן המניב. בבית ההשקעות מיטב דש, למשל, העריכו באחרונה כי הורדת שיעור ההיוון ב־1% "בלבד" תעלה את ערך הנדל"ן של חמש חברות נדל"ן מניב גדולות בבורסת תל אביב (עזריאלי, מליסרון, אמות, גב־ם וריט 1) בקרוב ל־10 מיליארד שקל. וכשהריבית בשוק נמוכה כל כך, ובעוד כל העולם מדבר על הורדות ריבית בידי הבנקים המרכזיים, ובינתיים גם הורידו ריביות, קל היה לדחוף את השמאים להפחית את שיעור היוון הנכסים בדו"חות 2019.

מאפייני סיכון כמו אג"ח

בחודשים האחרונים אי אפשר היה להתעלם מהבליץ שערכו החברות הללו להורדת שיעור ההיוון, לקראת פרסום הדו"חות הוורודים. בעלי החברות עמלו רבות לשכנע אותנו שמאפייני הסיכון שלהן דומים מאוד לסיכונים באג"ח. הרציונל היה פשוט: חוזי השכירות ארוכי הטווח ודמי השכירות השוטפים מחולקים כדיבידנדים ומייצרים תשואה כמעט נטולת סיכון, כך שגם המרווחים מול הריבית חסרת הסיכון חייבים לרדת - בדומה לאג"ח שנסחרות בשוק.

יו"ר אמות נתן חץ אמר בפורום שהתקיים בינואר האחרון: "אני רוצה להגיד לכל השמאים שיפסיקו לספר לנו מעשיות, כי הגענו לנקודה שיש הזדמנות להוריד את שיעור ההיוון". אמות, אגב, הורידה את שיעור ההיוון בדו"חות שפרסמה, ונהנתה בשל כך מרווחי שיערוך של 891 מיליון שקל.

גם ענקית הקניונים מליסרון, בשליטת ליאורה עופר, רשמה רווחי שיערוך אדירים של יותר ממיליארד שקל בשנה שעברה לעומת רווחי שיערוך של 178 מיליון שקל בלבד ב־2018. אבל מול התמונה המרשימה, נתוני הנדל"ן עצמם דווקא הציגו ירידה בתשואה השוטפת בנכסים של מליסרון. דמי השכירות למ"ר של מסחר עמדו ב־2019 על 148 שקל בממוצע לעומת 147 שקל שנה קודם לכן. דמי השכירות למ"ר משרדים עמדו על 61 שקל לעומת 62 שקל ב־2018.

תפוסת שטחי המסחר נותרה בעינה (98%), אולם התפוסה של שטחי המשרדים ירדה מ־95% בשנת 2018 לשיעור של 93% בשנה שעברה. אז מאיפה הגיעו השיערוכים המפולפלים כל כך, שהקפיצו את השווי במיליארד שקל? נכון, מהורדת שיעורי ההיוון. בקניון הגדול בפתח תקווה, למשל, הם ירדו מ־7.4% לשיעור של 6.83%, ובקניון רמת אביב מ־6.87% הם ירדו ל־6.43%. בסך הכל ירד שיעור ההיוון המשוקלל של נכסי החברה מ־7.2% בסוף 2018 לנתון של 6.8% בסוף 2019.

מנכ"לי חברות הנדל"ן (מימין): אייל חנקין, עזריאלי; נתן חץ, אלוני חץ; אופיר שריד, מליסרון; דודו זבידה, מבנה; חיים כצמן, גזית גלוב צילומים: אוראל כהן, עמית שעל, סיון פרג', אמיר רון, תומר לוי

מנכ"לי חברות הנדל"ן (מימין): אייל חנקין, עזריאלי; נתן חץ, אלוני חץ; אופיר שריד, מליסרון; דודו זבידה, מבנה; חיים כצמן, גזית גלוב צילומים: אוראל כהן, עמית שעל, סיון פרג', אמיר רון, תומר לוי

בעזריאלי התמונה היתה דומה. מרבית הרווח לשנה האחרונה, 901 מיליון שקל, נבעה משיערוכי נדל"ן לעומת רווחי שיערוך של 218 מיליון שקל ב־2018. גם אצל עזריאלי היה קשה למצוא בנתוני הנדל"ן ביטוי לאותה אופוריה. דמי השכירות הממוצעים למ"ר משרדים שהחברה השכירה בישראל היו בשנה שעברה 85 שקל לעומת 86 שקל ב־2018, ודמי השכירות למ"ר מסחר היו 196 שקל בממוצע לעומת 199 שקל בממוצע ב־2018. וזה, כמובן, עוד לפני הקורונה והשפעותיו.

בחברת הקניונים ביג, שבשבועות הראשונים להתפרצות הנגיף עוד חגגה את העובדה שהיא מפעילה בעיקר מרכזי קניות פתוחים ולא מידבקים, ירד שיעור ההיוון המשוקלל של נכסי החברה מ־7.2% בשנת 2018 לשיעור של 6.6% אשתקד. בעקבות זאת, הסתכמו רווחי השיערוך של ביג בשנה האחרונה ב־253.8 מיליון שקל לעומת הפסד של 53 מיליון שקל משיערוכים ב־2018. בביג באר שבע, למשל, עיר שסובלת גם כך מהיצע אדיר של שטחי מסחר, ירד שיעור ההיוון מ־7.25% ל־6.25%. אבל במקביל לא חל שינוי במחיר הממוצע למ"ר בנכסי החברה בארצות הפעילות שלה, ישראל, ארה"ב וסרביה, והוא נותר 104 שקל, 15 דולר ו־12 יורו בהתאמה.

החברות האלה הן אריות הנדל"ן המניב, ולא קשה לשער עד כמה התמונה האופטימית הזו עלולה להטעות בקרב שועלי הענף. עם זאת, חשוב לומר שההפחתות בוצעו גם על רקע עסקאות שנעשו לפי תשואה נמוכה באופן משמעותי משיעור ההיוון המשוקלל של חברות הנדל"ן.

נדמה שהיום כבר אין צורך להסביר למה הסיכון של חברות הנדל"ן המניב הוא דרמטי ומשמעותי. אבל בעצם זה לא רק היום. אם פעם בעשור תוקף את הנדל"ן המניב "ברבור שחור", שעוצר את חגיגת מיחזורי החוב שלהן ומטיל צל כבד על עוצמת הביקושים לשכירת נכסים, מוטב שהשמאים יזכרו זאת לפני שהם מפחיתים את שיעורי ההיוון באופן שמתייחס לנכסים כנטולי סיכון.

גל הדף ברבעון השני

משבר הקורונה עלול לפגוע בהכנסות חברות הנדל"ן המניב. הביקוש למשרדים ולשטחי מסחר בקניונים צפוי להיפגע, שוכרים עלולים לקרוס ולהפסיק לשלם שכר דירה, או לצמצם את השטחים שהם שוכרים. משום כך, נגיף הקורונה מאיים לחסל את חגיגת השיערוכים, שכן אם תסריטים כאלה יתממשו, כבר אי אפשר יהיה לומר שהנכסים מניבים אותה תשואה. ייתכן שסיום החגיגה יתבטא כבר בדו"חות הרבעון הראשון, אולם סביר להניח שאת גל ההדף נראה בעיקר בדו"חות הרבעון השני ובאלה של 2020 כולה, שכן מרבית החברות מבצעות שיערוך אחת לחצי שנה.

נראה שחלק מהחברות כבר הבינו במרץ שהשמים נפלו עליהן וקיצצו את הדיבידנד לבעלי המניות, שנגזר מהרווחיות הנובעת מאותם שיערוכים. עזריאלי, למשל, הודיעה כי הדירקטוריון בחן חלוקת דיבידנד של 600 מיליון שקל, ואף הגיע למסקנה שהיא עומדת בכל מבחני החלוקה, אולם "מטעמי שמרנות, ולאור חוסר הוודאות ביחס להשלכות התפשטות נגיף הקורונה", הוחלט לאשר כרגע חלוקת דיבידנד של 300 מיליון שקל, ולשוב ולדון בחלוקה נוספת של עד 300 מיליון שקל בהמשך השנה. בשנים 2019-2018 חילקה עזריאלי דיבידנד של 520 מיליון שקל ו־560 מיליון שקל בהתאמה.

מליסרון החליטה על חלוקת דיבידנד של 60 מיליון שקל, אמות החליטה על חלוקה של 210 מיליון שקל, והחברה־האם אלוני חץ החליטה לחלק 50 מיליון שקל, ואף קבעה מדיניות דיבידנד ל־2020. ביג, לעומת זאת, החליטה לא לחלק דיבידנדים כלל.