האם כוכבי העבר של פסגות ומיטב דש ימריאו מעל לרדאר

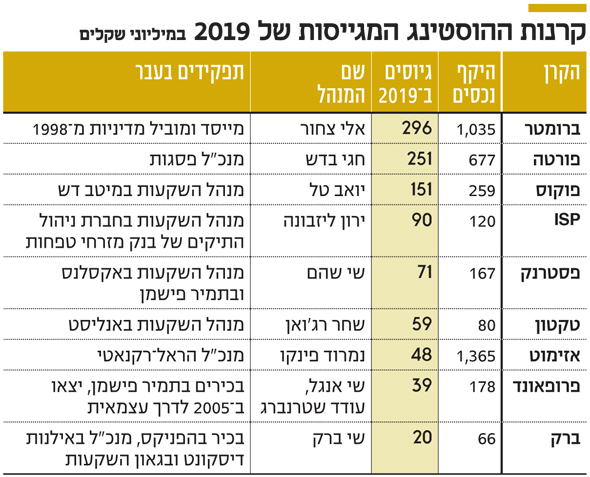

יואב טל וחגי בדש עזבו את בתי ההשקעות הגדולים והקימו קרנות שפעלו כשנתיים באמצעות הוסטינג. ביצועיהם החזקים הזניקו את הקרנות שהם מנהלים לצמרת טבלת המגייסות ב־2019 בקרב החברות הקטנות - רמז לכך שהם עשויים לצאת לדרך עצמאית

אחת הדרכים לעשות כסף מניהול השקעות היא להקים פעילות של קרנות נאמנות, לפעול זמן מסוים מתחת לרדאר, לייצר תשואות טובות ולהתחיל לגייס מיליארדי שקלים מהציבור. לא מעט מנהלי השקעות בחרו במסלול הזה בשנים האחרונות, ונטשו את העבודה הבטוחה כשכירים בבית השקעות לטובת פעילות קרנות משל עצמם.

- בית ההשקעות פורטה של חגי בדש יוצא לדרך: השיק שלוש קרנות נאמנות

- תעשייה במצוקה: מנהלי הקרנות יורים בתוך הנגמש

- הכסף בורח מקרנות הנאמנות המסורתיות למוצרים החדשים

הדרך לעשות זאת ולהימנע מעלויות רגולציה ותפעול כבדות היא באמצעות הוסטינג. מנהל ההשקעות מתקשר עם חברת קרנות, שיש לה רישיון של רשות ניירות ערך, ופועל על הפלטפורמה שלה ועל מערך הבק אופיס שלה, בעוד הוא עוסק רק בניהול ההשקעות. אם הפעילות מצליחה וגדלה, עובר מנהל הקרן לשלב הבא — בקשת רישיון עצמאי לפעילות קרנות.

אחיו של יאיר לפידות

בדיקת "כלכליסט" של ביצועי הקרנות הקטנות, שמתנהלות בהוסטינג, העלתה כי עם המנהלים שניסו את מזלם במסלול זה נמנה גם יואב טל, שהיה בעבר מנהל השקעות במיטב דש, ולפני שנתיים הקים פעילות ניהול קרנות בשם פוקוס, המתארחת תחת מיטב דש. פוקוס גייסה בשנה שעברה 151 מיליון שקל, והיתה אחת המגייסות הגדולות בקרב קרנות ההוסטינג. טל מוכר בשוק לא רק כמנהל השקעות מוכשר, אלא גם כאחיו של יאיר לפידות, בעלים משותף ומנכ"ל משותף בבית ההשקעות ילין לפידות.

יואב טל וחגי בדש צילומים: עמית שעל, תומי הרפז

יואב טל וחגי בדש צילומים: עמית שעל, תומי הרפז

אולם, אם בעבר נמשך התהליך של הקמת פעילות קרנות עצמית, ניהול השקעות של מקורבים, השגת ביצועים טובים והבאת גיוסים כשנה בלבד — שכן לאחר מכן היו הקרנות נכנסות למערכות הדירוג של יועצי הבנקים — כיום כבר נדרשות שנתיים, וזאת כיוון שהבנקים מגלים חשדנות יתר לגבי המנהלים החדשים, ודורשים לראות ביצועים של שנתיים לפחות לפני הכללתם בדירוג. לא כל המנהלים יכולים לעבוד ללא הכנסה משמעותית במשך שנתיים, דבר שצמצם את המגמה. לפיכך, למרות הבולטות של פוקוס בגיוסים ב־2019, הקפיצה הגדולה של טל צפויה להיות דווקא השנה, לאחר שנתיים של ביצועים טובים.

בשוק מגדירים את טל כשחקן בטא גבוה — כזה שלא נצמד למדדי השוק אלא מבקש לייצר עליהם תשואה עודפת משמעותית. בראיון שהעניק ל"כלכליסט", לאחר שנבחר ב־2015 לאחד ממנהלי ההשקעות המוצלחים במסגרת הקרנות של מיטב דש, הוא אף חיזק את התדמית הזו. "משברים הם ההזדמנויות הטובות ביותר לעשות כסף", אמר, "ואני לא מפחד משווקים שמתרסקים. אחת הסיבות לביצועיי הטובים היא הליכה נגד המגמה. ב־2008 וב־2011 לקחתי הזדמנויות והגדלתי חשיפות נגד המגמה, ולכן הקרנות שלי תפקדו טוב יותר מהתעשייה בהסתכלות רב־שנתית".

ארבע הקרנות שטל מנהל הציגו ב־2019 ביצועים מעולים. קרן פוקוס גמישה — זו שנחשבת ל"פנים" של החברה, ומציגות את תפיסת העולם של מנהל ההשקעות — שמנהלת 22 מיליון שקל, רשמה תשואה של 23% והגיעה למקום 11 מתוך 45 בקטגוריית הגמישות בשנה שעברה. קרן פוקוס 80/20, אחת הקטגוריות הפופולריות בקרנות הנאמנות, רשמה תשואה של 11.46% על כ־40 מיליון שקל מנוהלים (מקום 24 מתוך 115 בקטגוריה), קרן פוקוס 90/10 רשמה תשואה של 9.15% עם חשיפה למניות של עד 10% בלבד (מקום 30 מתוך 103 קרנות בקטגוריה). הקרן הרביעית, פוקוס אג"ח בפוקוס, הוקמה רק במהלך 2019.

תשואה שנתית של 35.8%

מנהל קרן נוסף, שפועל כבר כשנתיים וחצי בהוסטינג, הוא חגי בדש. את הקרנות בבית ההשקעות שלו, פורטה, מנהל אבישי הרצנו, שבדש גייס אותו מקבוצת הראל. שמונה הקרנות של פורטה, שנמצאות בהוסטינג תחת אלומות, גייסו בשנה שעברה 251 מיליון שקל.

קרן פורטה מניות, למשל, רשמה תשואה של 35.8% על כ־158 מיליון שקל מנוהלים. הקרן דורגה ב־2019 במקום 12 מתוך 66 קרנות בקטגוריית מניות כללי. גם הקרן הגמישה של פורטה, עם היקף נכסים מנוהל של 144 מיליון שקל, התברגה למקום 12 בקטגוריה שלה, מיד אחרי פוקוס של יואב טל. קרן פורטה 80/20, שמנהלת 66 מיליון שקל, רשמה תשואה של 13.57% בשנה האחרונה, מקום 11 בקטגוריה מתוך 115 קרנות.

המבחן הגדול של טל ובדש יהיה להפגין ביצועים טובים גם כשיתחילו לגייס סכומי כסף משמעותיים יותר. לאור ההערכה בשוק כלפי בדש וטל, נראה שהם כאן כדי להישאר.