מדד המניות הקטנות נכשל, הבורסה יוצאת למקצה שיפורים

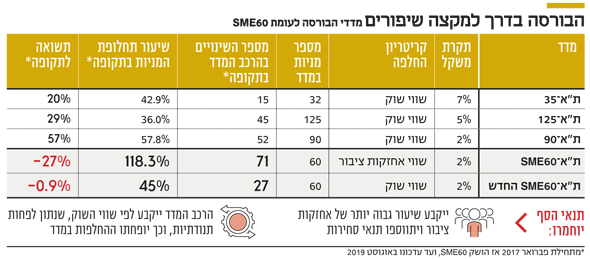

מיום השקת SME60 בפברואר 2017 ירד המדד ב־27% לעומת תשואה חיובית של 20% ומעלה במדד ת"א־90 ומדד ת"א־35; בבורסה תולים את הכישלון בתחלופה הגבוהה של מניותיו, ומשנים את רף הכניסה כדי לייצב אותו ולשפר את ביצועיו

מכירים בחולשה: הבורסה לניירות ערך רוצה לשפר את מדד ת"א־SME 60, המתמקד בחברות ששוויין נמוך ממיליארד שקל. לגופים המוסדיים לא משתלם להשקיע באנליזה של הניירות הבודדים במדד, והוא נולד כדי לקדם את השקעתם בחברות קטנות ובינוניות. לשיטת הבורסה, בניהולו של איתי בן זאב, המדד הפגין חולשה בשל תחלופה רבה במניותיו.

- לאילו דברים כדאי לשים לב כשהשוק יקר

- נעילה שקטה בבורסה; בזן טיפסה ב-3.6%

- נעילה חיובית בבורסת ת"א; מדד הבנקים קפץ ב-1.4%

הבורסה פרסמה אתמול להערות ציבור מתודולוגיה חדשה במטרה להפוך אותו לאטרקטיבי יותר. מיום השקת המדד בתחילת פברואר 2017 ועד תחילת דצמבר השנה נרשמה תשואה שלילית של 27%. זאת לעומת תשואה חיובית של 20% ומעלה במדדי הדגל של הבורסה, ת"א־35 ות"א־90.

מנכ"ל הבורסה איתי בן זאב צילום: תומי הרפז

מנכ"ל הבורסה איתי בן זאב צילום: תומי הרפז

מבחינת הרכב מדד ת"א־SME60, מהשקתו ועד עדכונו באוגוסט 2019 בוצעו בו 71 שינויים. זאת לעומת 15 החלפות בלבד במדד ת"א־35 ו־52 החלפות במדד ת"א־90. תחלופה גבוהה פוגעת לרוב בתשואת המדד בשל "אפקט המדד". כשמניה נכנסת למדד, הרכישות של עוקבי המדדים מביאות לעלייה במחירה ערב כניסתה ולירידה כשהיא כלולה במדד. במקרה של גריעת מניה מהמדד, בשל המכירות של עוקבי המדדים, חלה ירידה במחיר המניה ערב גריעתה.

התשואה הנמוכה והאטרקטיביות הפוחתת של ההשקעה במדד ת"א־SME60 הביאו לירידה של כ־70% בהיקף ההשקעות הפסיביות בו - מ־1.1 מיליארד שקל ערב הרפורמה במדדים לכ־300 מיליון שקל כיום. זאת על רקע פדיוניות של גופים מוסדיים, בעיקר קרנות סל, העוקבות אחריו.

בין המניות במדד: חברת ההשקעות בתשתיות ג'נריישן קפיטל, מפתחות התרופות ביוליין ופרוטליקס, חברת השיווק באינטרנט סומוטו וקרן הריט מגוריט.

בבורסה ניתחו את הסיבות לתחלופה הגבוהה במדד. הראשונה נובעת מהמתודולוגיה שלו. בעוד הרכב המדדים האחרים נקבע לפי שווי שוק המניות הכלולות בו, הרכב מדד ת"א־SME60 נקבע לפי שווי אחזקות הציבור במניות. שינויים בשווי אחזקות הציבור תכופים יותר משינויים בשווי שוק של מניה, כי שווי אחזקות הציבור מושפע הן משינויים במחיר המניה בשוק והן משינויים באחזקות בעלי עניין. הסיבה השנייה שזוהתה היא שכללי ההחלפה במדד ת"א־SME60 מקלים מדי, וגורמים למניות להיגרע בקלות ולחדשות להיכנס בקלות.

במטרה לייצבו, הציעה הבורסה שיחולו על המדד כללים דומים למדד ת"א־90. המדד יורכב ממניות שעומדות בתנאי סף מחמירים מהנוכחיים; ייקבע שיעור גבוה יותר של אחזקות ציבור (35% לעומת 15%); ויתווספו תנאי סחירות - מחזור יומי של 50 אלף שקל לפחות או מחזור חציוני של 10,000 שקל לפחות.

בנוסף, הרכב המדד ייקבע לפי שווי שוק, שנתון לפחות תנודתיות, ולא לפי שווי אחזקות הציבור. צעד זה צפוי להפחית את היקף ההחלפות במדד. לבסוף, תנאי דירוג שווי השוק הממוצע לצורך כניסה למדד במועד העדכון החצי־שנתי יוחמר, ומניה תתווסף למדד אם דורגה לפחות במקום ה־40 ולא 45 כפי שנהוג היום. בנוסף, קריטריון הדירוג לצורך גריעה מהמדד יעלה מ־75 כיום לדירוג 80. דירוג שווי השוק הממוצע לכניסה למדד במסלול המהיר יוחמר אף הוא, מדירוג 55 לדירוג 50, בהתאמה לשינוי המוצע בעדכון החצי־שנתי.

מסימולציה שנעשתה על פי הכללים המוצעים, היקף ההחלפות היה פוחת במידה רבה והיה דומה להיקף בשאר המדדים המובילים. גם תשואת המדד היתה גבוהה יותר.