FT

Abbvie בונה על הבוטוקס של אלרגן כדי להישאר רעננה

חברת התרופות האמריקאית רכשה את יצרנית תכשיר מילוי הקמטים הפופולרי ב־83 מיליארד דולר. היא מקווה שהמיזוג ירכך את המכה הצפויה עם תפוגת הפטנט על תרופה שאחראית על 60% מהכנסותיה. אלרגן קיבלה עסקה טובה אחרי שפל של 5 שנים במנייתה

לפני חודשיים פנה מנכ"ל Abbvie ריק גונזלס לעמיתו באלרגן, ברנט סונדרס ובפיו הצעה.

- וול סטריט: נאסד"ק צלל ב-1.5%, אלרגן נסקה ב-25%

- עסקת ענק בפארמה: אבווי רוכשת את אלרגן ב-63 מיליארד דולר

- נדחתה בקשת טבע למחוק תביעה ייצוגית נגדה על רקע תביעה דומה שמתנהלת בארה"ב

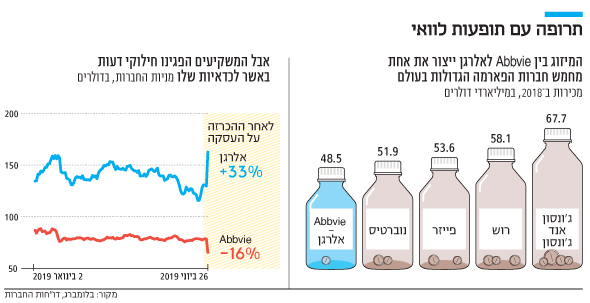

התוצאה של הפנייה הזו התפרסמה אתמול (ג'), כש־Abbvie הודיעה על רכישת אלרגן בעסקת המיזוג הגדולה ביותר של תעשיית התרופות השנה. במסגרת העסקה תרכוש Abbvie את אלרגן ב־63 מיליארד דולר ותספוג 20 מיליארד דולר נוספים בחובות. המחיר משקף פרמיה של 50% על מחיר מניית אלרגן בעת סגירת המסחר ביום שני האחרון. לאחר הכרזת העסקה טיפסה זינקה מניית אלרגן ב־33%, בשעה שמניית Abbvie איבדה 16% ממחירה

פרידה ממכונת המזומנים

עבור סונדרס היתה העסקה מפלט מפני לחץ בעלי המניות וקרנות גידור שביקשו להדיח אותו מתפקידו כמנכ"ל ויו"ר. ואולם, שוויה הכולל של העסקה - 83 מיליארד דולר — הוא בערך חצי מההצעה שהגישה פייזר לאלרגן בשלהי 2015 שעמדה על 160 מיליארד דולר. העסקה הזו נפסלה בידי ממשלו של הנשיא האמריקאי הקודם ברק אובמה מפני שהיא היתה מאפשרת לפייזר לרשום את עצמה לצרכי מס באירלנד ולהנמיך משמעותית את תשלומי המס שלה בארה"ב.

מאז גניזת העסקה נאבקה אלרגן, יצרנית החומר הקוסמטי בוטוקס למילוי קמטים, לעמוד בקצב הצמיחה שדרשו ממנה בוול סטריט. שורת כשלונות שרשמה אלרגן דחפה את מנייתה לשפל של חמש שנים ועוררה קריאות לפירוקה.

מבחינת גונזלס, האיום על פעילות Abbvie קיים כבר שנים. תרופת הדגל של החברה הומירה, לטיפול במחלות אוטואימוניות, היתה אפיק הכנסות עיקרי עבור החברה, אבל הפטנט עליה פג בשנה שעברה באירופה ויפוג בארה"ב ב־2023. הומירה אחראית ל־60% ממכירות Abbvie, שהגיעו ל־33 מיליארד דולר ב־2018, אבל המתחרות כבר מפתחות גרסאות גנריות של התרופה, וב־Abbvie מודעים לכך. בשיחה עם אנליסטים שלשום תיאר המנכ"ל גונזלס את העסקה לרכישת אלרגן כ"הומירה קונה את הנכס שיחליף אותה בטווח הארוך", ורמז להכנסות הצפויות לחברה הממוזגת ממכירות בוטוקס.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

הכנסות החברה הממוזגת יציבו אותה במקום החמישי ברשימת חברות הפארמה הגדולות, אחרי פייזר ונוברטיס. ב־Abbvie מעריכים שההכנסות מהומירה, שצפויות להישאר סביב 19 מיליארד דולר בשנה עד תפוגת הפטנט עליה בארה"ב, ישמשו לפרעון ההלוואות שהיא נטלה למימון העסקה. מערך השיווק של Abbvie יסייע גם להגדלת המכירות של בוטוקס.

צ'ופר בתשלום המס

רכישת אלרגן היא המהלך הטקטי האחרון שנועד לרכך את הפגיעה מסגירת מכונת המזומנים של הומירה. ב־2015 היא הוציאה 21 מיליארד דולר על רכישת פארמסיקליס ומיד אחר כך רכשה את סטמסנטריקס ב־10 מיליארד דולר.

הכניסה של אלרגן לליגה של חברות הפארמה הגדולות היא כולה פרי עמלו של המנכ"ל סונדרס. הניסיון הראשון שלו בעולם המיזוגים והרכישות היה ב־2013. כמנכ"ל אקטביס הוא רכש את החברה האירית וורנר־צ'ילקוט, והעביר את המטה לאירלנד. המהלך הזה היה הבסיס לרכישה של אלרגן את אקטביס, בתמורה ל־66 מיליארד דולר. אלרגן ניצלה את העסקה כדי לרשום את עצמה גם כן באירלנד, לצרכי מס. סונדרס הפך למנכ"ל החברה הממוזגת, והחברה שהוא ניהל, אקטביס, הפכה לחטיבה הגנרית של אלרגן. זו נרכשה לבסוף בידי טבע ב־40.5 מיליארד דולר ב־2016.

מאחורי המיזוג בין Abbvie לאלרגן יש כנראה גם מניע תקציבי. רפורמת המס של ממשל טראמפ שנכנסה לתוקף ב־2018 הבטיחה תמריצים לחברות שיעבירו לארה"ב הון שהן מחזיקות במקלטי מס. בחברת הדירוג מוד'יס סבורים שהמיזוג יאפשר ל־Abbvie להעביר בין 18 ל־20 מיליארד דולר לארה"ב. אלו עשויים לשמש לפירעון חובות וחלוקת דיבידנד למשקיעים.