השורה התחתונה

כל הסיכונים שעלולים להרוס את "מסיבת הפחד" של משקיעי האג"ח

האטה כלכלית עולמית שתיווצר כתוצאה ממלחמת סחר והטלת מכסים עלולה לגרום לעליית מחירים ולעלייה בסביבה האינפלציונית; בתרחיש זה, עלולים המשקיעים לגלות שחופי המבטחים שלהם הולכים ונשחקים

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

העובדה שהריבית באירופה שלילית אינה חדשה למשקיעים. בנק אירופי שמעוניין להפקיד את יורו בבנק האירופי המרכזי נאלץ לשלם 0.4% בשנה. מדובר במדיניות מוניטארית סופר מרחיבה שנועדה לעודד את הבנקים לספק הלוואות לעסקים ולמשקי בית. כתוצאה מכך כבר כמה שנים נסחרות האג"ח לשנתיים במדינות החזקות באירופה בתשואות שליליות.

- בגלל הבנקים והאמריקאיות: גיוסי האג"ח צנחו ב־60%

- הכלבים מקרן המטבע וה־OECD נובחים אבל התשואות על האג"ח ממשיכות לרדת

- למרות ירידת התשואות, מרבית האג"ח הממשלתיות מגלמות יותר סיכון מסיכוי

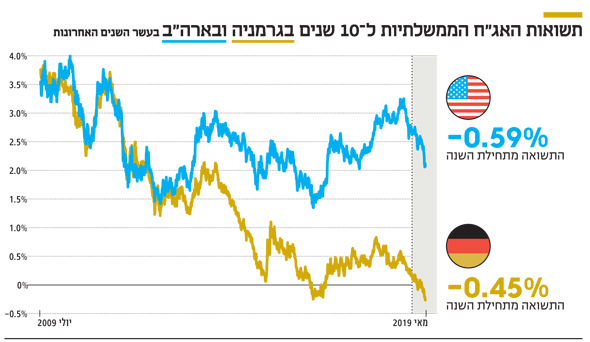

אולם במרבית הזמן המשקיעים דרשו לקבל תשואה חיובית עבור השקעה לטווחים ארוכים וזאת בגלל שילוב של העדפת נזילות, ציפייה להעלאת ריבית בעתיד ודרישה לפרמיית סיכון הנובעת מסיכון הריבית והמח"מ. מבנה זה של עקום התשואות במדינות מרכזיות כמו גרמניה נשמר במרבית הזמן, למעט בעתות פחד. ביולי 2016, מיד לאחר פרסום תוצאות משאל העם בבריטניה אודות הברקזיט, תשואות האג"ח ברחבי העולם הגיעו לנקודת שפלכאשר האג"ח ל־10 שנים נסחרו בארה"ב וגרמניה בתשואה של 1.36% ושל 0.24% בהתאמה. כמה חודשים לאחר מכן הכלכלה האירופית התאוששה, תהליך העלאת הריבית בארה"ב צבר תאוצה והיה נראה שתשואות השפל של 2016 לא יחזרו עוד שנים רבות. זו היתה טעות.

לאחרונה חזרו תשואות האג"ח של ממשלת גרמניה ל־10 שנים לרמות השפל של 2016, וזה סימן שמעיד על חששות כבדים מצד המשקיעים. אלא שהפעם החזרה לרמת השפל ייחודית לאירופה בכלל ולגרמניה בפרט, זאת בזמן שהתשואות בארה"ב הגם שירדו חזק מתחילת השנה, עדיין גבוהות באופן משמעות מרמות השפל. להערכתנו יש לכך כמה סיבות מעבר לעובדה הברורה שהריבית הבסיסית בארה"ב גבוהה משמעותית מאשר באירופה. ראשית, צריך לזכור שהבנק האירופי המרכזי עדיין פעיל בשוק האג"ח ביבשת. אומנם הדפסות הכסף נעצרו אך בכסף שמתקבל מהאג"ח שהוא מחזיק ומגיעות לפדיון, הוא רוכש אג"ח חדשות. המשמעות היא שהבנק ממשיך להזרים ביקוש משמעותי כנגד כל הנפקה חדשה ומשאיר סחורה מעטה בלבד לשחקנים האחרים.

דונלד טראמפ מפתיע את המשקיעים

הסיבה השנייה היא שכלכלת גרמניה רגישה במיוחד להשלכות מלחמת הסחר והפרוטקציוניזם על הכלכלה העולמית. לפני שבועיים הכריז נשיא ארה"ב דונלד טראמפ שהחל מ־10 ביוני יוטל מכס של 5% על כל המוצרים המיובאים ממקסיקו. זאת היות והוא מצפה ממשלת מקסיקו לפעול באופן תקיף יותר כנגד המהגרים הבלתי חוקיים. אומנם האיום של טראמפ הצליח ומקסיקו הסכימה לבצע פעולות נחושות יותר כדי למנוע מעבר מהגרים לארה"ב, אך מדובר בהתפתחות שהפתיעה את המשקיעים והגדילה את אי־הוודאות בכל הקשור לתנאי הסחר. כעת המשקיעים מבינים שאם טראמפ יכול להתעורר בוקר אחד ולהטיל מכסים על סחורה מקסיקנית, הוא יכול גם להטיל מכסים על יצרני המכוניות האירופיות למשל. במילים אחרות, עולם של מכסים ומגבלות סחר פוגע בראש ובראשונה בכלכלות המבוססות על יצוא כמו גרמניה אבל כמובן שכל גוש היורו צפוי להיפגע. השפל ההיסטורי בתשואות הגלומות באג"ח הגרמניות מלמד שהמשקיעים מעריכים שמיתון חדש קרב ובא, וכתוצאה מכך נראה הורדת ריבית בארה"ב ואולי גם הדפסות כסף נוספות בארה"ב ובאירופה. תחת הנחות אלו די הגיוני שהמשקיעים רצים להצטייד באג"ח של מדינות חזקות, שכן סביר שמניות יתקשו לעלות בתקופה של מיתון ושחיקה ברווחיות.

התרחיש שעלול להוביל למיתון עולמי

הריצה אחר חופי מבטחים בכל פעם שעולה חשש ממיתון מובילה לרווחי הון ולהגנה מסוימת בפני ירידות בשוק המניות והיא צפויה להמשיך ולהוכיח את עצמה כל עוד החולשה הכלכלית מלווה באינפלציה נמוכה. גם הפעם ניתן לזהות ירידה ברמת האינפלציה העולמית וצניחה של 16% במחירה של חבית נפט בחודש האחרון, עשויה רק לחזק את המגמה. כעת, כשהתשואות בחלק מהמקומות בעולם נמצאות ברמות שפל, צריך כבר לחשוב מהו התרחיש המרכזי שעלול להוביל לאותו מיתון שממנו חוששים המשקיעים.

אף ששנים רבות ללא אינפלציה כבר הצליחו להשכיח ממוחם של חלק מהמשקיעים את המונח סטגפלציה, הסכנה לשילוב של האטה כלכלית ואינפלציה עדיין קיימת. להערכתנו, האטה כלכלית עולמית שתיווצר כתוצאה ממלחמת סחר והטלת מכסים הדדיים עלולה לגרום לעליית מחירים ולעלייה בסביבה האינפלציונית. בתרחיש זה, עלולים המשקיעים לגלות ש"חופי המבטחים" שלהם הולכים ונשחקים. חשוב להדגיש שכרגע הכוחות התומכים בהמשך ירידת תשואות עדיין דומיננטיים יותר אך חשוב להכיר את הסיכונים שעלולים להרוס את "מסיבת הפחד" של משקיעי האג"ח.

השורה התחתונה

האטה כלכלית עולמית שתיווצר כתוצאה ממלחמת סחר עלולה לגרום לעליית מחירים ולעלייה בסביבה האינפלציונית

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי, ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות