בדיקת כלכליסט

בדקו: מה קרן ההשתלמות שלכם עשתה בחודש אפריל?

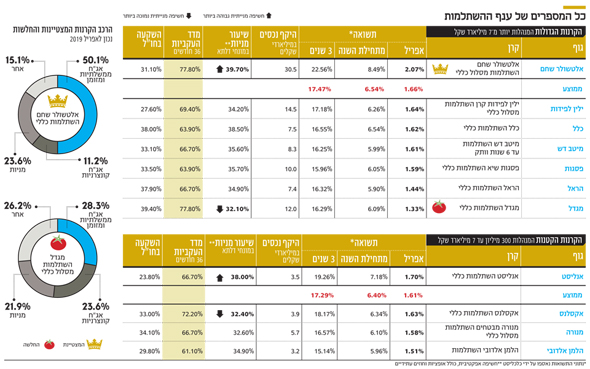

בתי ההשקעות וחברות הביטוח הציגו תשואה ממוצעת של 1.6% בחודש הקודם, וממוצע של 6.4% מתחילת השנה. אלטשולר שחם הוביל גם באפריל עם תשואה של 2.07%. מגדל התמקמה בתחתית הטבלה

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

אי הוודאות שליוותה את הבחירות לא טירפדה את המגמה החיובית בשווקים. קרנות ההשתלמות סיימו את חודש אפריל עם תשואה ממוצעת של 1.6% במסלול הכללי של בתי ההשקעות השונים. את טבלת התשואות, גם בחודש אפריל, מוביל בית ההשקעות אלטשולר שחם, שהשיג תשואה של 2.07%. את הטבלה סוגרת חברת הביטוח מגדל, שהשיגה תשואה של 1.33% באפריל.

- עתיד לא מובטח: למרות חובת ההפקדה, ל־16% מהשכירים במשק אין פנסיה

- יו"ר ההסתדרות לכחלון: פעל בדחיפות למניעת הפגיעה בקצבאות הפנסיות הוותיקות

- ביהמ"ש: קרן הפנסיה של אגד תוכל לעיין בשני דוחות כספיים

"הריבית היציבה נותנת רוח גבית להשקעה בנכסי סיכון"

ארז וילף, מנהל תחום השקעות גמל ופנסיה באלטשולר שחם, התייחס לתוצאות בשיחה עם "כלכליסט" ואמר כי "חודש אפריל הוא המשך ישיר לתחילת השנה, כשהמשקיעים ממשיכים לקנות נכסי סיכון מתוך הנחה שמלחמת הסחר צפויה להסתיים בזמן הקרוב. בנוסף, קיימת ודאות יחסית בנוגע לתוואי הריבית בארה"ב, שהורידה את החששות להמשך העלאות הריבית. זה נותן שקט למשקיעים ונותן רוח גבית להפניית הכסף לנכסי הסיכון.

"התשואות בחודש אפריל היו חיוביות בכל אפיקי המניות בארץ ובחו"ל, זה נכון גם לשוק האג"ח, עם נטייה גבוהה יותר לאג"ח הממשלתיות. באפיק המניות הישראלי השיג סקטור הבנקים תשואה עודפת של 5%־6%, וזה תרם לתיק המניות שלנו, כי אנחנו נמצאים בחשיפה גבוהה לסקטור הזה. גם התשואה החיובית במדדים השונים בשווקי העולם סייעו לתשואה של תיק המניות שאנו מחזיקים. אנחנו בחשיפה גבוהה יחסית למניות טכנולוגיה ופיננסים בארה"ב כשבאפריל מדד ה־S&P הגיע בשיא ל־2950 נקודות, ומדד הנאסד"ק הגיע בשיא ל־7850 נקודות. מניות הטכנולוגיה והבנקים בארה"ב הציגו תשואה עודפת על השוק".

וילף התייחס גם לעובדה שהתיק של אלטשולר שחם חשוף גם למדדים מובילים בסין, "היו בהם תשואות חיוביות שתרמו לתיק המניות. בתיק האג"ח ממשיכה ירידת התשואות בעקום הממשלתי האג"חי, ובאג"ח הקונצרני המשכנו לראות מגמה של הצטמצמות מרווח הסיכון.

"חשוב לציין, שאנו מאמינים בהשקעות לטווח הארוך ולא הקצר ומאמינים כי מלחמת הסחר בין ארה"ב לבין סין תיפתר, כך שאין צורך להקטין חשיפה למניות. חלק ממשא ומתן בין צדדים זה גם לעשות שרירים, ולכן יש קצת רעשי רקע".

"אין כדור בדולח והשווקים עדיין סובלים מאי ודאות"

במגדל, שהשתרבבה החודש למקום האחרון, העדיפו לא להתייחס לתוצאות תשואות חודש אפריל 2019. עם זאת, גורמים בשוק ההון סיפרו ל"כלכליסט", כי "באופן כללי, כל מי שהיה יותר שמרן נפגע גם בחודש אפריל לאור התשואות החיוביות של אפיקי הסיכון. צריך לזכור שהשנה הייתה מאוד קיצונית בכיוונים שלה והאיומים לא באמת נגמרו. ההערכות הן שמה שרואים עכשיו זה בעיקר ריבאונד מ־2018, וניתן לראות את זה בחודש מאי, שבו מלחמת הסחר חזרה.

זאת למרות שיש גופים שהיו תחת ההנחה שמלחמת הסחר חלפה והעלו חשיפה למניות. חלקם העלו את אחוז נכסי הסיכון בדמות המניות לקרוב ל־40%, מה שלא היה בעבר, אבל מי שלקח בחשבון עמדה יותר הגנתית החזיק בחודש אפריל ברף הנמוך של אחוזי מניות שהגיע לכ־32% מניות".

אותם גורמים מוסיפים כי "יש כרגע איזשהו טרנד ומי שהיה חשוף הצליח, אבל זו פוזיציה שלא כולם ששים לקחת בביטחון מלא, והשוק די מחולק באהבת הסיכון. הפערים בין אחוזי האחזקות של נכסי הסיכון בשוק משמעותיים. אנחנו לא נביאים ופועלים כל אחד לפי ראייתו באחריות כלפי כספי המשקיעים שלנו. אין לאף אחד מאיתנו כדור בדולח, ויש מי שעדיין מאמינים שהשווקים נמצאים באי ודאות שאינה מאפשרת להגדיל חשיפה לרכיבי סיכון — בוודאי על חשבון הרכיב ההגנתי בתיק ההשקעות".