תופין זינקה ב־50% ביומיים הראשונים למסחר

חברת הסייבר שהוקמה ע"י יוצאי צ'קפוינט גייסה 108 מיליון דולר בנאסד"ק, לפי רף המחיר העליון בהנפקה. תופין היא הראשונה מכמה חברות טכלונוגיה ישראליות שצפויות להנפיק השנה בנאסד"ק בשווי של יותר מחצי מיליארד דולר

חברת הסייבר הישראלית תופין הפכה למוצר החם בבורסת נאסד"ק האמריקאית בסוף השבוע, לאחר שזינקה ב־49.5% על מחיר ההנפקה הראשונה שלה (IPO) לציבור, שעמד על 14 דולר למניה. כבר ביום המסחר הראשון (חמישי) היא החלה להיסחר במחיר של 18.78 דולר למניה, גבוה ב־34.14% ממחיר המניה עת הפכה לציבורית בהנפקה הראשונה. ביום רביעי האחרון החברה גייסה 108 מיליון דולר בהנפקה ראשונה של 7.7 מיליון ממניותיה (IPO) לציבור לאחר שקיבלה ביקושים במחיר היעד הגבוה שהציבה להנפקה, שעמד על 14-12 דולר למניה.

- תופין גייסה 108 מיליון דולר בנאסד"ק לפי שווי של 480 מיליון דולר

- תופין טכנולוגיות וטראקס שכרו 6,200 מ”ר במגדל תוצרת הארץ בתל אביב

- דירוג דלויט: תופין היא חברת ההייטק הצומחת ביותר בישראל

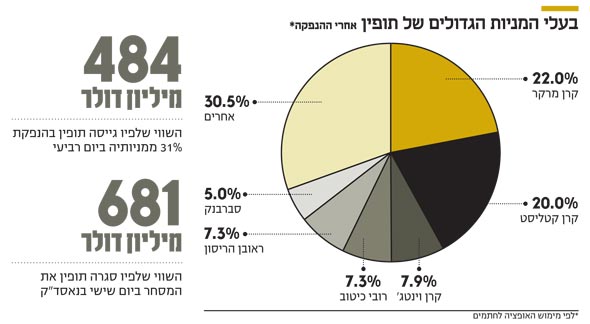

תופין הנפיקה כ־31% מהון מניותיה לפי שווי של 484 מיליון דולר (לאחר הכסף). ביום שישי היא היא כבר נסחרה לפי שווי של 681.15 מיליון דולר. החברה צפויה לגייס עוד 16 מיליון דולר מחתמי העסקה, לאחר שאלו קיבלו אופציה לרכישת 1.155 מיליון ממניותיה בהנחה של 20% על מחיר ההנפקה הראשונה לציבור. תופין, חברת הסייבר שמייצרת פתרונות הגנה ברשת, הנפיקה לאחר גל תקשורתי ששטף את המדיומים השונים הנוגע להתקפות סייבר על חברות ועסקים, רשתות חברתיות ומחשבים אישיים. הכותרות על כשלי האבטחה בחברות הגדולות, ככל הנראה, סייעו לתופין, שמייצרת פתרונות, בין היתר, עבור אותן חברות.

רובי כיטוב, יו"ר ומנכ"ל תופין, אמר לאתר The Street ביום ההנפקה "אנחנו מאמינים שהסייבר סקיוריטי, שהוא שוק ענק של יותר מ־10 מיליארד דולר, מהווה הזדמנות. יש הרבה אתגרים שהארגונים הגדולים עומדים בפניהם, והם לקוח היעד שלנו. היום כבר כולם מבינים שיש עשרות שכבות של אבטחה שצריך לקבל, וזה כבר לא מספיק להיות רק עם חומת אש או אנטי־וירוס". לדברי כיטוב, הפלטפורמה של תופין משתלבת בזו של ספקיות חומת אש כמו צ'ק פוינט הישראלית, פאלו אלטו, Fortinet, ופלטפורמות ענן כמו VMWare ואמזון, כדי לענות על צורכי לקוחותיהם. כיטוב גם ציין כי העבודה עם חברות אלו מאפשרת לתופין לספק ערך הן ללקוחותיה והן לבעלי המניות.

הפסד של 4.3 מיליון דולר

כיטוב (45) ייסד את תופין יחד עם ראובן הריסון (49), סמנכ"ל הטכנולוגיות של החברה, וכל אחד מהם מחזיק ב־7% ממניות תופין לאחר ההנפקה, ששוויין הנוכחי עומד על 47.68 מיליון דולר לכל אחד. ארבעת בעלי המניות הגדולים הנוספים בחברה הם גורמים מחברת MARKER שהחזיקו 28.9% לפני ההנפקה, קרן ההשקעות הפרטית הישראלית קטליסט (26.4%), וינטג' השקעות (10.5%), ובנק סרבבנק הרוסי שהחזיק ב־6.6% לפני ההנפקה.

תופין סיימה את שנת הכספים של 2018 בהפסד של 4.26 מיליון דולר, המבטאים הפסד של 0.53 דולר למניה, אך הגדילה הכנסותיה ל־85 מיליון דולר באותה שנה לעומת 64.5 מיליון דולר הכנסות בתקופה המקבילה. תופין, הממוקמת ברמת גן ומחזיקה משרדים נוספים בצפון אמריקה, אירופה ואסיה, מעסיקה 424 עובדים, יותר ממחציתם בישראל. החברה הוקמה ב־2004 על ידי יוצאי צ'ק פוינט, והיא מספקת פתרונות אבטחה הכוללים תכנון, הקצאה, ניתוח ובדיקות אוטומטיות של אבטחת הרשת של לקוח הקצה משכבת היישומים ועד לשכבת הרשת.

רובי כיטוב מנכ"ל תופין צילום: גלעד קוולרציק

רובי כיטוב מנכ"ל תופין צילום: גלעד קוולרציק קוקה קולה, מרצדס ופייזר

לקוחות החברה הם מעולמות הטלקומוניקציה, פיננסים, אנרגיה, שירות, קמעונאות, ממשלה, תחבורה ופארמה, בהם קוקה קולה, סימנס, פייזר, רוש, דויטשה בנק, מרצדס, ב.מ.וו, אאודי, לופטהנזה, KLM, אפל, HP, אי.בי.אם מארוול וטוויטר. פתרונות האבטחה של החברה מסייעים לכפות מדיניות אחידה של אבטחת מידע בסביבות שונות של ענן, כך שלקוחותיה מקצרים את משך הזמן בו מבוצעים שינויים במערכות המידע שלהם לדקות במקום ימים. ב־2010 דורגה תופין במקום השני בדירוג דלויט ישראל, מבין 50 חברות הטכנולוגיה הצומחות בקצב המהיר ביותר בישראל, וב־2011, באותה תחרות, היתה החברה הצומחת ביותר עם צמיחה של 6343% במכירות בחמש שנים.

מחממות את מנועי ההנפקה

אל תופין עתידות להצטרף חברות טכנולוגיה נוספות, שחלקן עוסקות גם בתחום הסייבר: חברת זרטו, שהוקמה ב־2010 כספקית שירותי התאוששות מאירועי אסון טכנולוגיים, מכוונת להנפקה ראשונה (IPO) בנאסד"ק במהלך המחצית השנייה של השנה לפי שווי של עד 600 מיליון דולר; חברת הפינטק פיוניר, שהוקמה ב־2005, נערכת להנפקה ראשונה (IPO) או גיוס פרטי בנאסד"ק במהלך השנה לפי שווי של עד 1.5 מיליארד דולר; וחברת פייבר, שהוקמה ב־2010 כזירת מסחר אינטרנטית לעצמאים, מתכננת הנפקה ראשונה (IPO) בניו יורק לפי שווי של עד 800 מיליון דולר.