בלעדי לכלכליסט

פיוניר בדרך להנפקה בארה"ב לפי שווי של כ־1.2 מיליארד דולר

חברת העברת התשלומים הישראלית שכרה בנק השקעות כדי להנפיק או למכור את מניותיה השנה. הסכמים מהותיים שחתמה בשנה האחרונה הקפיצו את המכירות שלה לכחצי מיליארד דולר

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

חברת הפינטק הגדולה ואחת מחברות הטכנולוגיה הבולטות בישראל נערכת להנפקה, למכירת מניותה או לגיוס פרטי ב־2019. ל”כלכליסט” נודע כי חברת פיוניר (Payoneer) קיימה לאחרונה פגישות עם בנקאים ובחרה בנק השקעות כדי לבחון את האפשרויות השונות.

החברה שואפת לשווי גבוה של 1.2‑ 1.5 מיליארד דולר, לאחר שכבר ב־2015 בחנה אופציות להנפקה אבל החליטה להמתין. בשנה האחרונה חתמה פיוניר על מספר הסכמים מהותיים שהגדילו את הכנסותיה ל־400‑500 מיליון דולר בשנה, והביאו להבשלת המהלך.

- סלינגר רושמת הישג: תפקח על כל נותני שירותי התשלום

- מפזר את ההשקעה: פיוניר ממליץ על חמש מניות מחמישה מגזרים שונים

- דור שלם דורש תשלום: מייסד פיוניר מסביר איך מביאים חברת תשלומים לשווי של מיליארד דולר

יובל טל ייסד את פיוניר ב־2005 וכיהן כמנכ"ל החברה עד שהחליט לפנות את מקומו ב־2010 לסקוט גאליט. מאז מכהן טל כנשיא, בעל המניות הפרטי הגדול והמשפיע בחברה.

הפלטפורמה שפיתחה פיוניר מאפשרת לאנשים לשלם ולגבות כסף באופן מאובטח ושהכי מתאים להם: כרטיסי אשראי, חיובים מיידיים (Debit), ארנקים אלקטרוניים, העברות בנקאיות וכו'.

יובל טל מייסד פיוניר צילום: עמית שעל

יובל טל מייסד פיוניר צילום: עמית שעל

השירות של פיוניר מגלם שני טרנדים של התקופה: כלכלת השיתוף של אובר ו־airbnb, ופלטפורמות התשלום המקוונות, שמנותקות מספינות הענק של הבנקים התאגידיים, כמו פייפאל.

פיוניר גייסה עד היום 245 מיליון דולר, 180 מיליון דולר מתוכם באוקטובר 2016 בגיוס שבו מכרו בעלי המניות הקיימים, ביניהם טל, חלק ממניותיהם. בתחילת הדרך השקיעו בחברה אנג’לים, ובהם יגאל אהובי וזוהר גילון, ובהמשך הצטרפו אליהם קרנות ההון־סיכון כרמל, גריילוק, TCV, וולינגטון האמריקאית וחברת הביטוח הסינית פינג אן.

החברה רושמת צמיחה של 30%‑40% מדי שנה בהכנסותיה. מטה החברה נמצא בהרצליה ויש לה שני מוקדי שירות לקוחות נוספים בהונג קונג ובניו יורק. בסך הכל מעסיקה פיוניר אלף עובדים, 600 מתוכם בישראל.

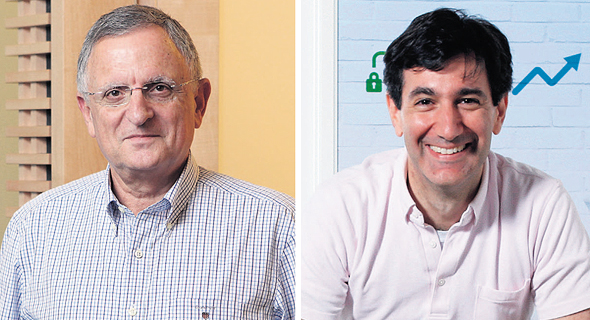

מימין מנכ”ל פיוניר סקוט גאליט ויו”ר דירקטוריון החברה אבי זאבי צילום: עמית שעל, אוראל כהן

מימין מנכ”ל פיוניר סקוט גאליט ויו”ר דירקטוריון החברה אבי זאבי צילום: עמית שעל, אוראל כהן

בפינטק מעדיפים להימכר

עיקר ההכנסות של פיוניר לא מגיע מהמדינות המפותחות של מערב אירופה וארה"ב, אלא משווקים מתפתחים דוגמת בנגלדש, ניגריה, סין, מלזיה, ברזיל והודו. בשווקים אלה, בהם מרוכזת מרבית אוכלוסיית העולם, חוששים הבנקים הגדולים לפעול ואת הוואקום מנצלת פיוניר שמעבירה למדינות אלה עשרות מיליארדי דולרים בשנה. החברה פועלה ב־207 מדינות בעולם.

החברה מתאימה את עצמה לנהלים הפיננסיים והרגולטוריים בכל אחת מהמדינות בה היא פועלת, והיא כפופה לסטנדרט האמריקאי על מנת להיות מוכנה לרגע שבו תנפיק את מניותיה בנאסד”ק.

עם זאת, חברות בתחום הפינטק, מסורתית, מעדיפות להימכר ולא להנפיק. הסיבה היא שבשל ההוצאות הקבועות וההכנסות המשתנות שלהן, שולי הרווח גבוהים במיוחד. במהלך של הנפקה, שולי רווח אלה נוטים להצטמק כחברות ציבוריות, והשווי נפגע משום שמשקיעים נוטים לא להאמין לשולי רווח גדולים.

בשנים האחרונות קרנות השקעה בינלאומיות גדולות מחפשות רכישות בתחום, כמו בלקסטון, או חברות אסטרטגיות כמו מאסטרקארד ופייפאל, שצפויות לבחון את הרכישה.

החתימה עם אמזון

פיוניר קפצה מדרגה בהיקף הפעילות והמחזורים שלה כשחתמה בנובמבר 2015 על הסכם עם אמזון לשימוש בטכנולוגיה שלה ב־24 מדינות. "אמזון היא לקוח ענקי שמשלם באמצעותנו למי שמחזיק חנות באמזון", הסביר טל בראיון ל”כלכליסט” ב־2017.

עוד אמר טל בראיון כי “ברגע שלקחנו כסף מקרן הון־סיכון ידענו שיש לו תאריך תפוגה, אבל כל עוד אתה יכול לעשות את זה בדרכים אחרות, שהבורסה תחכה. יש בשוק מספיק קרנות גדולות, שמאפשרות למשקיע שרוצה למכור להחזיר לעצמו כסף. והנפקה זה חתיכת קניידלע לבלוע”.

מאז נערכה להנפקה ב־2014 החלה החברה להיערך להנפקה בארצות הברית ומאז היא מתנהלת על פי דרישות הרגולטור האמריקאי. כמו חברות טכנולוגיה אחרות העדיפה פיוניר את הגיוסים הפרטיים עד היום, עם חיסכון של כאב הראש שכרוך בניהול חברה שקופה ציבורית תחת רגולציה קפדנית.

טל ייסד בעבר את חברת בורדרפרי שהונפקה בנאסד"ק. בורדרפרי סיפקה לאתרי מסחר וקמעונאות שירות שמציג את המחירים הסופיים, כולל מכסים, במטבע המקומי, אפשרה למוכרים לקבל את התמורה בדולרים, וגם טיפלה במשלוחים, בניהול הלוגיסטי ובשירות הלקוחות. ב־2014 היא הונפקה בנאסד"ק לפי שווי של 490 מיליון דולר, וכעבור שנה נמכרה לפי שווי של 450 מיליון דולר.

אבי זאבי, יו”ר דירקטוריון פיוניר ושותף מייסד בויולה ונצ’רס, סירב להגיב. מפיוניר לא נמסרה תגובה.