ראיון כלכליסט

ליאו ליידרמן: "הפסימיות לגבי המשק הגלובלי השנה מופרזת"

היועץ הכלכלי הראשי של בנק פועלים, רגוע בהתחשב בהערכות השליליות לגבי הכלכלה העולמית, ולא מתרגש מהתנודתיות הצפויה לדבריו. הוא מאמין שהבור התקציבי ייסגר לאחר הבחירות, ששער הדולר סביר ושיש להגדיר מחדש את יעד האינפלציה. עם זאת, הוא מזהיר שללא שינוי בנתוני התחלות הבנייה המאכזבים, מחירי הדיור ירימו שוב את ראשם

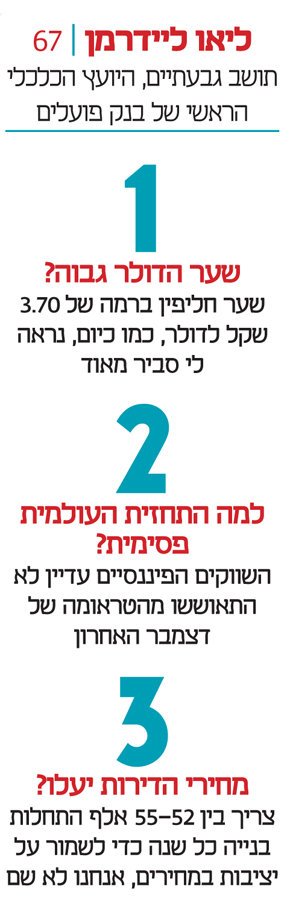

"המשק הישראלי צמח בשנה שעברה בשיעור נאה של 3.2% ואנו מעריכים ששיעור הצמיחה יתמתן השנה ל־2.8%, בעיקר על רקע ההאטה בצמיחה הגלובלית, שתאט את הייצוא שלנו, והתמתנות מסוימת בצריכה הפרטית. עם זאת, המאפיינים הבסיסיים של המשק ממשיכים להיות טובים, ובולט במיוחד שוק העבודה המאופיין בתעסוקה מלאה, ואף מחסור של עובדים", כך אומר פרופ' ליאו ליידרמן, היועץ הכלכלי הראשי של בנק פועלים ומבכירי הכלכלנים בישראל בתחום המאקרו.

- לחץ באוצר: הגירעון בתקציב חורג מהיעד - לראשונה מאז 2012

- צניחה של 30% במספר התחלות הבנייה בתוך שנה

- הלמ"ס: האינפלציה השנתית - 0.8% בלבד, מתחת לגבול התחתון של היעד

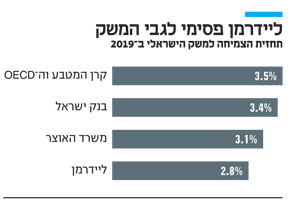

אף שליידרמן מעביר מסר מרגיע למשק הישראלי הוא מנפיק תחזית צמיחה פסימית יותר מגופים מוסמכים אחרים בארץ ובעולם: תחזית הצמיחה של בנק ישראל עומדת על 3.4%; תחזית משרד האוצר היא 3.1%; ואילו תחזיות קרן המטבע הבינלאומית וה־OECD עומדות על 3.5%.

אתה יחסית רגוע, בניגוד למגמה הפסימית ששוררת בישראל ובעיקר בעולם בנוגע למצב הכלכלה העולמית.

“יש גורמי סיכון רבים שעלולים לפגוע בפעילות הכלכלית בעולם השנה ובשנים הקרובות, אבל ייתכן שיש מידה מסוימת של הפרזה בחלק מההערכות השליליות. המשק הגלובלי נמצא כעת בתהליך של האטה בצמיחה אבל לא בכניסה למיתון או משבר עולמי. אם נסתמך על התחזיות העדכניות של קרן המטבע הבינלאומית, צמיחת התוצר הגלובלי צפויה להאט משיעור של 3.7% ב־2018 לשיעורים של 3.6%-3.5% בשנים 2020-2019”.

צירוף של חדשות רעות

אז מה המקור לפסימיות?

"השווקים הפיננסיים עדיין לא התאוששו מהטראומה של דצמבר האחרון, שבשוק המניות האמריקאי היה הדצמבר השלילי ביותר מאז 1931. מה שהיתה עד סוף ספטמבר האחרון שנה טובה יחסית בשווקים הפיננסיים, עם עלייה סבירה במדד ה־S&P 500 נכנסה לתהליך של ‘תיקון’ במרכאות, שהתבטא בירידה של כ־9% עד השבוע השלישי בנובמבר. אולם אז התחיל תהליך של ירידה נוספת וחדה במדדי המניות. ירידה מצטברת של כ־20% תוך חודשיים היא בוודאי אירוע חריג שהפתיע את כולם”.

יש לך הסבר להיסטוריה של סוף שנה?

“היה צירוף של חדשות שליליות מבחינת המשקיעים: השמועות על כוונת נשיא ארצות הברית דונלנד טראמפ לבקש את התפטרותו של יו"ר הפד, ג’רום פאוול. כמו כן, ההכרזה של הנשיא על השבתה חלקית של הממשל; ההתפטרות המפתיעה של שר ההגנה ג’יימס מאטיס, שנחשב על ידי רבים כ’מבוגר האחראי’ האחרון בבית הלבן חיזקה את החששות שהנשיא פועל בצורה די מבודדת מהסביבה שלו; וגם החשש להסלמה במלחמת הסחר בין ארצות הברית לסין”.

פרופ' ליאו ליידרמן על התחזית השנתית: "התנודתיות תהיה גבוהה. ייתכן שהשבתת הממשל בארה”ב היא רק תרגיל חימום” צילום: עמית שעל

פרופ' ליאו ליידרמן על התחזית השנתית: "התנודתיות תהיה גבוהה. ייתכן שהשבתת הממשל בארה”ב היא רק תרגיל חימום” צילום: עמית שעל

בינתיים העניינים נרגעו?

"במידה מסוימת: מהבית הלבן התקבלו מסרים של תמיכה בפד וביו"ר שלו, האווירה בשיחות בין ארצות ברית לסין משתפרת, והכי חשוב, בכירי הפד הדגישו בנאומים ובהתבטאויות שונות שאין בכוונתם למהר עם העלאות ריבית נוספות, בעיקר כי האינפלציה יציבה והכלכלה הגלובלית מראה סימני האטה, והשוק תרגם זאת כתחזית של אי שינוי בריבית הפד השנה. כתוצאה מכל אלה, אותו מדד S&P 500 עלה בכ־10% מנקודת השפל שלו בדצמבר".

יש מדינות שבהן ההאטה מדאיגה.

"נכון. למשל, קיימת דאגה רבה מהצניחה של הפעילות בסין, הכלכלה השנייה בגודלה בעולם, היכן שהתוצר צפוי לצמוח בשיעור של מעט מעל ל־6% השנה ובשנה הבאה. גם בגוש היורו התמונה מעט בעייתית: המשק הגרמני הוריד הילוך לצמיחה של 1.5% בשנה שעברה, בעיקר עקב האטה בתעשיות הרכב; איטליה במיתון; והמצב בצרפת אינו יציב על רקע התגברות המחאה הציבורית".

אז חוזרים לשוק המניות או ממתינים?

"התנודתיות השנה צפויה להיות גבוהה מכיוון שנותרו גורמי סיכון משמעותיים רבים כמו הסיכונים הפוליטיים והגיאו־פוליטיים, וביניהם המצב בוושינגטון שכן ייתכן שההשבתה החלקית של הממשל היא רק תרגיל חימום לקראת מה שצפוי בהמשך השנה. גם העלאת תקרת החוב הפדרלי תהיה נושא חם מאוד. ובכלל, כל תהליך בניית תקציב הממשלה לשנה הפיסקלית שתתחיל ב־1 באוקטובר השנה צפוי להיתקל בקשיים רבים. אלה עלולים לטלטל לא מעט את השווקים”.

נורמליזציה לריבית

מעט מאוד מאקרו־כלכלנים מוניטארים מכירים את המשק הישראלי כמו ליידרמן, שגם כיהן בתפקידים הבכירים ביותר בבנק ישראל, ואף היה מועמדם של ראש הממשלה בנימין נתניהו ושר האוצר יאיר לפיד לתפקיד נגיד הבנק, אך סירב לו לבסוף מסיבות אישיות. ליידרמן תמיד הקפיד על ביקרות עניינית, מקצועית ומרוסנת על מדיניות הנגידים, שמר אתם על קשר קרוב.

גם הפעם יש לו כמה עצות והערות לתלמידו לשעבר, אמיר ירון, נגיד בנק ישראל החדש: בנושא יעד הבנק, הריבית במשק וגם בעניין מדיניות ההתערבות בשוק המט"ח.

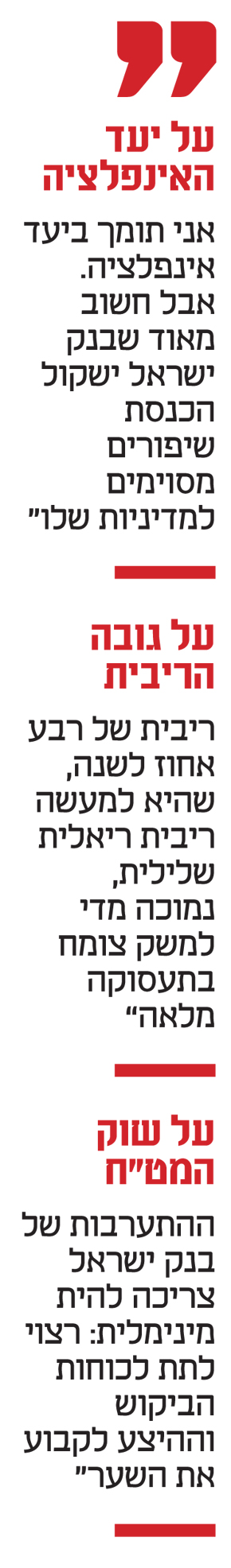

בנק ישראל מפספס זו השנה החמישית ברציפות את יעד האינפלציה (בין 3%-1%). לא כדאי לנסות מודל אחר, לא הגיע הזמן שהבנק יבדוק את עצמו?

"הייתי ונותרתי תומך גדול במשטר של יעד אינפלציה. עם זאת, חשוב מאוד שבנק ישראל ישקול הכנסת שיפורים מסוימים למדיניות שלו. חשוב שהבנק יבהיר את עמדתו לגבי המשמעות האופרטיבית של היעד. בשנים האחרונות הורגלנו לשמוע ממקבלי ההחלטות שמטרתם בקביעת הריבית היא בעיקר ‘לייצב ולבסס את האינפלציה בישראל בתחום היעד’, דבר שהתקבל כסביר ואמין בשוק ההון. אולם, הודעת בנק ישראל האחרונה קבעה שהבנק מעוניין ‘לתמוך בתהליך שבסופו האינפלציה תתייצב בסביבת מרכז תחום היעד’, כלומר 2%, דבר שהוא פחות אמין ופחות רצוי".

מדוע אתה מתנגד לזה?

"מכיוון שאין במשטר של תחום יעד של 3%-1% שום קביעה על איזו אינפלציה רצויה ואיזו בלתי רצויה. נוסף על כך ייתכן שבמצב המשק כיום, אינפלציה של 1% לשנה היא הרבה יותר מציאותית ובת־קיימא מאינפלציה של 2%. הפעם האחרונה שבה שיעור האינפלציה היה בסביבות אמצע תחום היעד היתה לפני שמונה שנים. בינתיים, שוקי המוצרים והשירותים לצרכן נהפכו ליותר תחרותיים, הציבור מבצע רכישות מקוונות, נוצרו מחאות חברתיות נגד העלאות מחירים, וכו'. חשוב שייעשה מחקר, בהקדם האפשרי, מה בתנאים האלה זה אינפלציה ‘נורמלית’, לטווח הארוך בישראל".

1% או 2%, זה מטריד אותך? זה מה שבנק ישראל צריך להבהיר לציבור ולשוק?

"ציבור החוסכים והמשקיעים בשוק ההון יודע שאם המטרה היא בסופו של דבר להגיע לאינפלציה של 2% לשנה, אז ייתכן שבנק ישראל יצטרך להשאיר את הריבית נמוכה מאוד לאורך תקופה ארוכה מאוד, וגם אז לא בטוח שהאינפלציה תגיע ל־2%. אם, לעומת זאת, הכוונה היא שהאינפלציה תתכנס לתחום היעד, למשל ל־1% לשנה, הרי שבנק ישראל יוכל להתקדם יותר מהר בתהליך הנורמליזציה של הריבית שהזכיר מספר פעמים הנגיד החדש בנאומו הראשון. מכל הסיבות האלה, אני ממליץ בחום לחזור לתיאורים ולקווי המדיניות שליוו אותנו בשנים האחרונות”.

"מדברים רבות על "נורמליזציה" של הריבית. מה הבעיה עם שיעור הריבית של רבע אחוז? הוא לא נורמלי? נראה שכולם נהנים ממנו.

"ריבית של 0.25% לשנה - שהיא הלכה למעשה ריבית ריאלית שלילית - היא נמוכה מדי למשק צומח שנמצא בתעסוקה מלאה. נכון, תחזית האינפלציה שלנו היא של 1.3% השנה, כלומר בתוך תחום היעד. אבל לריבית כל כך נמוכה כמו הקיימת עלולות להיות השפעות אחרות שאינן רצויות מבחינת בנק ישראל: הריבית משפיעה על התשואה, על החיסכון שלנו, כולל על ציבור הגמלאים. ריבית נמוכה מאוד עלולה גם לעודד גורמים מסוימים להיכנס למנופי יתר (על ידי לקיחת הלוואות), ואף לגרום לתמחור מעוות של הנכסים והסיכונים הפיננסיים. ריבית נמוכה מאוד עלולה לעלות למשק מאוחר יותר בחוסר יציבות פיננסית. אנו רואים בעולם כיום, גם בצד האקדמי וגם ביישומי, תמיכה הולכת וגוברת בניהול מדיניות של יעד אינפלציה בצורה יותר כוללנית מזאת שהייתה מקובלת עד כה".

למתן את התנודות

מה יקרה עם הדולר ב־2019, הוא גבוה מדי?

"ב־2017 השקל התחזק מול הדולר בכ־10%, וב־2018 השקל פוּחת ב־8.5%. אלה תנודות משמעותיות. עיקר התנודות מוסבר על ידי התפתחויות בעולם. השנה נראה היחלשות מסוימת של הדולר בעולם, דבר שעשוי לתרום להתחזקות מסוימת של השקל. אולם, לעת עתה, שער חליפין ברמה של 3.70 שקל לדולר, כמו כיום, נראה סביר מאוד".

ואז רצוי שבנק ישראל יחזור ויתערב בשוק המט"ח?

"עקרונות ההתערבות של בנק ישראל בשנים האחרונות נראים לי סבירים: להתערב רק כאשר הבנק סבור שנוצרו תנודות מופרזות של שער החליפין יחסית לגורמים הבסיסיים שאמורים להשפיע עליו. הכוונה היא להתערבות שלא נועדה לשנות את המגמות שנקבעו בשוק אלא למתן את התנודות. שוק המט"ח בישראל בוגר ומקצועי יחסית ורצוי לתת לכוחות הביקוש וההיצע לקבוע את השער, עם התערבות מינימלית”.

התחזיות השגויות סביב הגרעונות לשנים 2019 ו־2020 שעלולים להגיע ל־4% תמ"ג ואף להקפיץ אחרי יותר מעשור את יחס החוב־תוצר גרמו לביקורת קטלנית כלפי משה כחלון, שנתפס כשר אוצר שהתנהל בחוסר אחראיות תקציבית חסרת תקדים. אבל גם בנושא הזה נראה ליידרמן פחות מוטרד. לדעתו מצבה הפיסקלי של ישראל טוב.

הבור התקציבי שחפרו כחלון ונתניהו יפגע בדרוג האשראי של ישראל?

"אני מאמין שזו חריגה זמנית ושהממשלה שתוקם אחרי הבחירות תנקוט צעדי תיקון שיחזירו את הפרמטרים של התקציב לעמידה ביעדים שנקבעו. סוכנויות הדירוג והמשקיעים יודעים שיחס החוב הציבורי לתוצר עומד על כ־60%, שהיא רמה בולטת לטובה בכל השוואה בינלאומית. גם אם תהיה עלייה זמנית או קטנה יחסית מהרמה הזאת, אין הדבר מצביע על רפיון מוחלט של המערכת הפיסקלית. הממשלה החדשה תיכנס לדיוני התקציב לשנים הקרובות, והציפייה היא ששם ייבחנו הדרכים לחזרה למשמעת תקציבית. בכל מקרה, הגיע הזמן להגביר את השקיפות של כל נושאי תקציב המדינה. חשוב שהציבור יידע מה כלול בתקציב”.

במסגרת ה”חזרה למשמעת תקציבית". אתה ממליץ על קיצוץ בתקציב או על העלאת מסים?

"התשובה צריכה להינתן במסגרת הדיון הכולל על יעדי התקציב והמדיניות הכלכלית ל־2020 ו־2021. רצוי להימנע מגישה דוגמטית בכיוון זה או אחר. עם זאת, חשוב שכבר בימיה הראשונים הממשלה תודיע על כוונתה לנקוט בצעדים לסגירת הפערים”.

מחירי הדיור יעלו ב־2019?

"קשה לנתח כרגע לעומק את שוק הדיור בישראל, שחקנים רבים ממתינים לאחרי הבחירות. עם זאת, נתוני התחלות הבנייה ל־2018 היו מאכזבים, ועל פי מגמות הדמוגרפיה, צריך בין 55-52 אלף התחלות בנייה בממוצע כל שנה כדי לשמור על היציבות, ואנחנו לא שם. במוקדם או במאוחר עודפי הביקוש עשויים להוביל לעלייה במחירי הדיור, אם כי בשיעור חד־ספרתי נמוך יחסית”.