מחקר של בנק ישראל: חצי מהרווח של חברות הנדל"ן המניב הציבוריות – משיערוכים

לפי מחברי הדו"ח, המערכת הפיננסית בישראל חשופה לנדל"ן המניב יותר מאשר לכל ענף אחר במשק, אך העלייה בשיערוכים לא לוותה בהגדלת המינוף של החברות. עם זאת, בנק ישראל מזהיר שהמחזוריות בענף עלולה לחתוך את שווי הנכסים

רווחי שיערוך שרשמו חברות הנדל"ן המניב הציבוריות בישראל בשנים 2017-2009 היוו 46% מהרווח לפני מס שלהן, כך עולה מדו"ח היציבות הפיננסית של בנק ישראל. אולם אף שהשיערוכים המצטברים גדלו במשך השנים, מ־2011 לא חל שינוי משמעותי בהיקף החוב הפיננסי של חברות הנדל"ן המניב בישראל, מה שתרם לשיפור בפרופיל הפיננסי שלהן. עם זאת, בבנק ישראל לא מסתנוורים מהשיפור שניכר באיתנות הפיננסית של חברות הנדל"ן המניב ומתריעים שייתכן שהוא משקף את המחזוריות החיובית של ענף הנדל"ן בישראל, שעלולה להתהפך ולהביא לפגיעה ביחסי המינוף, כושר ההחזר והנזילות של החברות בענף.

- בגלל לחץ מרשות ני"ע: ווטרסטון עדכנה את דוח תזרים המזומנים שלה

- החברים מ־MRR באו לת"א בלי דירוג, אך עם מלון במנהטן כבטוחה

- ביקושים לקרן הנדל"ן החדשה של הראל פיננסים: גייסה 190 מיליון שקל

הסוואת פעילות ממונפת

בבנק ישראל מציינים שחלוקת דיבידנד מרווחי שיערוך מגדילה פי שלושה את הסיכון של החברה להגיע לחדלות פירעון, ומציינים שרישום רווחי שיערוך מגדיל את החשיפה לירידות מחירים בענף ועלולה להגדיל את גיוסי החוב כנגד הנכסים המשוערכים והחשש הוא שרווחי שיערוך יסוו פעילות ממונפת ומסוכנת. עם זאת, מהדו"ח של בנק ישראל עולה כי שיערוכי הנדל"ן לא הביאו לעלייה ביחס החוב הפיננסי למאזן של חברות הנדל"ן המניב בישראל.

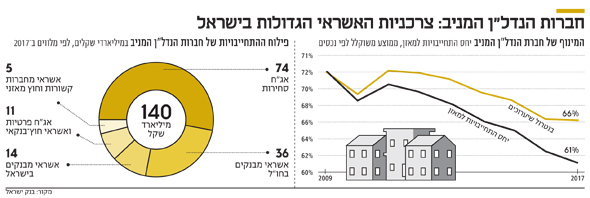

הדו"ח של בנק ישראל התבסס על הנתונים שמופיעים בדו"חות הכספיים של 57 חברות ציבוריות ששווי השוק המצרפי שלהן הוא 96 מיליארד שקל. לפי הדו"ח, המערכת הפיננסית בישראל חשופה לענף הנדל"ן המניב יותר מאשר לכל ענף אחר במשק. האשראי שניתן בישראל לענף מגיע ל־140 מיליארד שקל, ומהווה כ־10% מהאשראי במשק וכ־16% מהאשראי למגזר העסקי. כ־100 מיליארד שקל מהאשראי ניתן לחברות הציבוריות, ומרביתו, כ־74 מיליארד שקל ניטל כאג"ח סחירות שמהוות 35% מכלל האג"ח התאגידיות בארץ, ללא בנקים וביטוח.

נכון לסוף 2017 האשראי מהבנקים בארץ לענף עמד על 14 מיליארד שקל. בבנק ישראל משערים שהחברות מעדיפות להשתמש באג"ח סחירות שמהוות מקור מימון זול יותר מהלוואה בנקאית, ומפני שהיצע האשראי בבנקים מוגבל בשל מגבלת החבות הענפית. הו"ח מצביע גם על מגמת ירידה הדרגתית ועקבית בשיעור החוב הבעייתי מסך האשראי בתחום הנדל"ן המניב בחמשת הבנקים הגדולים שירד מרמה של 7% בשנת 2013 ל־2.3% בשנת 2017.

עוד עולה מהדו"ח שחברות הנדל"ן המניב גייסו אשראי לטווחי זמן ארוכים יותר מאשר יתר החברות הבורסאיות, ובשלוש השנים הקרובות הן יפרעו רק 36% מהתחייבויותיהן, בזמן שיתר החברות ידרשו לפרוע 47% המחוב שלהן. לפיכך, מסיקים בבנק ישראל, העלאות הריבית הצפויות בשנים הקרובות ישפיעו על חברות הנדל"ן המניב פחות מאשר על יתר החברות הבורסאיות.

החלפת חוב יקר בחוב זול

לפי הדו"ח, ממוצע המינוף שעמד על 72% בשנת 2009 ירד ל־61% בשנת 2017, אך בנטרול רווחי השיערוך ב־2017 רמת המינוף עלתה ל־66%. יחס הנזילות המיידית עלה מרמה של 56% בשנת 2009 לרמה של 65% בשנת 2017, שיחס כיסוי הריבית בה היה 6.3, גבוה פי שלושה מהיחס ב־2009. השיפור בשיעור המינוף מיוחס לעלייה ברווחיות התפעולית של חברות הנדל"ן המניב ולירידה בהוצאות המימון שנרשמה בזכות החלפת חוב יקר בחוב זול על רקע סביבת הריבית הנמוכה. תופעה זו לא מייחדת רק את ישראל אלא מדובר במגמה כלל עולמית שהחלה ב־2009. גורם נוסף שמביא לשיפור בנתונים של חברות הנדל"ן המניב הוא מחיקתן של 19 חברות מהמסחר בבורסה – 10 מתוכן נמחקו עקב הסדרי חוב. בשנים שחלפו מ־2009 נמחקו חברות נדל"ן מניב שהפרופיל הפיננסי שלהן היה חלש ביחס לזה של החברות שנשארו סחירות, וגל הסדרי החוב של העשור האחרון "ניקה" מהשוק חברות חלשות, עם פרופיל פיננסי חלש.

מימוש נכסים בחו"ל

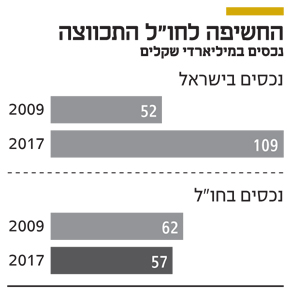

בשנים 2017-2009 נרשמה גם ירידה משמעותית בהשקעה של החברות הישראליות בנכסים מניבים בחו"ל. ב־2009 החברות הקצו 54% מהשווי ההוגן לנכסים בחו"ל, בהשוואה ל־34% ב־2017. בבנק ישראל לא מציינים מה מביא לירידה בחשיפה לחו"ל, אולם נראה שאחד הגורמים לכך הוא העובדה שחברות נאלצו לממש נכסים כדי להימנע מהסדרי חוב. כך, לדוגמה, כלכלית ירושלים, שהיתה בשליטת אליעזר פישמן ומנוהלת כיום על ידי דודו זבידה, מימשה נכסים מניבים בחו"ל בשווי של יותר משני מיליארד שקל כדי להינצל מהסדר חוב.

מטבע הדברים, חברות במצוקה נאלצו למכור נכסים איכותיים יותר שנמצאים במדינות מתפתחות, ונמנעו ממכירת נכסים בעלי פוטנציאל השבחה עתידי שנמצאים בעיקר במדינות המתפתחות. בין החברות שמכרו נכסים מניבים בחו"ל נמנות, לדוגמה, גם אספן ואלקטרה נדל"ן. עם זאת, חרף הירידה בחשיפה של החברות הציבוריות לנדל"ן בחו"ל החשיפה של המשקיעים הישראלים באפיק זה לא בהכרח ירדה, וזאת בעקבות הנפקות האג"ח של חברות הנדל"ן האמריקאיות שגייסו חוב בישראל.

מהדו"ח עולה שהגופים המוסדיים מגדילים את חלקם בענף הנדל"ן המניב באמצעות השקעה ישרה בנכסים, מ־13% מהענף ב־2009 לנתח של 17% בשנת 2017. הדו"ח מייחס השינוי לחיפוש אחרי תשואות גבוהות על רקע הריביות הנמוכות. גם חלקן של קרנות הריט עלה מנתח של 2% בענף לנתח של 5%, זאת הודות להקלות מס שהוענקו להן ב־2016.

שלושה גורמי סיכון עיקריים

בבנק ישראל מצביעים על שלושה גורמי סיכון בענף הנדל"ן המניב: גורם הסיכון הראשון נובע מהעובדה שהענף מאופיין במחזוריות שגורמת לתנודתיות גבוהה במחירי הנכסים. גורם הסיכון השני נעוץ בעובדה שאופי ההכנסות של הענף מגדיל את התלות שלו במחזורי העסקים במשק, ואילו גורם הסיכון השלישי מגיע מהמינוף הגבוה שמאפיין את הפעילות בענף הנדל"ן.

| |||

מחברי הדו"ח מזהירים: "שינויים כלל־משקיים, ביניהם ירידה בשיעורי התפוסה, ירידה בדמי השכירות, או לחלופין עלייה בשיעורי ההיוון, עשויים להוביל לירידות חדות במחירי הנכסים ולירידה בפדיונות, וגורמים אלה יובילו לפגיעה ביחסי המינוף, כושר ההחזר והנזילות" מזהירים בדו"ח. גורם סיכון נוסף נובע מהתרחבות המסחר המקוון (אפקט אמזון) שעלול לפגוע בביקוש לשטחי מסחר ולהביא לירידה בשיעורי התפוסה ובדמי השכירות, שתגרור לירידה במחירי הנדל"ן המניב.