השורה התחתונה

בטוחות או הבטחות

המשך עליית הריבית עשוי לפגוע באג"ח הקונצרניות של חברות שמרבית נכסיהן משועבדים בחוב בכיר ובמינוף גבוה למלווים אחרים, ולפגוע במידה פחותה יותר באג"ח עם שעבוד ובחברות בעלות גמישות פיננסית גבוהה

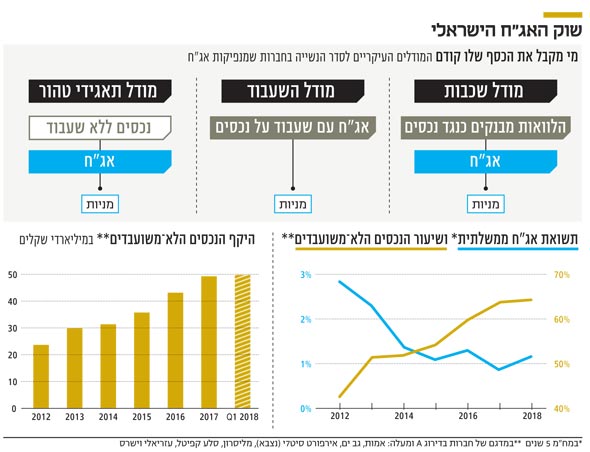

המכשירים שהונפקו בשוק האג"ח הקונצרניות בישראל מתחלקים לשלושה מודלים עיקריים:

1. מודל השכבות - מתן שעבוד ראשון לטובת חוב בנקאי, ובדרך כלל ללא שעבוד ספציפי לטובת האג"ח. במצב זה האג"ח דומה להלוואת מזנין עם שעבוד צולב (Cross Collateral) על נכסי החברה. מבנה זה היה נפוץ מאוד ב־2011-2007, ובייחוד בקרב חברות ישראליות שהשקיעו בנדל"ן בחו"ל (שלרוב משועבד לטובת הלוואות נון־ריקורס), ולאחר מכן אצל מנפיקים זרים. מודל זה מגביל את הגמישות הפיננסית של המנפיק ודורש ניהול של כמה שכבות חוב.

2. מודל תאגידי טהור - הותרת נכסי הבסיס ללא שעבוד ספציפי, בדומה לקרנות ריט בחו"ל, כשלטובת האג"ח לא ניתן שעבוד גם כן. במודל זה אין מדרג בין המלווים ואין צורך לנהל תהליכי מיחזור חוב מורכבים, שכן יש שכבת חוב אחת. כמו כן, הגמישות הפיננסית של המנפיק גבוהה, שכן ביום סגריר ביכולתו לשעבד את הנכסים לצורך פירעון האג"ח. עם ירידת התשואות והמרווחים לגיוס אג"ח בשנים האחרונות, נהפך מודל זה לשכיח, בייחוד בקרב חברות עם דירוג A.il ומעלה.

3. מודל השעבוד הראשון - שעבוד ראשון על הנכסים לטובת מחזיקי האג"ח. התזרים מהנכסים עדיין עובר באופן סדיר לחברה כל עוד היא עומדת בתנאי האג"ח, אך בחדלות פירעון מחזיקי האג"ח זכאים למימוש הבטוחה לטובת שירות החוב.

יש חברות המשלבות את שלושת המודלים

חלק מהחברות הנ"ל משלבות כמה מהמודלים. כך, למשל, לביג יש נכסים רבים שאינם משועבדים בישראל. מנגד, לחברה נכסים כמו ביג באר שבע, שמשועבדים לטובת אחת מסדרות האג"ח. בנוסף, למרבית פעילות החברה בחו"ל — בייחוד בארה"ב — יש שעבוד ראשון לטובת חוב בנקאי. כך שלמעשה החברה מנפיקה חוב המשלב את שלושת המודלים הנ"ל.

במשבר הפיננסי ב־2008-2009 ניתן היה לראות איך התממש הסיכון המוגבר במודל השכבות בחברות עם מינוף גבוה יחסית, כמו דלק נדל"ן ואלקטרה נדל"ן. התהליך שרוב החברות האלה עברו כלל הפחתת שווי נדל"ן להשקעה עקב הרעה בתנאי השוק, וקבלת מכתבי התראה מבנקים מלווים על חריגה מאמות מידה פיננסיות. לעיתים קרובות הבנקים הציגו הערכות שווי נמוכות מהשווי בדו"חות. לאחר מכן היתה עלייה בתשואת האג"ח באופן שלא מאפשר מיחזור חוב.

כל האמור הוביל למדרון תלול שכלל שמיטת נכסים, הפחתת הון, לחץ מימוני והשמדת ערך, ולעיתים אף הסדר חוב. כך, למשל, ב־2009-2008 הכירה דלק נדל"ן בהפסדי שיערוך מצטברים של כ־1.5 מיליארד שקל, ולאור כלל ההוצאות בחברה - קיטון של 3.5 מיליארד שקל בהון העצמי המיוחס לבעלים באותה תקופה, כך שההון העצמי הגיע ליתרה שלילית של כ־0.7 מיליארד שקל. בסופו של דבר הגיעה החברה להסדר חוב. בשל הנחיתות המבנית של האג"ח, ה־First Loss והפגיעה ביכולת ההחזר חלו ראשית על האג"ח ורק לאחר מכן על המלווים הבכירים.

כאמור, אחד הגורמים המשמעותיים שהביאו לשימוש במודל התאגידי הטהור הוא ירידת עלות גיוס חוב לטווח ארוך באמצעות אג"ח ציבוריות לעומת יתר החלופות, כמו חוב בנקאי והלוואות פרטיות מגופים מוסדיים. כך, לדוגמה, ממדגם שערכנו עולה כי ב־2018-2012 עלה היקף הנכסים הלא משועבדים של חברות נדל"ן מניב גדולות בישראל (עזריאלי, מליסרון, אמות, גב־ים, איירפורט סיטי, סלע קפיטל וישרס) מכ־23 לכ־50 מיליארד שקל (זינוק של כ־112%). שיעור הנכסים הלא משועבדים בחברות הנ"ל עלה באותה התקופה מ־42% ל־64% (זינוק של יותר מ־50%). כשבוחנים את הקורלציה בין התפתחות תשואת האג"ח הממשלתיות ליחס הנכסים הלא משועבדים, עולה שיש מתאם גבוה של כ־85% (כשהריבית יורדת - יחס הנכסים הלא משועבדים עולה).

מעלות מעניקה דירוג גבוה יותר לאג"ח עם בטוחות

בעודשהשוק נהג לתמחר בפרמיה משמעותית אג"ח עם בטוחות לעומת אג"ח ללא שעבוד לאותו המנפיק, עד לאחרונה הדירוג היה בדרך כלל דומה (בייחוד בדירוג A ומעלה). האמור נובע מכך שסולם הדירוג בדרך כלל נותן משקל גבוה להסתברות לכשל פירעון לעומת שיעור ההפסד, בהינתן כשל.

מפברואר 2018 החלה סוכנות הדירוג מעלות לשלב מתודולוגיה חדשה להערכת שיקום החוב (בדיקת Recovery), באופן שהולם יותר את ההטבה בתמחור השוק של אג"ח עם בטוחות, ושהביא במקרים מסוימים למתן דירוג גבוה יותר לאג"ח עם בטוחות לעומת דירוג המנפיק. גם במדרוג יש אפשרות למתן דירוג נוסף בגין בטוחה.

למודל הדירוג האחיד לחוב עם בטוחה יש חיסרון ביחס לתמחור סיכון החוב ממבטם של בעלי החוב. בהנחה שיתר הפרמטרים זהים, בתרחישי משבר שיעור השיקום והגמישות הפיננסית המיוחסת למודל השכבות נמוכים יותר, ולפיכך יש בו סיכון גבוה יותר למלווים.

אף שריביות הגיוס עדיין אטרקטיביות, יש מגמת עלייה בריבית האג"ח הממשלתיות ובמרווח הגיוס של אג"ח קונצרניות בחודשים האחרונים. ניתן לייחס את האמור לאי־הוודאות ולחשש מהאטה בשווקים, עליית הריבית בארה"ב וצפי להתחלת העלאת ריבית בנק ישראל בקרוב. כך, למשל, לפי הערכות היו ברבעון השני של 2018 פידיונות בהיקף של כ־2 מיליארד שקל בשוק הקרנות, באופן המחליש את עקומת הביקוש לגיוסים בציבור. בהנחה שמגמה זו תימשך בעתיד, נראה יותר ויותר חברות עוברות למודל השעבוד, כדי לשמור ככל הניתן על שיעור הוצאות המימון הנוכחי.

שינוי תמהיל המימון כאמור עשוי להביא לפגיעה בעמידות המנפיקים למשבר פיננסי, לאור הקיטון בנכסים לא משועבדים, וכן עלול לדרוש ניהול חוב של כמה שכבות, מערכות יחסים עם מלווים ועמידה באמות מידה פיננסיות. לעומת זאת, הפוזיציה של בעלי החוב תשתפר מבחינת הריביות והבטוחות. עם התפתחות המגמה, צפוי בידול משמעותי יותר בהתאם לאופי ואיכות הבטוחה.

הכותב הוא רואה חשבון ועורך דין, מנהל מחלקה בחטיבת המימון ובנקאות השקעות בפירמת גיזה זינגר אבן

השורה התחתונה: שינוי תמהיל המימון עלול לפגוע בעמידות המנפיקים למשבר. לעומת זאת, הפוזיציה של בעלי החוב תשתפר מבחינת הריביות והבטוחות