הריבית בארה"ב צפויה לעלות השבוע, אך משקיעי האג"ח בישראל הפסיקו להתרגש

השבוע הגדול של הבנקים המרכזיים יתחיל בהחלטת הפד וימשיך בבנק האירופי המרכזי, שצפוי לרמוז על סיום הדפסות הכסף

הרכבת הממשלה באיטליה, הכלכלה השלישית בגודלה באירופה, הרגיעה את דאגת המשקיעים מהתחדשות משבר חובות ביבשת. כתוצאה קיבלנו שבוע בגישת Risk On, שבאה לידי ביטוי בעלייה במדדי המניות ובתשואות האג"ח החזקות, ובירידת תשואות האג"ח הנחשבות מסוכנות יותר. היות שכלכלת ישראל נכללת היום בין הכלכלות החזקות והיציבות, סבלו השבוע האג"ח הממשלתיות מעליית תשואות, וכך גם האג"ח הקונצרניות בדירוגים גבוהים.

- המאבק בקריסת הלירה: הבנק הטורקי שוב מעלה את הריבית

- מנכ"ל פננטפארק: "כשהריבית תעלה הנדל"ן ייפגע, ואנחנו נפרח"

- על רקע סביבת הריבית הנמוכה: לאומי צפוי להנפיק שוב אג"ח קוקו

ביום רביעי הקרוב צפויה הוועדה המוניטרית של הבנק הפדרלי בארה"ב להחליט על העלאת ריבית נוספת - השביעית מאז החלה החזרה ההדרגתית למדיניות מוניטרית מאוזנת, בסוף 2015. העלאת הריבית מתומחרת במלואה בשוק, והשאלה המרכזית היא האם חברי הוועדה ידבקו בתחזית הקודמת, שפורסמה במרץ, וכוללת העלאת ריבית אחת נוספת השנה - או שישנו את תחזית הריבית לסוף 2018, באופן שיצביע על שתי העלאות ריבית עוד השנה, בספטמבר ובדצמבר.

כלכלת ארה"ב במומנטום חיובי. על פי מדד ה־GDP NOW שמפרסם הבנק המרכזי של אטלנטה, קצב הצמיחה הנוכחי הוא 4.6%. גם שוק העבודה חזק: שיעור האבטלה בשפל של 48 שנה, והאינפלציה קרובה מאוד ליעד של הפד, 2%. בנסיבות אלה, ובהתחשב ברפורמת המסים של ממשל טראמפ, שמייצרת אפשרות להתחממות יתר של הכלכלה מצד אחד אך מגדילה את הגירעון מצד שני, מובן מדוע בפד יבקשו להאיץ את קצב העלאת הריבית. ריבית גבוהה יותר יכולה לשמש כמגן בהמשך הדרך, שיאפשר להוריד ריבית אם הכלכלה האמריקאית תיקלע למיתון.

אירופה התרחקה מ־2017

ביום חמישי, למחרת החלטת הריבית, יכנס מריו דראגי, יו"ר הבנק האירופי המרכזי (ECB), מסיבת עיתונאים. דראגי עשוי לספק בה מידע על כוונות הוועדה המוניטרית לגבי פרידה מתוכנית ההרחבה הכמותית. במסגרת התוכנית, שאמורה להסתיים בספטמבר, מדפיס הבנק המרכזי כ־30 מיליארד יורו בחודש ורוכש באמצעותם אג"ח ברחבי אירופה. תמונת המצב באירופה לא פשוטה: במהלך 2017 האיצה הצמיחה בגוש האירופי, שיעור האבטלה ירד בחדות והאופטימיות של מנהלי הרכש היתה בשיא. החלק יחיד שהיה חסר בפאזל ההצלחה של ה־ECB הוא האינפלציה. דראגי מעוניין לוודא שהכלכלה מסוגלת לצמוח ולייצר אינפלציה הקרובה ל־2% - גם ללא הסיוע המוניטרי הנדיב. אולם דווקא בחודשים האחרונים, כשמתקרב המועד שבו דראגי תכנן להוריד בהדרגה את הרגל מהגז, אירופה מתחילה לחרוק. קצב הצמיחה הרבעוני שעמד ב־2017 על 0.7% ירד ברבעון הראשון של 2018 ל־0.4%. מדד מנהלי הרכש, שהיה בשיא בסוף 2017, נחלש באופן גורף. הצמיחה בסקטור הפרטי היא הנמוכה ביותר מאז נובמבר 2016, הסקטור היצרני בשפל של 18 חודשים וסקטור השירותים בשפל של 16 חודשים. ירידה במדד מנהלי הרכש מעידה שהאנשים שלהם השפעה רבה על תוכניות הרכישה וההתרחבות של החברות הם פחות אופטימיים מבעבר. לרוב המדד מנבא את התנהגותם בפועל, ולכן גם את קצב הצמיחה.

השיפור היחיד שנרשם השנה באירופה הוא באינפלציה, שעלתה לרמה של 1.9%. בנטרול מחירי המזון והאנרגיה התנודתיים היא עומדת על 1.1% בלבד, ועדיין רחוקה מיעדה, 2%. כל זאת עוד לפני שהוזכרה הממשלה הפופוליסטית שנבחרה באיטליה, אלופת החובות של אירופה, שבכוונתה להרחיב את מדיניות הרווחה חרף חובותיה העצומים. התשואות על האג"ח האיטלקיות חזרו לעלות לקראת סוף השבוע שעבר וחצו שוב את רף ה־3%. הבנק המרכזי במלכוד: במצב הנוכחי, די ברמיזה על הפסקת הדפסת הכסף כדי לשלוח את התשואות של איטליה לכיוון ה־4%. מנגד, המשך הדפסות עלול לאפשר לממשלות פופוליסטיות לחרוג מהנהלים, להגדיל גירעונות ולשמור פיקטיבית על רמת תשואות נמוכה באג"ח שלהן.

השוק המקומי בשלו

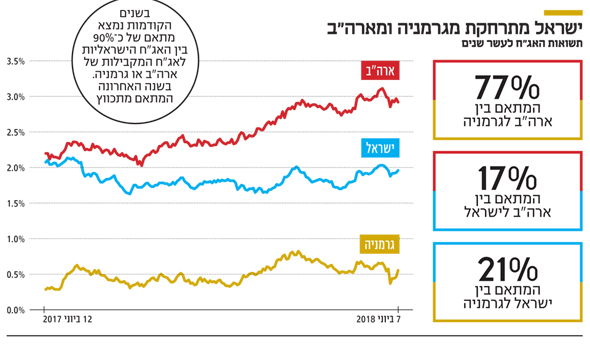

למרות השבוע הגדול של הבנקים המרכזיים, ההשפעה על השוק המקומי לא צפויה להיות מפליגה. בניגוד לשנים הקודמות, שבהן נמצא מתאם של כ־90% בין האג"ח הישראליות ל־10 שנים לאג"ח המקבילות של ארה"ב או גרמניה, בשנה האחרונה המתאם עומד על 20% בלבד. זאת לעומת מתאם של כ־77% בין האג"ח האמריקאיות לגרמניות. כלומר, בעוד האג"ח של גרמניה וארה"ב משפיעות זו על זו, הן אינן משפיעות באופן מהותי על השוק המקומי. נראה שהמשקיעים בישראל מרוכזים יותר בלבחון האם, מתי ובאיזו עוצמה יגיע תורו של בנק ישראל להעלות את הריבית האפסית (0.1%), שנהוגה כאן מאז מרץ 2015.

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות