השורה התחתונה

המשקיעים נערכים להפסקת גשמי הכסף של הבנקים המרכזיים בשוק האג"ח

2018 נפתחה באופטימיות סלקטיבית, בשונה מהשנה שעברה שבה רוב אפיקי ההשקעה נהנו ממדיניות מוניטרית מרחיבה באופן קיצוני

שנת 2018 נפתחה בעליות נאות באפיק הקונצרני, בעיקר במדדי תל בונד הנחשבים מפולפלים יותר. מדד תל בונד־גלובל, שבו נסחרות חברות הנדל"ן האמריקאיות שמשקיעים רבים בחרו להתרחק מהן, עלה ב־1.4% מתחילת השנה.

- התנאים הכלכליים מעידים שאפשר לאפסן את הנבואות השחורות, לפחות בינתיים

- מציאות חלופית: שוקי המניות בארה"ב בשיא בזמן שתשואות האג"ח דווקא יורדות

- הצלחה לאבוג'ן בניסוי לשיפור היבול של גידולי תירס

מדד תל בונד־תשואות שמורכב מאג"ח קונצרניות שקליות בריבית קבועה בדירוג אשראי שבין -BBB לבין A עלה ב־0.77%, ומדד תל בונד־תשואות הצמוד הוסיף 0.1%. אולם, כשמסתכלים על האג"ח הממשלתיות מתגלה תמונה פחות ורודה. האג"ח הצמודות הארוכות ביותר ירדו ב־0.8% והשקליות המקבילות איבדו 0.2%. במח"מ הבינוני ירדו האג"ח הממשלתיות הצמודות ב־0.4%, ואילו השקליות ירדו ללא שינוי.

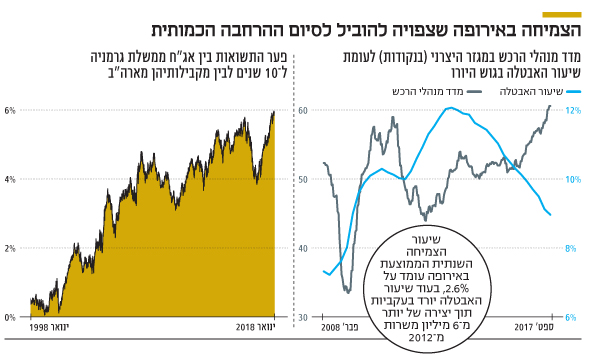

הצמיחה באירופה שצפויה להוביל לסיום ההרחבה הכמותית

הצמיחה באירופה שצפויה להוביל לסיום ההרחבה הכמותית

צרכן ישראלי, עידן גלובלי

חרף הירידה החדה יותר באג"ח הצמודות, שהושפעו בין היתר מהתחזקות של השקל מול מרבית המטבעות העיקריים, את הסיכון העיקרי לשווקים מהווה דווקא עלייה באינפלציה. במציאות הנוכחית, שבה מרבית המוצרים הסחירים פתוחים לתחרות גלובלית, השינוי באינפלציה פחות קשור לכוח הקנייה של הצרכן הישראלי אלא לשינויי מחירי המוצרים בעולם, כשאחת הכלכלות שיכולות להשפיע גם על השוק המקומי היא אירופה.

ב־2012, כשיותר ויותר משקיעים וכלכלנים העריכו שהמשברים הפיננסיים באיטליה, ספרד, פורטוגל, אירלנד ויוון יובילו לפירוק גוש היורו, אמר מריו דראגי, נגיד הבנק המרכזי האירופי, שהוא יעשה הכל כדי להציל את היורו. אמירה זו סימנה את נקודת המפנה באירופה וכתוצאה מכך בשווקים רבים בעולם. דראגי הוביל מהלך אגרסיבי משולב שכלל הורדת ריבית לרמה שלילית של -0.4%, הדפסת כסף לצורך רכישת אג"ח, חילוץ בנקים שהסתבכו בחובות רעילים ודיכוי ערכו של היורו כדי לעזור ליצוא.

חשש לא מבוסס מדפלציה

מאז ועד היום החשש מדפלציה ומגלישה חזרה למשבר של אחת המדינות החשובות שמרכיבות את הגוש היורו עדיין קיים, אבל המציאות בשטח שונה לחלוטין. 2017 התאפיינה בצמיחה מהירה ברוב מדינות אירופה, ומדד מנהלי הרכש במגזר היצרני הגיע לרמה הגבוהה ביותר מאז הקמת גוש היורו.

שיעור הצמיחה השנתית באירופה עומד על 2.6% בממצע, ושיעור האבטלה יורד באופן עקבי תוך כדי יצירה של יותר מ־6 מיליון משרות מאז 2012. אם נוסיף לכל אלו את העלייה במחירי הנפט, סביר להניח שעלייה באינפלציה לרמת שתאפשר לבנק המרכזי האירופי להפסיק את תוכנית רכישות האג"ח נמצאת מעבר לפינה. התוכנית אמורה להסתיים בספטמבר, וכרגע לא נראה שיש סיבה כלשהי להאריך אותה.

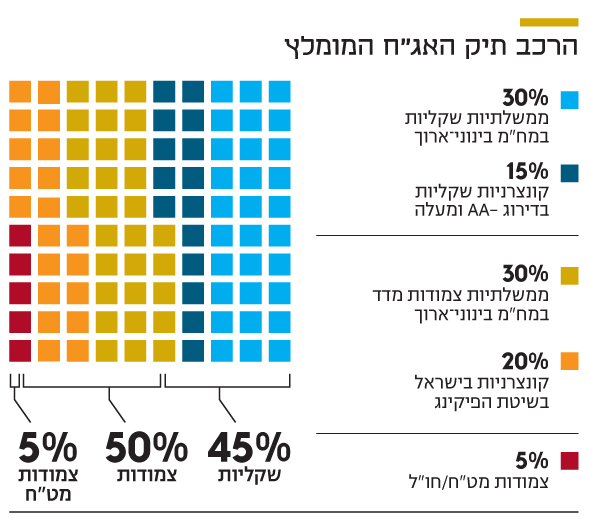

הרכב תיק האג"ח המומלץ

הרכב תיק האג"ח המומלץ

האתגר העיקרי למשקיעים הוא שבעוד תשואות האג"ח לעשר שנים בארה"ב עומדות על 2.5%, תשואות האג"ח המקבילות של ממשלת גרמניה עומדות על כ־0.44% בלבד, ועל האג"ח לחמש שנים המשקיעים משלמים 0.2% כל שנה (תשואה שלילית). המשך הפער הגבוה בין התשואות שבהן נסחרות האג"ח של שתי המדינות עומד כעת בסימן שאלה גדול.

אחת התופעות שחזרו על עצמן בעת שהמשקיעים נערכו לשינוי מוניטרי הוא הפיכת עקום התשואות לתלול חודשים רבים לפני עליית הריבית הראשונה והשתטחות העקום לאחר שהריבית החלה לעלות. פער התשואות הנוכחי אינו צפוי להחזיק מעמד לאור הציפייה להפסקת ההרחבה הכמותית, הצמיחה והעלייה הצפויה ברמת האינפלציה.

נסיגת הבנקים מהשוק

הצורך לעקוב מקרוב אחר תשואות האג"ח הגרמניות אינו קשור רק לאירופה. ישנה אפשרות שהשלווה שבה התקבלו חמש העלאות ריבית בארה"ב ושלוש ההעלאות הנוספות שצפויות עוד השנה, קשורה לכך שהבנקים המרכזיים באירופה ויפן המשיכו להציף את השווקים בכסף. פעילות רכישת האג"ח הובילה לכך שהבנקים המרכזיים ספגו בשנתיים האחרונות שיעור גבוה מהאג"ח שהונפקו על ידי המדינות הגדולות ביותר בעולם, ובכך החזיקו את התשואות ברמה נמוכה. הפסקת ההדפסות והצמצום ההדרגתי של מאזן הפד עשויים להוביל לכך שהרוכשים השוליים, אותם בנקים מרכזיים, פשוט ייצאו מהשווקים.

התלילות של עקום התשואות בישראל תומכת בכך שגם אם התשואות בגרמניה יעלו באופן משמעותי, הרי שהתשואות כאן יעלו באופן מתון בלבד. עם זאת, קשה להתעלם מהעובדה שהמשקיעים התרגלו לטוב בשנים האחרונות — תשואות נמוכות באג"ח, ריבית אפסית לאורך שנים, אינפלציה אפסית והגנה מוניטרית כשהשווקים נופלים. כל אלו עשויים להשתנות השנה ומכאן החשיבות שביצירת איזונים לתיקי ההשקעות ובבחירה סלקטיבית של אג"ח ומניות.

השורה התחתונה: התלילות של עקום התשואות בישראל תומכת בכך שגם אם התשואות בגרמניה יעלו באופן משמעותי, הרי שהתשואות כאן יעלו באופן מתון בלבד

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות והבעלים של האתר להאצת הידע וההון הפיננסי ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות