מהיום: חוק שקיפות חדש יחול על שוקי ההון באיחוד האירופי

חוק MiFID II שגובש במשך שבע שנים צפוי לשנות מקצה לקצה את הדרך שבה מתבצע מסחר בניירות ערך. בין השאר, מנהלי השקעות לא יוכלו לקבל יותר טיפים בחינם מאנליסטים וברוקרים יחוייבו להקליט את כל השיחות הקשורות לעסקה

בתום יותר משבע שנים של עבודה מאומצת ייכנס היום (ד') לתוקפו החוק בעל ראשי התיבות MiFID II העומד לשנות באופן גורף את האופן שבו ניירות ערך נסחרים וכספם של משקיעים מנוהל.

- "לאחר הברקזיט פרנקפורט תהפוך למרכז פיננסי עולמי במקום לונדון"

- דויטשה בנק יעביר לפרנקפורט כמחצית מהמשרות שלו בבריטניה

- בגלל רגולציה: המיזוג בין בורסות לונדון ופרנקפורט בסכנת ביטול

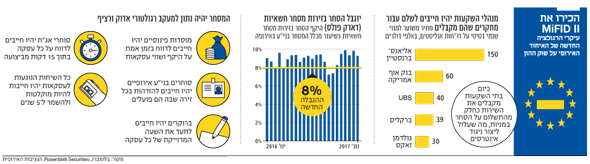

בנקים ומנהלי השקעות ברחבי האיחוד האירופי השקיעו יותר מ־2 מיליארד דולר בהיערכות לחוק. רגולטורים אומרים כי הוא יגן על משקיעים, יעודד שקיפות ויבנה מחדש את האמון בשווקים שנפגע בעקבות המשבר הפיננסי העולמי של 2008.

החוק, שהנחיותיו מתפרסות על פני 7,000 עמודים, צפוי להגיע לכל פינה במערכת השירותים הפיננסיים ביבשת. מבנקים, ברוקרים ומנהלי השקעות ועד לקרנות פנסיה, מפעילי בורסות ומשקיעים קמעונאיים. בראש ובראשונה הוא ישפיע על האופן שבו אנליסטים יקבלו תשלום עבור מחקריהם, האופן שבו פעולות מסחר מתועדות ומיושמות וכיצד ברוקרים חולקים ביניהם מידע, משיגים את המחירים הטובים ביותר ומשלמים האחד לשני.

"בשורה התחתונה מדובר בהארה של תחומים בשוק ההון שהיו בעבר חשוכים, בהגברת השקיפות ובטיפול הוגן במשקיעים בכל רגע נתון", הסביר רונאן ברנאן, בכיר בחברת הייעוץ קומפליינס סולושנז סטרטג'יז, שמסייעת לחברות פיננסים לעמוד בדרישות שמציב בפניהן החוק החדש.

אילו שינויים יחייב החוק החדש בתחום המחקר הפיננסי?

מנהלי קרנות השקעה ייאלצו מעתה לשלם עבור המחקרים שהם משתמשים בהם. הם כבר לא יוכלו להרים טלפון לאנליסט החביב עליהם ולקבל עצות בחינם על המניות החמות או איך תשפיע ההתפתחות האחרונה במו"מ על ברקזיט על תיקי ההשקעות שלהם. ייתכן גם ולא תתאפשר להם גישה למאות המחקרים שהציפו את המייל שלהם מדי יום, אלא אם בכוונתם לשלם עבורם. וזה משום שהחוק מחייב מעתה בנקי השקעות לגבות תשלום נפרד עבור מחקר ושירותי ברוקראז' כדי להימנע מניגודי אינטרסים.

איך התנהל העסק עד עכשיו ומה יקרה לאנליסטים?

העלות של המחקר שביצעו אנליסטים שוקללה עד כה בעמלות שבנקים כמו גולדמן זאקס ומורגן סטנלי קיבלו על מנת לבצע עבור לקוחותיהם פעולות בניירות ערך. הנוהל הזה לא מצא חן בעיני הרגולטורים, בעיקר משום שהוא אפשר העברת עמלות לבנקים שנתנו את הטיפים הטובים ביותר, ולא בהכרח לאלה שנתנו את המחירים הטובים ביותר. עם כניסת החוק החדש לתוקף, וכאשר מנהלי ההשקעות יהפכו בהדרגה לבררנים יותר, הצפי הוא כי התמחור עבור הגישה לחומר מחקרי מקצועי יירד במהלך 2018. בעקבות זאת, כמה וכמה אנליסטים עלולים לאבד את משרותיהם.

כיצד יגביר החוק את השקיפות בשוקי ההון?

החוק יפעל נגד מה שקרוי Dark Pools, זירות מסחר אפלות. שלא כמו שווקים ציבוריים, או "מוארים", כמו בורסת לונדון למשל, זירות המסחר האפלות הן פרטיות ומאפשרות משום כך למשקיעים לקנות ולמכור כמויות גדולות של מניות מבלי שיחשפו מבעוד מועד את היקף ההזמנה או את המחיר שהם שילמו. הזירות הללו קיימות כדי למנוע השפעה של מחשבים הסוחרים בתדירות גבוהה על עסקאות.

אפילו רגולטורים מודים כי הזירות האפלות הללו משחקות תפקיד חשוב בהתנהלות שוק ההון. נניח, למשל, שמנהל קרן השקעות יקבל הזמנה גדולה של מניות, שני מיליון מניות למשל, לבורסה ציבורית. סוחרים עם נפח פעילות גבוה, המשתמשים באלגוריתמים כדי לזהות הזמנות גדולות, יוכלו לסחור נגדן כמעט מיידית, ברגע שיבחינו בהזמנה.

בה בעת, מכיוונן של הבורסות נשמעות תלונות זה שנים, כי פעילות ענפה מדי מתרחשת במקומות האפלים. כתוצאה, ממשקיעים נמנעים המחירים הטובים ביותר ומהסוחרים נמנעות עמלות שמנות. משום כך, החוק החדש מטיל מגבלות: 8% בלבד מנפח המסחר של כל מניה יוכלו להחליף ידיים בזירות אפלות.

האם המסחר החשאי בשווקים פרטיים צפוי להימשך למרות החוק?

התשובה הפשוטה היא כן. מסחר כזה ימשיך להתבצע בשתי דרכים עיקריות, עבור הזמנות שהן קטנות מדי לזירות חשוכות אך גדולות מכדי לסכן על ידי הוצאתן לשוק הגלוי.

שיטת המסחר שהדעות חלוקות עליה במיוחד קרויה Systematic Internalizer או בקיצור SI.

מדובר בהגדרה חדשה שיקבלו הבנקים והחברות הנסחרות כאשר יבצעו את הוראת הקנייה או המכירה של הלקוחות באופן ישיר באמצעות הונם העצמי. בנוסף, בורסות ציבוריות ואפיקי מסחר אחרים יקיימו מכירות פומביות תקופתיות שבמהלכן יוסתר היקף ההזמנה עבור מניה, עד שיצטבר נפח גדול דיו כדי לבצע מכירה.

כל חברה הסוחרת עם לקוחות באמצעות ההון שלה יכולה להירשם כ־SI. בניגוד לפלטפורמות מסחר מסורתיות, פלטפורמות SI נועדו כדי לממש את הוראות המכירה או הקנייה של הלקוחות באופן ישיר. ה־SI צריכים להשתמש בהון שלהם על מנת לעמוד בדרישות הלקוחות. מדובר בשוק שמתנהל באופן מיושן, אבל בטווח המסגרת הרגולטורית החדשה. רוב הבנקים הגלובליים יירשמו עתה כ־SI בקטגוריה אחת לפחות של נכסים. "אנחנו צפויים לראות צניחה משמעותית במסחר בזירות החשוכות ברגע שיושתו המכסות", אמר אניש פואר, אנליסט ברוזבנלט סקיוריטיז.

כיצד יאפשר החוק פיקוח הדוק יותר על סוחרים?

רגולטורים רוצים להיות מסוגלים לאתר סיכונים בשלב מוקדם ולשחזר במהירות אירועים כאשר עולה החשד להתנהלות בעייתית. כך שהחוק ייאלץ את קהילת המשקיעים לתעד כמעט הכל. כך, למשל, מוסדות יהיו חייבים לדווח על מידע שקשור לפעולות מסחר באופן מיידי, כולל מחיר ומספר מניות. כמו כן, מי שיסחרו במניות של האיחוד האירופי חייבים יהיו לספק אמצעי זיהוי אישי, כמו מספרי דרכונים, לכל זירה שיסחרו בה. ברוקרים חייבים לסנכרן את השעונים שלהם ולתעד את הזמן המדויק שבו ביצעו פעולות מסחר. דרישה נוספת תחול על סוחרים באג"ח, שיצטרכו, לראשונה, לדווח לשוק על עסקאות שביצעו בתוך 15 דקות מרגע שהפעולה תתרחש. כמו כן, ברוקרים ומנהלי השקעות יצטרכו להקליט את כל השיחות הקשורות לעסקה ולשמור את ההקלטה חמש שנים לפחות.

אז מה עומד לקרות היום בשוק ההון? ובמהלך 2018?

ישומה של הטכנולוגיה הנדרשת על מנת לעמוד בחוק החדש הביאה רבים בתעשייה להשוות את היום הזה ל־1 בינואר 2000, אז חששו רבים כי המעבר למילניום החדש יפיל מחשבים ברחבי העולם ויגרום למהומת אדירים בשווקים הפיננסיים. בין אם יתרחשו הפעם כשלים טכנולוגיים ובין אם לא, היקפי הסחר צפויים לצנוח ברחבי אירופה במהלך חודש ינואר, זאת בזמן שכולם מתרגלים לעולם לפי MiFID. בה בעת, בהינתן ההיקף העצום של השינויים שייכנסו לתוקף, רגולטורים אינם צפויים להטיל קנסות על חברות שיזייפו פה ושם ביישום החוק, לפחות לא בשלב ראשון.