בנק ישראל מתריע: זהירות, בועות

בדו"ח מיוחד שמתפרסם לראשונה נחשפים הסיכונים המרכזיים ליציבות המערכות הפיננסיות בישראל. כולם פגיעים – החל מהבנקים וחברות הביטוח ועד הציבור הרחב. הכוכב הראשי בתסריט האימים של קרנית פלוג הוא הנדל"ן

זכרו את התאריך הזה - 14 ביולי 2014. שלוש שנים בדיוק אחרי שפרצה המחאה החברתית ההיא, בנק ישראל מתריע על הסיכונים העיקריים ליציבות הפיננסית של המשק. שלא במפתיע, כשם שבעיית הדיור היתה השורש שממנו ינקה המחאה החברתית, כך משבר הדיור עלול להתגלות כשורש כל רע שמאיים על היציבות הפיננסית של המשק. וכשבנק ישראל כותב "היציבות הפיננסית של המשק", הוא למעשה מתכוון ליציבות הפיננסית לא רק של הבנקים, אלא גם ליציבות הפיננסית של החסכונות של הציבור לפנסיה. ולא רק זאת, אלא לראשונה, מדבר בנק ישראל במפורש גם על היציבות הפיננסית של הציבור הישראלי, של המשפחות הישראליות, של הישראלים. הם עצמם נמצאים בסכנה יציבותית. ואיך שלא הופכים את זה, זה בסופו של דבר חוזר לעניין מחירי הדיור.

- אחרי המחאה החברתית ב-2011 תנובה וקוקה-קולה רק התחזקו

- מינהל הכנסות המדינה: העשירון העליון משתכר פי 22.5 מהעשירון התחתון

- לפיד נתן שיעור בביביזם, וזרע את זרעי המחאה הבאה

מעגל שלילי שקשה לפרוץ

הנה המנגנון המסועף שדרכו מחירי הדיור הגבוהים, שרק ממשיכים לטפס מעלה, מסכנים את היציבות הפיננסית של המשק כולו ושל המשפחות הישראליות. הסיכון המיידי, זה שקל לאתר, הוא הסיכון שיתממש אם המשק ייקלע למיתון ושכתוצאה ממנו אבטלה גואה תרים את ראשה. במקרה כזה יותר ויותר משפחות יתקשו לעמוד בהחזר המשכנתא החודשי. בעיקר יתקשו לעמוד בהחזר החודשי אותן משפחות שמלכתחילה ההחזר החודשי שלהן על המשכנתא היה גבוה במיוחד (יותר משליש מההכנסה נטו של שני בני הזוג, ולא מעט משפחות גם עם החזר חודשי של יותר מ־40% מההכנסה נטו של שני בני הזוג).

הקושי לעמוד בהחזר החודשי יגדל עוד יותר אם ריבית בנק ישראל תעלה (כפי שקרה ב־2002). לפי בנק ישראל, בתרחיש קיצון שכזה, ל־5% מהמשפחות תהיה בעיה רצינית לעמוד בהחזר החודשי, עד כדי סכנה לפינוי מהבית. התממשות תסריט זה תביא לפגיעה במשק כולו. על פי כלכלני בנק ישראל, ככל שהישראלים יהיו חנוקים יותר, כך הם יצמצמו למינימום הכרחי את הצריכה השוטפת שלהם, זאת כדי לעמוד בהחזר המשכנתא שלהם.

משום שהצריכה של הישראלים היא מנוע צמיחה חשוב (בערך 60% מהצמיחה של המשק טמונים בהיקף הצריכה הפרטית של הישראלים), הדבר עלול להוביל גם לירידה בצמיחה ובכך להעמקת המיתון. העמקת המיתון רק תעמיק עוד יותר את האבטלה וחוזר חלילה. גם הכנסות המדינה יספגו ירידה משמעותית (מחצית מהכנסות המדינה היא ממסים על צריכה, בעיקר מע"מ), ירידה שתגדיל את הגירעון, תחייב העלאת מסים שמצדה תעמיק עוד יותר את המיתון, וחוזר חלילה. בקיצור, כל הסיפור הזה עם המשכנתאות עלול להוביל למעגל שלילי שישפיע לרעה גם על המשק וגם על רמת החיים של כל הישראלים, ושלממשלה יהיה קשה מאוד לפרוץ אותו.

יאיר לפיד. מחירי הדיור הם המבחן האמיתי והמרכזי צילום: מאור סוויסה

יאיר לפיד. מחירי הדיור הם המבחן האמיתי והמרכזי צילום: מאור סוויסה

איום על חסכונות הפנסיה

הסיכון של מחירי הדיור לא עוצר פה. הוא חודר עמוק עמוק למה שקורה בשתי טריטוריות שמרבית הישראלים לא ממש מבינים מה הולך בהן, וגם אין להם זמן לעצור את טרדות היומיום ולהתחיל להבין - שוק ההון ובחסכונות לפנסיה. אז הנה זה, בתמצית: בנק ישראל חושש שמא המחירים שבהם האנשים שמנהלים לנו את הפנסיה קונים אג"ח של החברות העסקיות במשק (אג"ח קונצרניות) הם גבוהים מדי. כלומר, שהם מלווים את הכסף שלנו בריביות שלא משקפות נכון את הסיכון שגלום בהלוואות שכאלה. למעשה, לפי בנק ישראל, מבחינת מחירי האג"ח הקונצרניות לבדם, חזרנו לאותה רמה שהיתה בשוק ההון ברבעון השני של 2008, כלומר רגע לפני שהעולם קרס ואיתו גם בועת האג"ח הקונצרניות. במילים אחרות, יש כאן איום של ממש על החסכונות של הישראלים לפנסיה. האיום הזה עלול להתממש כפי שהתממש ב־2008. הפנסיה של הישראלים שיצאו לפנסיה זמן קצר לאחר מכן מעולם לא התאוששה מהנפילות ההן, וגם לא תתאושש.

ולמה זה קשור למחירי הדיור? משום שבנק ישראל זיהה שעיקר ההנפקות החדשות של אג"ח קונצרניות בשנה האחרונה, במחירים גבוהים ולא תמיד בביטחונות מתאימים, הן של חברות בנייה. מתחילת 2013, מהוות חברות הבנייה 40% משוק הנפקות האג"ח החדשות. והמחירים שבהם נקנו האג"ח האלה נמוכים אפילו יותר מאשר אג"ח של חברות מענפים אחרים. ומי קנה את כל האג"ח הקונצרניות האלה? בעיקר הציבור, אם דרך האנשים שמנהלים לו את כספי הפנסיה ואם דרך קרנות הנאמנות.

כל הסיפור הזה בסדר גמור כל עוד לא מתרחשת קריסה. אבל אם המשק ייקלע למיתון והתסריט שפורט למעלה יתממש, הישראלים יתקשו לעמוד בהחזר המשכנתא שלהם, קל וחומר לקנות דירות חדשות. אולי אפילו תהיה ירידה משמעותית במחירי הדיור, משום שחברות הבנייה יתקשו למכור דירות ויתקשו להחזיר את הכסף שלוו. התסריט הזה יפגע בבנקים שהלוו להן כסף, ובחוסכים לפנסיה שהלוו להן כסף, ובסופו של דבר עלול להביא את המשק כולו לידי קיפאון (במתן הלוואות חדשות להנעת המשק ובפעילות היצרנית), ואף למיתון.

הנה כך משבר מחירי הדיור מאיים גם על ישראלים עצמם וגם על המשק כולו. למרבה המזל, הוא מאיים גם על העתיד הפוליטי של נבחרי הציבור, ובעיקר על זה של שר האוצר יאיר לפיד שיודע שמחירי הדיור הם המבחן האמיתי והמרכזי שלו. אם הוא יצליח להוריד את קצב עלייתם הוא יזכה בהון פוליטי ויקטין את הסיכון הפיננסי למשק הישראלי ולציבור הישראלי. ואם הוא לא יצליח, כולנו עלולים לטבוע יחד.

בנק ישראל מוטרד מהתחרות הגוברת לאשראי הבנקאי - העלייה בהיקף ההלוואות הישירות שמעניקים הגופים המוסדיים למגזר העסקי, הן דרך תיק הנוסטרו והן דרך כספי העמיתים.

"ההלוואות הישירות מהמוסדיים מוסיפות להתרחב במהירות, וב־2013 וברבעון ראשון של 2014 הן היו ערוץ המימון המרכזי שהוסיף להתרחב, על רקע ירידה בנטילת אשראי ממקורות המימון האחרים", צויין בדו"ח של הבנק.

מבדיקת טיב ההלוואות הללו עולה כי "רובן ניתנות ללווים גדולים, הן בעלות דירוג גבוה ומגובות בביטחונות". אלא שבבנק ישראל מזהירים כי נוכח הגידול המהיר בהלוואות אלה, "יש להמשיך ולהגביר את הפיקוח עליהן ואת הסדרתן, כמו גם את רמת השקיפות בהן".

החיסרון של הגוף המוסדי: עלול ללמוד באיחור על הרעה במצבו של לווה

דו"ח בנק ישראל מציין כי "בניגוד לבנקים - המספקים ללווה קשת רחבה של שירותים, נמצאים עמו בקשר שוטף ולפיכך מחזיקים במידע רב ועדכני על מצבו הפיננסי - הגוף המוסדי בדרך כלל פועל עם הלווה רק בערוץ ההלוואות". לכן, מסבירים בבנק, "הגוף המוסדי עלול ללמוד באיחור על הרעה במצבו של הלווה".

בבנק מתייחסים גם לסיטואציות שבהן הגופים המוסדיים רוכשים הלוואות שהעמידו בנקים. "הדבר עלול ליצור לגוף המוסדי סיכוניים חבויים, משום שבין הבנקים והגופים המוסדיים קיימת אי־סימטריה מבחינת המידע על טיב ההלוואות והלווים, ומשום שהמכירה עלולה לפגוע בתמריץ של הבנקים לעקוב אחר ההלוואות כיאות", נכתב בדו"ח.

לפני כחצי שנה פורסם הדו"ח הסופי של מסקנות הוועדה בראשות ד"ר אמנון גולדשמידט. זו נועדה להסדיר את שוק ההלוואות הפרטיות שמעניקים מוסדיים, ובכלל זה לקבוע כי הבנק שמגלגל הלוואה לגוף מוסדי יידרש לשמור לעצמו חלק מהסיכון שלה.

בבנק קוראים ליישום מהיר של מסקנות הוועדה, שהקים הממונה על שוק ההון, ביטוח וחיסכון באוצר, עודד שריג, נוכח "חוסר השקיפות והדיסקרטיות היחסיים בערוץ הנדון".

תעודות הסל צמחו מהר מדי: התממשות הסיכון תגרור נפילות

הסיכונים הטמונים בשוק תעודות הסל, הצומח בממדים אדירים, מדירים שינה מעיניהם של בכירי בנק ישראל. אלה מבקשים לזרז חקיקה שמובילה רשות ני"ע להחיל עליו משטר של פיקוח.

בבנק ישראל מסבירים כי שוק זה התפתח בשנים האחרונות בקצב מואץ, ומספר תעודות הסל עלה מ־17 בסוף 2004 ל־530 בסוף 2013. השווי זינק מ־1.4 מיליארד שקל (0.09% מתיק נכסי הציבור) ל־113 מיליארד שקל (4% מהתיק) ב־2013. בישראל יש 6.52 תעודות סל ל־100 אלף נפש — יותר מבמרבית השווקים בעולם.

תעודת סל מתחייבת להשיג למשקיע את תשואת המדד שאחריו היא עוקבת, בניכוי דמי ניהול. היא מתאימה למי שמעריך כי קשה להכות לאורך זמן את ביצועי השוק. בנק ישראל מוטרד מהחשיפה של המחזיקים בתעודות סל לסיכון אשראי, מכוח ההתחייבות של התעודה לספק את תשואת המדד המדויקת. כך, למשל, אם מנפיק התעודה לא הספיק "להתכסות" אחר הניירות של המדד (לרכוש את המניות של המדד בתמחור ברגע הקנייה או לקנות עליו חוזה), הוא חשוף לאפשרות שיצטרך להשלים מכיסו את הפער בעלות ההתכסות.

יתרה מכך, מנפיקי תעודות הסל מפקידים את הכספים המתקבלים בפיקדונות בבנקים, בעיקר כשהם מתכסים דרך רכישת חוזים עתידיים במקום דרך רכישת ניירות הערך של המדד. לפיכך הם חשופים גם לאיתנות הפיננסית של הבנקים הללו ולסיכון חדלות פירעון שלהם.

בבנק ישראל מתריעים כי התממשות הסיכונים למנפיק התעודה עלולה להוביל לאי־יכולתו לעמוד בהתחייבויותיו כלפי המחזיקים בה. לטענת הבנק, המשקיעים עלולים לאבד אמון במכשיר ולהעמיד לפדיון תעודות רבות בתוך זמן קצר; יציבות בתי ההשקעות המנהלים תעודות סל עשויה להיפגע; ואם מנפיקי התעודות יממשו ניירות ערך רבים שרכשו כדי לעקוב אחר המדד, השוק כולו יושפע.

בנק ישראל סבור שהריכוזיות בשוק זה גבוהה ועלולה להגדיל את ההשפעה השלילית אם יתממשו סיכונים אלה.מבחינת מדדים ענפיים בולט היחס של התעודות העוקבות אחר מדד הבנקים. בשנים האחרונות עלה יחס זה מ־6% ב־2009 ל־12% ב־2013. אם יתממש סיכון האשראי למחזיק בתעודה שעוקבת אחריו, ייתכן כי כלל התעודות הדומות יועמדו לפדיון תוך מימוש מניות הבנקים, שיצנחו.

יחס מחזור מסחר גבוה משקף מצב שבו המנהלים של תעודות הסל הם השחקנים המרכזיים בשוק שנכסי המעקב נסחרים בו. הוא גורר חשש שאם כל המנהלים יעמידו את נכסי המעקב למימוש מהיר, לא יהיה די ביקוש מצד השחקנים הנותרים ויירשמו ירידות שערים חדות. יחס מחזור המסחר של התעודות העוקבות אחר מדדי מניות בישראל עומד על 26% — גבוה מאוד בהשוואה בינלאומית. יחס מחזור המסחר של תעודות העוקבות אחר מדד ת"א־25 הוא 17%, ושל העוקבות אחר מדד הבנקים הוא 15% — גבוה במידה ניכרת לעומת מדדים ענפיים אחרים.

ביולי 2012 יזמה רשות ני"ע הצעת חקיקה להעביר את פעילות תעודות הסל למשטר פיקוח ולייצר תשתית חוקית לפעילות קרנות סל. קרנות אלה שכיחות בארה"ב ובאירופה, ומציעות מעקב אחר מדדים אך ללא התחייבות לתשואת המדד. בבנק ישראל תומכים בחקיקה, שאמורה להפחית את הסיכונים בתעודות הסל ולייצר תעשיית קרנות סל.

חברות הביטוח משקיעות 43% מתיק הנוסטרו בנכסי סיכון

דו"ח בנק ישראל מזהיר מפני הגברת הסיכונים בתיק הנוסטרו של חברות הביטוח. חברות הביטוח נדרשות להחזיק הון עצמי גבוה כנגד התחייבויותיהן לחוסכים ולמבוטחים. ההון הזה (נוסטרו) לא צובר ריבית בפיקדון בבנק, אלא מושקע בשוק ההון.

באחרונה חשף "כלכליסט" כי על רקע סביבת הריבית האפסית השוררת זה תקופה ארוכה בשוקי ההון, הגדילו חברות הביטוח את חשיפתן לנכסי סיכון בתיק הנוסטרו שלהן. כעת חושף דו"ח בנק ישראל מידע נוסף על התיק, שבו מנהלות חברות הביטוח עשרות מיליארדי שקלים.

מצד אחד מדגיש בנק ישראל כי חברות הביטוח הציגו בשנת 2013 רווחיות גבוהה ושיפור ביחסי ההון, כתוצאה מהעליות בשווקים הפיננסיים בארץ ובחו"ל. בסוף 2013 היה ההון העצמי של חברות הביטוח גבוה ב־30% מההון המינימלי שדורש המפקח על הביטוח. מצד שני, מצוין בדו"ח כי "ניכרת עלייה מתונה בחלק שנכסי הסיכון של חברות הביטוח מהווים מהנוסטרו".

בבנק ישראל מסבירים כי ירידות חדות בשוק עלולות לשחוק את עודפי ההון שחברות הביטוח מעמידות כבטוחה להתחייבויות. חמש חברות הביטוח הגדולות הציגו רווחיות גבוהה ב־2013, כשרשמו רווח מצרפי של 4.1 מיליארד שקל לעומת 3 מיליארד שקל ב־2012. בבנק ישראל מסבירים כי לכך תרמו הרווחים מהשקעות, שמקורם בעליות הנאות בשווקים.

מרבית ההשקעות בתיק הנוסטרו של חברות הביטוח הן סולידיות, ומחציתו מושקעת באג"ח ממשלתיות.

עם זאת, קובעים בבנק כי "שיעור נכסי הסיכון בתיק הנוסטרו הגיע ל־43% (כל הנכסים למעט אג"ח ממשלתיות, פיקדונות ומזומן) — רמה גבוהה מבחינה היסטורית. העלייה המתונה בנתון זה ב־2013 (מ־42% ל־43%) נבעה בעיקר מעלייה בשיעור ההשקעה במניות (מ־4.2% בסוף 2012 ל־5.5% בסוף 2013)".

כספי העמיתים חשופים בהיקף של 25%–30% למניות. הסולידיות היחסית של תיק הנוסטרו לעומת תיק העמיתים נובעת מהצורך לשמור על עודפי הון גבוהים, שדורש הרגולטור כדי שחברת הביטוח תוכל לשרת את התחייבויותיה.

חברות הביטוח ממשיכות להשקיע את הונן העצמי בעיקר בישראל. נכון לסוף 2013, הן הפנו רק 7.3% מההשקעות של תיק הנוסטרו לחו"ל לעומת 27.7% מכספי העמיתים. דווקא בתקופה הנוכחית של משבר גיאו־פוליטי, פיזור החשיפה לחו"ל מקבל משנה תוקף. למרות העלייה בנכסי הסיכון בתיק הנוסטרו של חברות הביטוח, מבהיר הדו"ח כי היקף חשיפתן למניות דומה לזה של מקבילות באירופה.

חברות הביטוח פונות לנדל"ן מניב

הדו"ח מתייחס גם להשקעות בנכסים אלטרנטיביים. מ־2009 ועד 2013 הגדילו חברות הביטוח את נתח ההשקעות הישירות בנדל"ן מניב בתיק הנוסטרו שלהן מ־2.2% ל־3.3%. הסיבה, לפי בנק ישראל, היא שאלה מהוות עוגן תשואה, עם הכנסות קבועות משכר דירה. החשיפה לנדל"ן של חמש חברות הביטוח עלתה מ־6.1% ב־2010 ל־7.6% מנכסי הנוסטרו ב־2013.

השקעה חלופית נוספת היא הלוואות. נכון לסוף 2013, 7.4% מתיק הנוסטרו הושקעו בהלוואות, עלייה של 14% לעומת 2012. מצד אחד האפיק מסייע לפזר סיכונים ולהפחית תלות בשוק ההון, ומצד שני מציין הבנק כי האפיקים הללו פחות נזילים מאג"ח ומניות.

החשיפה הרחבה לנדל"ן מאיימת על יציבות הבנקים

"סיכון ישיר ליציבות המערכת הבנקאית" — כך מתייחס בנק ישראל להתנפחות המשכנתאות ולחשיפה הנרחבת לענף הנדל"ן. אלה עברו כחוט השני בדו"ח היציבות הפיננסית שפרסם הבנק אתמול.

בנק ישראל חושש מהחשיפה של הבנקים לענף הנדל"ן. הסיבה: כמעט שליש מכלל ההלוואות שמעניקים הבנקים הוא לטובת רכישת דירות. זאת לעומת שנת 2008, אז עמדה החשיפה של הבנקים למשכנתאות על 20%. מלבד המשכנתאות, הבנקים חשופים גם לשוק הבינוי והנדל"ן (אשראי לקבלנים ולפרויקטים שונים), כך שבסך הכל חשיפת הבנקים לענף הנדל"ן כולו מהווה יחד כ־43% מתיק האשראי שלהם.

צד הבנקים: המשכנתאות — סיכון ישיר על היציבות

החשש המרכזי במערכת הבנקאית הוא מזעזוע מקומי או חיצוני, שיוביל לעליית ריביות חדה או למיתון ולפגיעה בהכנסות הלווים. התממשות של סיכון כזה תשפיע על המערכת הפיננסית בעיקר דרך הבנקים.

לדברי בנק ישראל, העובדה שהמשכנתאות מהוות מרכיב מרכזי במאזני הבנקים גורמת לכך שהן מהוות סיכון ישיר ליציבות הבנקים.

צד הלווים: מה יקרה כשהריבית תעלה?

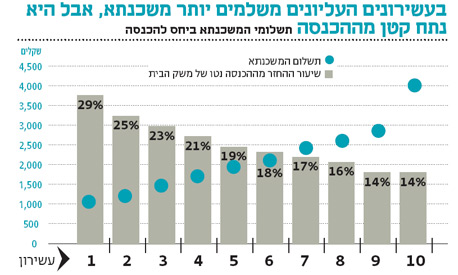

הצד השני של בעיית המשכנתאות היא כמובן הלווים. מהנתונים עולה כי בעוד נטל המשכנתא של העשירון התחתון הוא 29% מההכנסה למשק בית, בעשירון העליון הוא עומד על 14%. המשמעות של 29% מההכנסה בעשירון התחתון היא תשלום של כ־1,000 שקל בחודש לטובת המשכנתא, בעוד העשירון העליון פורע כ־4,000 שקל. הבדלים אלו משקפים פערים ריאליים של 720% בהכנסות משקי הבית בעשירוני הקצה.

בנק ישראל מתריע כי דווקא שלושת העשירונים התחתונים, שבהם יחס החזר משכנתא מההכנסה גבוה, חשופים ביותר לסיכוני מיתון ואבטלה. לפיכך הם עשויים להתקשות לעמוד בפירעונות בעתיד.

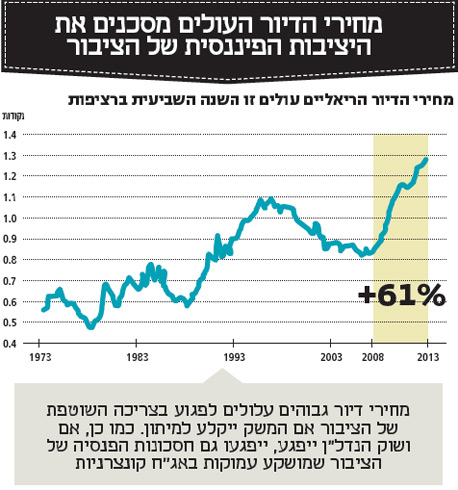

מתחילת 2008 עלו מחירי הדירות ב־61% במונחים ריאליים — פי שלושה מהעלייה הריאלית במחירי שכר הדירה ויותר מהגידול בהכנסות משקי הבית. בבנק ישראל מציינים כי אחת הסיבות לעליית המחירים היא התחלות בנייה מעטות. בבנק מוסיפים סיבה שנייה: "ירידה חדה בריבית הריאלית הגדילה את היקף הביקוש לדירות הן לצורכי מגורים והן לצורכי השקעה".

המשכנתאות חושפות את משקי הבית בישראל באופן ישיר לריבית בנק ישראל. סביבת הריבית הנמוכה מעודדת את משקי הבית ליטול משכנתאות, שכן היא הופכת את החוב לזול יותר. בבנק ישראל יודעים שהריבית הנמוכה אינה עניין קבוע, ומודאגים באשר ליכולת של משקי הבית להחזיר את המשכנתאות אם זו תעלה.

בדו"ח בדק בנק ישראל תרחיש שבו הריבית תעלה ב־2.5% ותגיע ל־3.25%, סביבת ריבית שהיתה נהוגה בסוף 2011. במקרה כזה, החזרי הריבית על המשכנתאות הלא צמודות בריבית משתנה יעלו בכ־2 מיליארד שקל בשנה.

העלייה בהחזרים מתמקדת במשקי בית שנטלו משכנתאות בריבית משתנה ולכן חשופים לשינויים אלה. ניקח את המשכנתא הממוצעת — 600 אלף שקל. עליית ריבית של 2.5% תוביל לעלייה של כ־5,000 שקל לשנה בהחזרי הריבית על החלק הצמוד לריבית הפריים אם הוא בגובה 35% מהמשכנתא, או של כ־11 אלף שקל אם הוא עומד על 75%.

עלייה חודשית של 450 שקל בהחזרים, משמעותה שחיקה של כ־5% מהשכר הממוצע במשק או של 7% מהשכר החציוני. "נתונים אלו ממחישים את הרגישות הגבוהה של המשכנתאות הצמודות לפריים. בהתחשב בכך ששיעור ההחזר הממוצע על משכנתאות חדשות עומד על כ־27% מההכנסה נטו, זוהי עלייה משמעותית", נכתב בדו"ח.

בימים שלפני המשבר הפיננסי של 2008, הריביות במשק נעו סביב 5%. המשכנתא הממוצעת היא ל־20 שנה, ולפיכך תרחיש שבו הריבית עולה ל־3%, שבדק הבנק, אינו תלוש מהמציאות ואף קיימת סבירות גבוהה להתרחשותו.

עוד עולה מהדו"ח של בנק ישראל כי מאז משבר 2008 צמח החוב של משקי הבית בישראל ב־55%. נכון לסוף הרבעון הראשון של השנה הוא הגיע ל־412 מיליארד שקל.

עיקר הגידול ביתרת החוב נבע מהזינוק בהיקף המשכנתאות, המהוות נכון לסוף 2013 כ־70% מיתרת החוב של משקי הבית. בהקשר זה מציין בנק ישראל כי מחירי הדירות זינקו מאז 2008 ביותר מ־60%, עלייה שכמובן השפיעה על היקפי המשכנתאות שהציבור נוטל.

92% מהמשכנתאות שנוטל הציבור מקורן בבנקים, ולפיכך מציין בנק ישראל כי "התפתחות זו חושפת את הבנקים המלווים לסיכון מכיוונו של מגזר משקי הבית. ישנו סיכון שתחול תפנית חדה ומחירי הדיור יתחילו לרדת, בפרט אם התפנית תלווה בעליית ריבית או במיתון ופגיעה בהכנסות הלווים".