ניתוחאירופה בדרך למיתון - וזה ישפיע גם עלינו

ניתוח

אירופה בדרך למיתון - וזה ישפיע גם עלינו

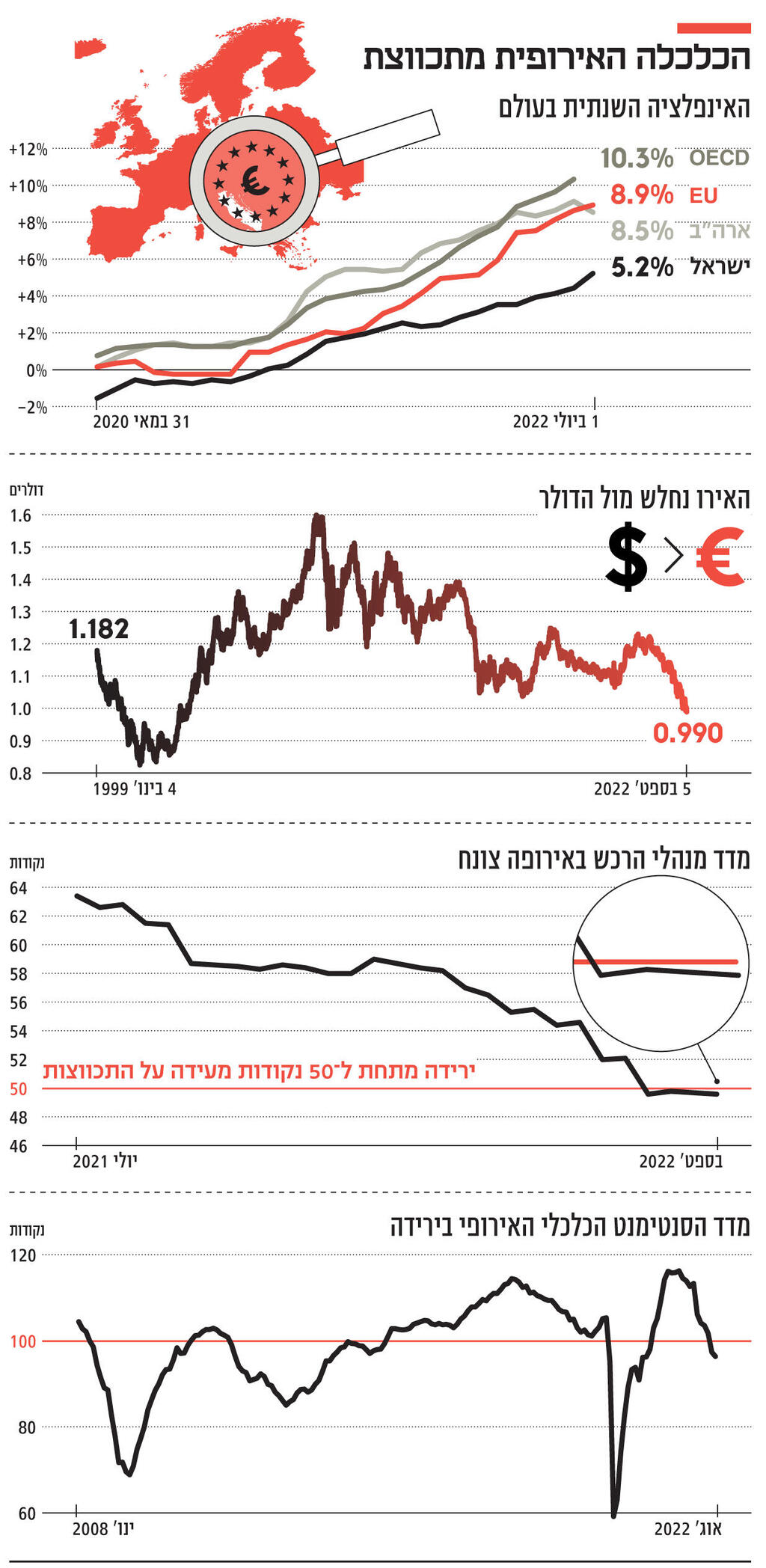

המיתון באירופה הוא כבר עובדה מוגמרת: היורו בשפל, האינפלציה גואה, מחירי הגז נוסקים והצרכנים מהדקים את החגורה. הידרדרותה של כלכלת אירופה עלולה להפוך לסיכון של ממש עבור כלכלת ישראל, שמייצאת לאירופה בהיקף של יותר מ־30 מיליארד דולר בשנה

בסוף השבוע האחרון כמה גופים פיננסיים ועיתונים כלכליים יצאו עם מסר מטלטל לכלכלה הגלובלית: גלישתה של אירופה – הגוש הכלכלי השני בגודלו בעולם אחרי ארה"ב – למיתון היא בלתי נמנעת. כלכלת האיחוד הגיע לכ־18 טריליון דולר והיא מהווה כשישית מסך הכלכלה העולמית כאשר האיחוד האירופי נחשב לגוש הכלכלי המשמעותי ביותר בסחר הבינלאומי.

הכתובת היתה על הקיר מאז יולי כאשר התבררו הנזקים העצומים של מלחמת אוקראינה והשלכותיה. האירוע המכונן הזה גרם לכלל הארגונים הכלכליים הבינלאומיים, לרבות קרן המטבע הבינלאומית (IMF), לעדכן כלפי מטה את תחזית הצמיחה של הגוש. מה שבלט במיוחד בתחזית של ה־IMF היו המספרים המאוד נמוכים (קרובים לאפס) בהסתכלות של רבעון אחרון לעומת רבעון אחרון אשתקד (2022 לעומת 2021), שרמזו כי לקראת סוף השנה היה צפי להתמתנות חדה בפעילות. אלא שעכשיו ההערכות הן לצמיחה שלילית של ממש כאשר השאלה היא לא "האם" אלא "כמה קשה" זה יהיה.

אותם כלכלנים הגיעו לתובנה כי עכשיו נעלם "אותו גשר צר מאוד" – כך הם מכנים את האפשרות שהכלכלות ישרדו את התקופה הזו של אינפלציה גבוהה, התמתנות הפעילות והעלאות ריבית – שהיה קיים עבור הכלכלה אירופית, וש"הנפילה למים" היא כבר עובדה מוגמרת. הדבר היותר מפתיע בסיפור האירופי הוא כי יש קונצנזוס מקיר לקיר סביב השאלה מה הם הכוחות שגרמו להידרדרות לאותו מיתון באירופה.

מה ששבר את גב הגמל היה הפרסום בסוף השבוע של מדד מנהלי הרכש של גוש האירו (PMI). המדד, המחושב על ידי S&P, שב לטריטוריה השלילית, לראשונה מאז משבר הקורונה (יוני 2020), אחרי ירידה רציפה וחדה. ה־PMI מודד את רמת הפעילות של מנהלי הרכש בתעשייה. קריאה מתחת ל־50 מעידה על התכווצות. בסוף השבוע האחרון הוא ירד אל 49.8, נפילה שזכתה לחשיפה גדולה בתקשורת הכלכלית הגלובלית.

שחקנים רבים מסתכלים על המדד הזה מקרוב שכן למנהלי רכש בתעשייה יש בדרך כלל גישה מוקדמת לנתונים על ביצועי החברה שלהם, מה שיכול להוות אינדיקטור צופה פני עתיד לביצועים הכלכליים הכלליים יותר.

בעשור האחרון ה־PMI האירופי נפל אל מתחת ל־50 ב־3 מקרים: בתקופת הקורונה, במשבר החובות של 2013 ובמשבר הפיננסי העולמי ב־2008–2009. אלא שכפי שהסביר רובין ברוקס, הכלכלן הראשי של ה־IIF, איגוד המוסדות הפיננסיים הבינלאומי, ישנו נתון שמטריד יותר: הנפילה ביחס בין הזמנות חדשות למלאים, שהגיע לשפל שנצפה רק במשבר הקורונה ובמשבר הפיננסי הגדול (אפילו לא במשבר החובות של 2013).

"הזמנות חדשות פחות מלאי קיים – מה שמייצג את הביקושים החדשים לאותן חברות ומה שאמור להחזיק אותן פעילות – נפלו מהצוק", הסביר ברוקס ל"אקונומיסט" שהקדיש מאמר לנושא. "הירידה משקפת את היחלשות הכלכלה העולמית, ובפרט הסינית. ירידה כזו יכולה לסמן נקודת מפנה במחזור הכלכלי", סיכם ברוקס.

גם מדד הסנטימנט הכלכלי האירופי ממשיך לרדת והוא נמצא חודש שני ברציפות מתחת לקו ה־100. "הסנטימנט הולך ופוחת כאשר הצרכנים מהדקים את החגורה לקראת חורף ארוך וקר. צריכת השירותים עלולה להיכנס לקיפאון במהלך החודשים הקרובים, כאשר ענף הנדל"ן והתחבורה מראים על קשיים רציניים במיוחד", כתבו ב"אקונומיסט".

הכוח המניע מאחורי הנפילה החופשית באמון של הצרכנים וגם באמון של היצרן האירופי היא כמובן משבר האנרגיה – לרבות הגז – על רקע התלות המאוד לא בריאה שפיתחה אירופה בגז הרוסי. ברור כי גם המשך המלחמה שסופה לא נראה באופק מוסיף הרבה מאוד פסימיות ופוגע באמון האירופים משני צדי המתרס: התעשיינים מבינים כי המחסור בגז יחריף ואז הפגיעה תלך ותעמיק; הצרכנים מבינים כי הם יצטרכו להוציא יותר כסף על רכישת מוצרים ושירותי אנרגיה, דבר שיחתוך את ההכנסה הפנויה לשאר צריכת מוצרים ושירותים.

אלא שכאן מגיע הגורם השלישי שמבטיח את "הסערה המושלמת": המשך או העמקה של הצמצום המוניטרי של הבנק המרכזי האירופי (ECB). כלומר, ככל שהאינפלציה ממשיכה לטפס – והיא ממשיכה לטפס – כך יתגבר הלחץ על ה־ECB ועל נשיאת הבנק המרכזי האירופי כריסטין לאגרד שכבר נאלצה להעלות ריבית (מ־0.50%– ל־0%). ההערכות הן כי כבר במפגש הבא לאגרד וחבריה צפוים להזניק את הריבית ב־0.75% בהמשך השבוע על רקע הערכות כי באוגוסט שוב זינקה האינפלציה אל מעל 9%.

המשך עליית האינפלציה מובל כאמור על ידי זינוק במחירי האנרגיה (גז טבעי שנותן את הטון לחשמל) אך אם לא די מספיק צרות, גם הבצורת וגלי החום שפקדו את אירופה מסבכים את שרשראות האספקה. במהלך אוגוסט דווח בהרחבה כי השינוי האקלימי ייבש את נהרות אירופה בצורה כל כך קשה שחלק מנהרות היבשת אינם מאפשרים עוד מעבר של אוניות. זהו עוד אלמנט שעלול להחריף את משבר ההיצע באירופה, משבר שמחולל עוד אינפלציה. העלאת הריבית וייקור הכסף רק יוסיפו שמן למדורת הסטגפלציה (מיתון יחד עם אינפלציה) שנוצרת ביבשת.

אך ישנו שחקן נוסף – מעבר לארגונים הכלכליים והעיתונות הכלכלית – שגם הוא רומז על מיתון בטוח באירופה: השווקים הפיננסיים לרבות שוק המט"ח: אחרי 20 שנה, השווי בין היורו לדולר הופר, והדולר חזק יותר מהיורו. מגמת היחלשות היורו הוחרפה עם פלישתה של רוסיה לאוקראינה אך ממש בשבועיים האחרונים אנו עדים להיפוך וכעת היורו מתקרב ל־0.99 דולר. רובין ברוקס, שכיהן במשך עשור כאסטרטגט הראשי בתחום המטבעות בגולדמן סאקס, צייץ אתמול גרף המראה כי הפוזיציות העתידיות שלו הן "נגד" היורו, וזו מגמה שהולכת ומתחזקת.

ובכל זאת חשוב להבהיר: אי אפשר להסביר את כל חולשת היורו בתנועות הפיננסיות. גם לתנועות הריאליות יש השפעה. בעקבות הזינוק במחירי האנרגיה, נמחק העודף המסחרי ממנו נהנית אירופה כנגד שאר העולם. האיחוד האירופי גלש לגירעון מסחרי והוא כבר הגיע ל־123 מיליארד יורו ברבעון השני של 2022. כלומר, היבוא גדול מהיצוא, או ליתר דיוק ערכו של היבוא גדול מערכו של היצוא, דבר שהוביל בחודשים האחרונים לגירעון בחשבון השוטף (יותר כסף יצא מאשר נכנס), דבר שלא קרה 11 שנים, ותומך בפיחות המטבע.

הנתונים האלו צריכים להטריד גם את הישראלים, לא רק את האירופיים. לפי נתוני הלמ"ס, מחצית מהיבוא (ללא יהלומים) מגיע מאירופה (שליש מהאיחוד) וכמעט 40% מהיצוא מיועד לאירופה (מעל רבע לאיחוד), מה שהופך אותה לשותפת הסחר החשוב של ישראל מבחינת סחורות.

התמונה בענף השירותים הכל כך חשוב לכלכלת ישראל שונה אך לא בהרבה: אכן ארה"ב היא הלקוחה העיקרית, אך עדיין מדובר על כ־12 מיליארד דולר מתוכם כ־7 מיליארד דולר שירותי הייטק. אלו לא סכומים שניתן לזלזל בהם וכדאי מאוד לעקוב מקרוב אחרי הידרדרותה של כלכלת אירופה שעלולה להפוך לסיכון של ממש עבור כלכלת ישראל. החדשות הרעות באמת הן כי הגוש האירופי עלול להיות הראשון, אך לא היחיד, שייכנס באופן רשמי למיתון.