ארה"ב: בנקים שיחקו במספרים כדי להפריש פחות לקרן פיצויים

ארה"ב: בנקים שיחקו במספרים כדי להפריש פחות לקרן פיצויים

בעקבות קריסת SVB ובנקים נוספים נאלצה קרן של הממשל האמריקאי לפצות בעלי חשבונות בסכום כולל של 18.5 מיליארד דולר. לאחר שנדרשו לשלם עמלה חריגה כדי לשקם את הקרן, הבנקים ביצעו תרגילים חשבונאיים כדי להקטין את התשלומים

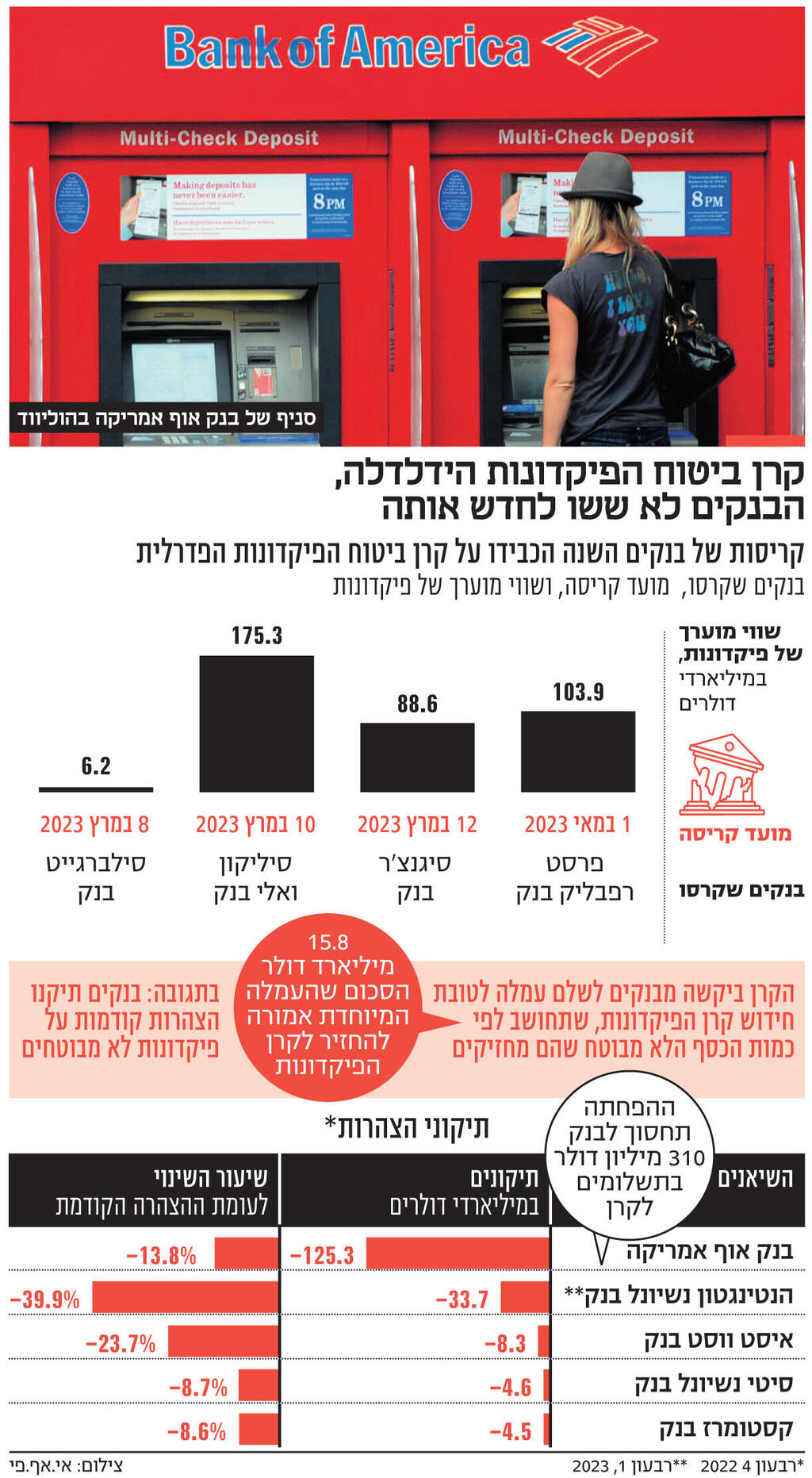

קריסתם של בנקים בארצות הברית באביב האחרון, בראשם סיליקון ואלי בנק (SVB), שאבה 18.5 מיליארד דולר מקרן ביטוח הפיקדונות הפדרלית שנועדה לפצות את בעלי החשבונות. עתה מתברר, שעשרות בנקים עיוותו את נתוני הפיקדונות שלהם כדי להפחית את העמלה שייאלצו לשלם לשיקום הקרן. לפי ניתוח של "הוול סטריט ג'ורנל", מאז קריסת SVB בחודש מרץ, 47 בנקים הפחיתו את נתוני הפיקדונות הלא מבוטחים שהגישו לתאגיד ביטוח הפיקדונות הפדרלי (FDIC) בסכום כולל של 198 מיליארד דולר לעומת נתוני 31 בדצמבר.

רוב כספי הפיצויים, 15.8 מיליארד דולר, הועברו לבעלי חשבונות לא מבוטחים. הכוונה לפיקדונות בסכום גבוה מ־250 אלף דולר שאינם זכאים לכיסוי השגרתי שמעניק הרגולטור.

בעקבות ההתנהלות הבעייתית הזו, ה־FDIC שיגר שלשום נזיפה לבנקים וקרא להם לתקן את הדו"חות "השגויים", שבהם הציגו לכאורה נתונים נמוכים באופן מעוות של הפיקדונות הלא מבוטחים. מהיקף הפיקדונות הללו צפויה להיגזר העמלה החריגה שיגבה ה־FDCI כדי לכסות על קריסת SVB, סיגנצ'ר וסילברגייט.

בימים כתיקונם ממומנת הקרן על ידי עמלות רבעוניות שמשלמים מוסדות פיננסיים ותשלומי ריבית על כספים שמושקעים באג"ח ממשלתיות. עם זאת, בחודש מרץ ובמהלך חריג החליטו משרד האוצר, הפדרל ריזרב וה־FDIC כי הקרן תגבה את כל הפיקדונות הלא מבוטחים של הבנקים הקורסים. בכך, לכאורה, ימנעו "חילוץ" ממשלתי, שנתפס באופן שלילי בציבוריות האמריקאית.

כדי להשלים את הכספים החסרים החליטו ב־FDIC על הטלת עמלה מיוחדת על בנקים שמנהלים נכסים בהיקף של מעל 5 מיליארד דולר. העמלה תחושב על בסיס היקף הפיקדונות הלא מבוטחים, כפי שדווח על ידי הבנקים ב־31 בדצמבר 2022. בתאגיד העריכו כי האופן שבו תחושב העמלה יבטיח כי כ־95% מעלויות הכישלונות של הבנקים יכוסו על ידי מוסדות עם היקף נכסים גדול מ־50 מיליארד דולר.

אלא שמאז הודעת ה־FDIC על העמלה המיוחדת התקבלו מעל 200 "הערות הציבור" בנושא, הרבה מהן על ידי הבנקים שהתלוננו על העמלה. בעוד הבנקים הבינוניים טענו כי את העמלה יש להשית רק על הבנקים הגדולים משום שהם הנהנים הישירים מהקריסות, הבנקים הגדולים טענו שכל נוסחת החישוב אינה ראויה. בהערה שהועברה ל־FDIC ב־21 ביולי על ידי מכון מדיניות הבנקים, לובי של הבנקים הגדולים בארצות הברית, נטען כי ההערכה מבוססת הגודל איננה נכונה וכי יש לבסס אותה על סיכון המודלים העסקיים של הבנק. עוד נאמר, כי הבנקים נתונים בין כה וכה לעלויות הגבוהות ביותר של הרגולציה וכי "שימשו מקור לחוזק ולחוסן" במהלך המשבר הבנקאי האחרון. בין לבין, ובמהלך הרבעון הנוכחי, מספר גבוה באופן חריג של בנקים החלו לתקן את ההצהרות לגבי היקף הפיקדונות הלא מבוטחים שלהם.

בדו"ח של S&P Global שפורסם החודש נמצא כי 55 בנקים שינו את הנתון ברבעון החולף לעומת 14 ברבעון המקביל אשתקד. S&P ציינה שרוב ההערכות מחדש הביאו להפחתת ההפקדות הלא מבוטחות.

את ההבדלים הללו זיהו גם ב־FDIC, שביקש עתה מהבנקים לתקן את הדיווחים. במכתב פתוח ציין כי חלק מהבנקים "לא מדווחים על פיקדונות משוערים לא מבוטחים בהתאם להנחיות", והזכיר כי רק פיקדונות שהתאגיד עצמו ביטח יכולים להיקרא פיקדונות מבוטחים. "קיומם של ביטחונות אינו משפיע על חלק הפיקדון המכוסה בביטוח פיקדונות פדרלי", מסר התאגיד, והוסיף כי הצגת המספרים הנמוכים נעשתה, בין היתר, "על ידי אי־הכללה של יתרות פיקדונות של חברות־בנות". לפי S&P, בנק אוף אמריקה עשה את ההפחתה הגדולה ביותר עם צמצום של 125 מיליארד דולר בהיקף הפיקדונות. כן הסיר מהדיווח חשבונות פנים־בנקאיים. תיקון זה יפחית 310 מיליון דולר מהעמלה שהיה צריך הבנק לשלם על פני שנתיים לקרן ה־FDIC, מ־2.27 מיליארד דולר לפי הנתונים שדיווח בעבר ל־1.96 מיליארד דולר לפי הנתונים החדשים. "מוקדם יותר השנה זיהינו חשבונות פנימיים או פנים־בנקאיים מסוימים שלא היו צריכים לדווח עליהם", הסביר דובר בנק אוף אמריקה ביל הולדין ל־S&P וציין שהבנק אינו מתכנן לשנות את המספר האחרון שעליו דיווח ל־FDIC.

הבנק שרשם את הירידה הגדולה ביותר הוא הנטינגטון נשיונל, שדיווח על ירידה של 39.9% בפיקדונות הלא מבוטחים. לפי הצהרה מתוקנת זו, הבנק יצטרך לשלם 114.6 מיליון דולר על פני שנתיים, בהשוואה ל־199 מיליון דולר לפני התיקון. בהודעה לעיתונות אמר הנטינגטון שהבנק תיקן את רמות ההפקדות הלא מבוטחות שלו כדי לשקף בצורה מדויקת יותר את הפקדות הלקוחות ולא לכלול יתרות מזומנים בין־חברות, "בהתאם לבנקים אחרים ולהבנתנו את ההוראות דאז של ה־FDIC".

טרם קריסתם ניהלו הבנקים - SVB, סילברגייט וסיגנצ'ר - נכסים בשווי כ־340 מיליארד דולר. שלושתם סבלו ממחלות זהות: שירות נישתי למגזר הטכנולוגיה, השקעת פיקדונות לא מבוטחים באג"ח ממשלתיות שספגו הפסדים גדולים על הנייר בעקבות עליות הריבית, ומשבר נזילות בעקבות טלטלות במגזר הטכנולוגיה, שדחק בהם למכור את האג"ח בהפסד. באפריל, באפקט דומינו, קרס גם פרסט רפבליק בנק שעליו השתלט ג'יי.פי מורגן צ'ייס. בסקירות שנעשו על ידי הרגולטורים נמצא כי לכישלון שני אבות: הנהלות הבנקים היו גרועות וכשלו בניהול סיכונים, והפדרל ריזרב לא פיקח ביעילות.