ריאיון

הכלכלנית הראשית של S&P: ״ארה"ב לא תגיע למיתון״

בת' אן בובינו מעריכה כי פלישת רוסיה לאוקראינה לא תשנה את תוכנית הבנק הפדרלי להעלות את הריבית גם אם בשיעור נמוך. “אחד הסיכונים לכלכלה הגלובלית זו מלחמת הסחר עם סין"

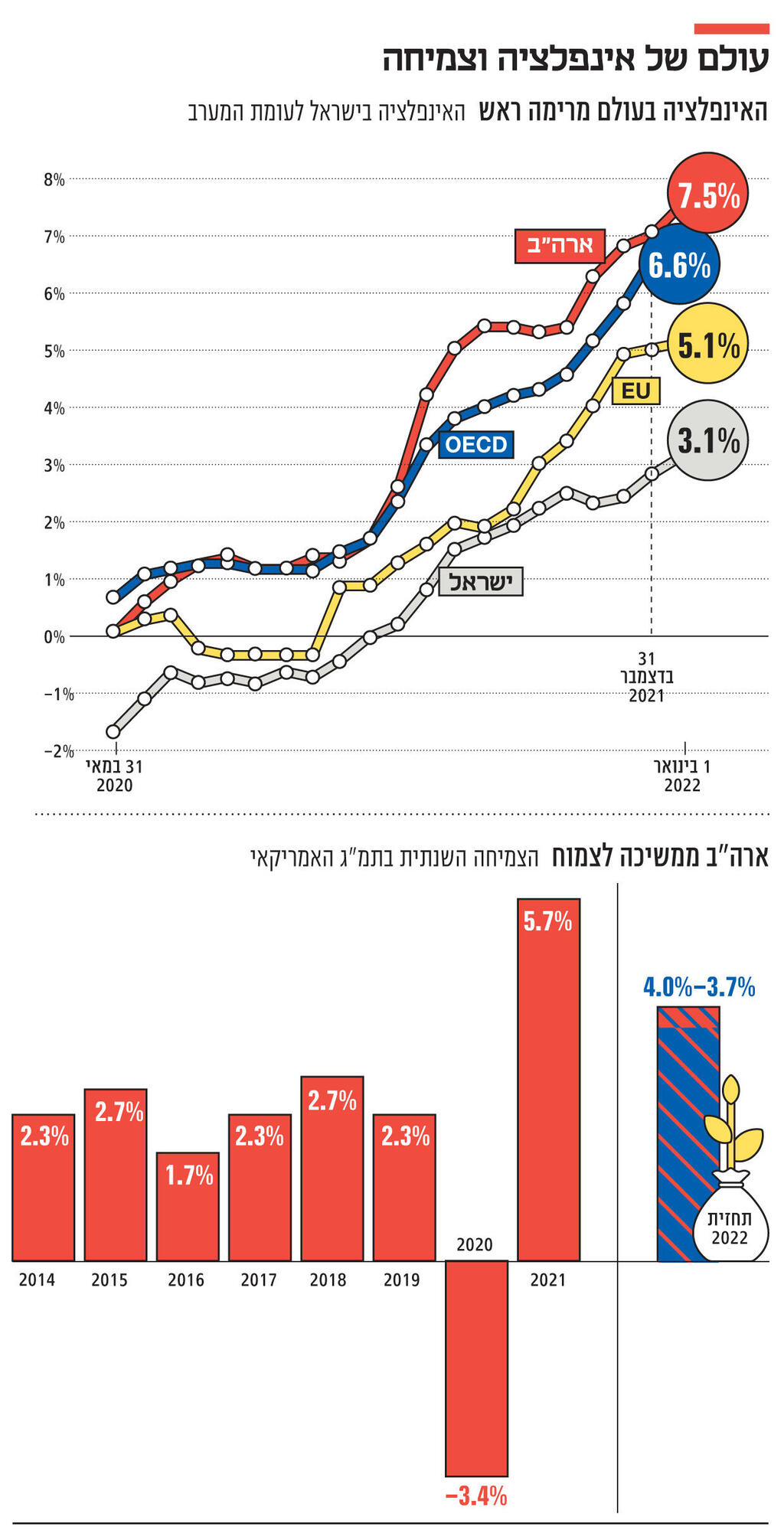

“לפי התחזיות שלנו תירשם האטה בצמיחה של הכלכלה האמריקאית. כעת הפלישה של רוסיה לאוקראינה מוסיפה סיכון נוסף לתחזיות הצמיחה שלנו ועלולה לתרום לאותה האטה צפויה”.

את התחזית המדאיגה הזאת מספקת בריאיון ל”כלכליסט” בת’ אן בובינו (Beth Ann Bovino) הכלכלנית הראשית של S&P, האחראית על בניית התחזיות והניתוחים של הכלכלה הגדולה בעולם בחברת הדירוג הגדולה בעולם. השיחה מתנהלת בקצה הגל הנוכחי של מגפת האומיקרון ולנוכח החשש הגדול בשווקים העולמיים שרועדים למשמע התותחים באוקראינה.

כלומר מנקודת מבטך המלחמה באירופה צפויה לגרום להאטה בלבד בכלכלה הגדולה בעולם?

“אכן. מדובר בהאטה ולא במיתון. שכן לפי התחזיות שלנו הסיכוי למיתון ב־12 החודשים הקרובים הוא הנמוך ביותר שנרשם ב־7 השנים אחרונות: בין 10% ל־15% בלבד. בצד השני, האינפלציה במשק האמריקאי, הן הכללית והן אינפלציית הליבה ללא אנרגיה ומזון - שתיהן ברמות שיא של 40 שנה. ולמרות שאני לא רואה את הבנק המרכזי, הפד, מוריד את הרגל מהגז, ייתכן כי ההתפתחויות של המלחמה באוקראינה יגבירו את הסיכויים כי הוא יעלה את הריבית בפגישה הבאה החודש ב־25 נקודות לעומת 50 נקודות כפי שסברנו ערב המלחמה”.

בובינו משוכנעת כי הפד יתחיל את תהליך העלאת הריבית החודש, וכי המלחמה לא תשנה את העובדה הזו. “אנו צפינו 6 העלאות ריבית השנה וכעת יתכן כי הפד יאט את מספר העלאות ל־5 או ל־4 העלאות בסופו של דבר. אבל לא מעבר לכך, וזה יהיה גם תלוי בנתונים. ההשפעה של המלחמה באוקראינה על מדיניות הפד לא תהיה דרמטית ולבטח לא תשנה את הכיוון. אנחנו נראה מדיניות מוניטארית אגרסיבית מאוד מבחינת הפד. וכמובן קיים חשש כי רוחות המלחמה יגיעו למקומות אחרים בעולם, שזה דבר שלפחות אני לא יודעת לחזות. אבל התרחיש הזה הוא בהחלט מטריד ומפחיד. החשש הגדול הוא שהמלחמה תגיע לחזיתות נוספות”.

"ההשפעה של המלחמה באוקראינה על מדיניות הפד לא תשנה את הכיוון. כמובן קיים חשש כי רוחות המלחמה יגיעו למקומות אחרים בעולם והתרחיש הזה הוא בהחלט מטריד ומפחיד"

את לא חוששת ממפולת בשווקים הפיננסיים בעקבות המלחמה? ראינו בהם ירידות חדות.

“ומייד אחרי זה גם ראינו עליות לא פחות גדולות. כמובן שמלחמה בסדר גודל כזה מגבירה מאוד את אי־הוודאות, לא רק לשווקים הפיננסיים אלא גם לשווקי האנרגיה, למחירי האנרגיה ולמחירי הקומודיטיס בכלל ולשרשראות האספקה הגלובלית. זה מגיע אפילו לרמה של שוק השבבים בו רוסיה היא שחקנית מרכזית. צריכים לקחת בחשבון שהשווקים כבר מאוד מוטרדים מהשיבושים בשרשראות האספקה וממה שמתרחש בשוק השבבים, וזאת עוד לפני המלחמה, בעקבות המגפה”.

לגבי תיקונים בשווקים הפיננסיים סבורה בובינו שהם יהיו תלויים ספציפית בכלכלה המקומית. “במקרה של ארה”ב כאמור, המאזנים נראים טוב מאוד. הן של משקי הבית והן של החברות. שני המגזרים האלו יושבים על ערימה ענקית של מזומנים. ההסתכלות צריכה להיות על כל מדינה בנפרד”.

אז הצרכן האמריקאי לא צריך להיות מוטרד?

“לא ממש. כמובן שכלכלת ארה”ב תושפע מהמלחמה הזו אבל השפעתה לא תהיה דרמטית, אפילו לא משמעותית. הסיבה העיקרית היא כי רוב הפעילות הכלכלית האמריקאית היא מקומית: 85% מהתמ”ג הוא פנימי. בנוסף, הקשר הכלכלי בין הכלכלה האמריקאית לבין הכלכלה הרוסית והאוקראינית הוא זעיר - פחות מ־1%. חשוב גם לזכור כי המספרים המאקרו־כלכליים של הכלכלה האמריקאית נראים מעולה והמאזנים - הן של משקי הבית והן של המגזר העסקי במצב מצוין. כלומר, גם אם תהיה השפעה לרעה, יש לכלכלה האמריקאית נכון להיום כריות ביטחון לספוג את הזעזועים”.

אבל המצב יכול להידרדר במהירות למשבר אנרגיה ומשם למשבר אינפלציה עולמי.

“אסור לשכוח כי ארה”ב היא אחת מבין חמש מיצרניות האנרגיה הגדולות בעולם ואין לנו יבוא אנרגיה מרוסיה. ברור שלעומת ארה”ב, כלכלת אירופה כן תאותגר מהבחינה הזו, אבל זה לא המצב של ארה”ב”.

”האינפלציה הפכה עקשנית יותר”

S&P (סטנדרד אנד פורס) פועלת כחברת שירותים כלכליים. מוצריה ושירותיה כוללים דירוג אשראי - נחשבת לחברת הדירוג הגדולה בעולם, הערכת אמינות, מדדי S&P למעקב אחרי מניות, פתרונות ניהול סיכונים, ושירותי מידע. בובינו הגיעה ל־S&P בשנת 2004, לאחר ששימשה בתפקידי מחקר שונים במשך כעשור בסאנגארד, יוביאס ווארבורג ובפדרל ריזרב (הפד) - הבנק המרכזי של ארה”ב. ב־2013 הכתיר אותה הוול סטריט ג’ורנל כ”חזאית המדויקת ביותר”, והשנייה הכי מדויקת ב־2018. נסיונה ומעמדה הפכו אותה לאחת הנשים החזקות בוול סטריט.

איך את מתייחסת לאינפלציה בארה”ב? נראה שהיא יצאה מכלל שליטה. כיצד הפד נתן לזה לקרות, האם אנשיו טעו?

“אכן, הפד פספס את המומנטום. כמי שעוקבת באופן הדוק אחרי הפד אני מזהה שתי התפתחויות שגרמו לכך. מצד אחד סברו שם כי האינפלציה היא זמנית ברובה וקשורה בעיקר לאפקט הפתיחה המחודשת של הכלכלה אחרי המגפה. אותם גורמים זמניים - לרבות השיבושים בשרשראות האספקה - התארכו הרבה מעבר למצופה ואף החמירו במהלך 2021, עד כדי כך שהם חדרו והזינו את הציפיות לאינפלציה, לרבות הציפיות בטווח הארוך”.

הנקודה השנייה והלא פחות חשובה לדברי בובינו היא כאשר נשיאי הפד שינו את הגישה והמתודולוגיה בהסתכלות על האבטלה בארה”ב מ”כללית” ל”סקטוריאלית”. “ממספר יחיד זה הפך ללוח מחוונים רחב הרבה יותר, לרבות הסתכלות על האבטלה של שחורים לעומת לבנים. כאשר בפד הרחיבו את המספר הבודד לכמה מספרים ופרמטרים הם גילו כי האבטלה בקרב הלבנים היתה מתחת ל־4% לעומת זו של השחורים שהיתה מעל 8%. הם ניסו לצמצם את הפער וזה שם אותם בפלונטר לא פשוט. כי הפער הזה באבטלה מיתן את התגובות והפעולות שלהם במלחמתם באינפלציה”.

עד כמה האינפלציה הזו היא זמנית לדעתך?

“אם הפד הסיר את המילה זמנית או חולפת, מי אני שאתנגד”, היא אומרת וצוחקת. “ברור כי האינפלציה הפכה להיות עקשנית יותר. רואים את זה כאשר מתחילים לראות את הסימנים בציפיות לאינפלציה ארוכת טווח. זה היה הרגע שהפד היה צריך להוציא את כל התחמושת הכבדה, וזו גם הסיבה מדוע אנו חושבים כי הפד יהיה נחוש להילחם באינפלציה וינקוט במדינות מאוד אגרסיבית נגדה ללא קשר למלחמה באירופה”.

כעת מדברים גם על הבעיה הגדולה מאחורי האינפלציה, על החוב הגלובלי ובעיקר החוב הקונצרני.

“הניתוח כאן חייב להיעשות לפי מדינות. וגם כדאי להסתכל עד כמה החוב הזה נקוב במטבע מקומי ועד כמה הוא במטבע חוץ. לגבי ארה”ב, אני שוב חוזרת על העובדה שהמגזר העסקי האמריקאי יושב על הר של מזומנים. לכן זו סוגיה שמטרידה פחות בטווח הקצר. בתחום זה הסיכון הוא נמוך גם במונחים היסטוריים. השאלה הגדולה היא מה יקרה בטווח הבינוני־ארוך. מה יקרה כאשר המזומנים האלו ילכו בעיקר לתשלום חוב במקום לדיבידנדים, למשל”.

ובכל זאת האם הריבית העולה לא תגרום לשינויים בהקצאת הנכסים?

“בכל תקופה שיש העלאות ריבית רואים שינויים בתיקי ההשקעות. נקרא לזה כיול במחדש. זה תהליך טבעי. אבל, אסור לשכוח כי אנו מדברים על העלאות ריבית מרמה של 0% לרמה של 2%, שזה עדיין חצי משיעור הריבית ההיסטורית של הפד. זאת אומרת שגם אחרי העלאות הריבית, במונחים היסטוריים, המדיניות המוניטארית נותרת מרחיבה והתנאים הפיננסיים מאוד נוחים”.

"בסביבה של ריבית עולה חברות מתחום ההייטק יאותגרו. המשקיעים יקחו בחשבון שהרווחים חייבים להיות גבוהים מהריביות ולכן צפוי שינוי בהתנהלות שלהם"

בובינו מבקשת להדגיש את ההשפעה שתהיה למדיניות הזו על עולם ההייטק. “בסביבה של ריבית עולה, חברות צמיחה כגון חברות הייטק, יאותגרו. כי כעת המשקיעים צריכים לקחת בחשבון שהרווחים הצפויים חייבים להיות גבוהים מהריביות בשוק. השיקול הזה יגרום להערכה מחדש של אותן חברות בעיני המשקיעים. לכן צפוי שינוי בהתנהלות המשקיעים בסביבה של אינפלציה עולה וריביות עולות”.

אבל נראה שהתנאים דווקא יותר נוקשים כי יש אינפלציה גבוהה יותר והמדיניות המוניטארית מצטמצמת. בנוסף, אחרי הצעדים האגרסיביים של נשיא ארה”ב ג’ו ביידן גם יש הרבה פחות תחמושת פיסקלית.

מדיניות התמריצים שהיתה בזמנו, וכללה גם שליחת צ’קים לבתי האזרחים - היא נחלת העבר, ושימשה כלי ב־2020 ותחילת 2021 כדי להתמודד עם המגפה. אז החוב של אותה תקופה נשאר ואכן ישנם כמה שתוהים האם המדיניות הזו היא הסיבה או המניע המרכזי להתפרצות האינפלציונית. אז נכון שכל כך הרבה מזומן בכיסים של האנשים גרמה לסוג של אופוריה ולזינוק חד בצריכה הפרטית. אבל אני סבורה כי משקי הבית ישבו על הר של מזומנים וחסכונות שלא יכלו לבזבז אותם בגלל המגבלות הקשות עוד לפני חלוקת הצ’קים שקיבלו בדואר. זו הסיבה המרכזית לזינוק בצריכה, ופחות הצ’קים שהממשלה חילקה. הזינוק הזה בפתיחה המחודשת היה מתרחש בין כה וכה. אז ייתכן כי הצ’קים האלו הגבירו במקצת את הקצב. בהסתכלות קדימה השאלה כעת היא מה עושים עם התוכנית הגדולה לתשתיות לאומיות של ביידן. חלק כבר עבר אבל חלק עוד לא, והכל מאוד תלוי בבחירות הביניים שצפויות בנובמבר הקרוב. זה הופך את הכל לאתגר גדול, קל וחומר כעת, כאשר תשומת הלב מופנת למלחמה באוקראינה”.

”הדולר ימשיך לתפקד כמטבע העולמי”

הטון של התחזיות שמנסחת בובינו נשמע מאוד אופטימי. לשאלה אילו סיכונים נוספים היא רואה לכלכלה הגלובלית בכלל ולכלכלה האמריקאית בפרט לשנה הנוכחית, היא משיבה מייד: “מלחמת הסחר בין ארה”ב לסין שנמשכת. מחסומי הסחר נותרו על כנם בקרב שתי המדינות ואני לא רואה אותם הולכים לשום מקום בקרוב. אז נכון שיש לזה כעת מעט השפעה על הפעילות הכלכלית של ארה”ב - אבל זה שם. התרחיש של הטלת מחסומי סחר שאינם מכסים (NTF) מגדיל את הסיכון לצמיחה בכלכלה האמריקאית. גם כאן החשש שמלחמות הסחר יתרחבו למקומות נוספים, אבל זה כבר נראה לי פחות סביר”.

"מלחמת הסחר בין ארה"ב לסין נמשכת ומחסומי הסחר בין שתי המדינות קיימים. יש לזה כעת מעט השפעה על הפעילות הכלכלית אבל המציאות הזו מגדילה את הסיכון לצמיחה בכלכלה האמריקאית"

מחירי הדיור לא מטרידים אותך?

“מחירי הדיור אכן נמצאים ברמה גבוהה להפליא ולכן זה סיכון. עם זאת, תרחיש ‘בועת הנדל”ן’ או התפוצצות של בועה נראה לי לא סביר. זאת משום שיש מחסור בהיצע לעומת 2007-2008, אז היה עודף היצע על ביקוש”.

מה יהיה לדעתך מעמדה של ארה”ב ומעמדו של הדולר במערכת הכלכלית הבינלאומית אחרי המלחמה הזו?

“את השאלה הזאת שמעתי לפני 20 שנה, לפני 15 שנה וגם לפני 5 שנים, וכעת היא חוזרת. האמת היא שלא בדקתי מה עשה הדולר בימים האחרונים אבל אני יכולה לנחש כי בעקבות המלחמה כולם קונים דולרים וכולם קונים נכסים פיננסיים דולריים, דבר שרק מחזק את הדולר. ואם זה המצב, ואני די בטוחה שזה אכן המצב, אז הדולר ימשיך לתפקד כמטבע העולמי העיקרי והנכסים הדולרים ימשיכו לתפקד כנכסים הפיננסיים הנבחרים לעיתות משבר. אני לא רואה כרגע איך ומדוע המעמד הזה ישתנה בעתיד”.

בת' אן בובינו (Beth Ann Bovino)

- תפקיד: כלכלנית ראשית לארה"ב ומנהלת S&P Global Ratings Services

- ותק: נמצאת ב־S&P מאז 2004. לפני כן שימשה בתפקידי מחקר במשך כעשור בסאנגארד, יוביאס ווארבורג ובפדרל ריזרב

- השכלה: תואר BA בכלכלה מאוניברסיטת פנסילבניה, MA מאוניברסיטת ייל בכלכלה בינלאומית, ודוקטורט בכלכלה מאוניברסיטת קולומביה

- עוד משהו: ב־2013 הכתיר אותה הוול סטריט ג'ורנל כ"חזאית המדויקת ביותר", והשנייה הכי מדויקת ב-2018