סופטבנק בונה על החזר במזומן למסע הקניות שלה

הקונגלומרט היפני ששפך עשרות מיליארדי דולרים על השקעות שלעתים נראו גחמניות, צפוי להעשיר את קופתו בזכות סדרה של הנפקות חברות טכנולוגיה. האתגר הגדול שיבוא אחר כך: לשמור על זרימת מזומנים קבועה

מאז השיק מייסד סופטבנק מאסיושי סון ב־2017 את קרן ויז'ן בשווי 100 מיליארד דולר, עולם העסקים מתעניין בעיקר בהון שיוצא ממנה: המיליארדים שהושקעו בחברות במגוון תחומים, החל משירות הנסיעות השיתופיות גראב מסינגפור ועד ל־WeWork המשכירה חללי משרד שיתופיים.

- מייסד סופטבנק קיבל המלצה מ"אוונגליסט ביטקוין" - והפסיד 130 מיליון דולר

- עסקת ענק בפינטק: סופטבנק תשקיע מיליארד דולר בוויירקארד הגרמנית

- רגע לפני ההנפקה: השקעה חדשה של מיליארד דולר באובר

הביקורת שלפיה סון הוא משקיע אופרטוניסטי ואף גחמני, קיבלה חיזוק בשבוע שעבר לאחר שנחשף כי הוא הפסיד 130 מיליון דולר מהונו האישי בעקבות השקעה בביטקוין והזרים 900 מיליון יורו מכספי סופטבנק לוויירקארד, חברת תשלומים גרמנית שנמצאת בעיצומו של משבר חשבונאי.

מנכ"ל ומייסד סופטבנק מאסיושי סון. טוען שהמניות נסחרות ב־60% פחות ממחירן הממשי צילום: רויטרס

מנכ"ל ומייסד סופטבנק מאסיושי סון. טוען שהמניות נסחרות ב־60% פחות ממחירן הממשי צילום: רויטרס

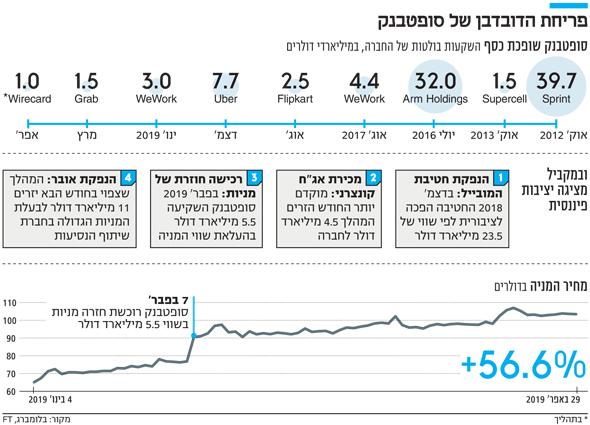

אך כעת הכסף מתחיל לזרום גם בכיוון ההפוך. סון מתחיל סוף כל סוף להפריך את התפיסה שקונגלומרט הטכנולוגיה שלו מכור לנטילת סיכונים וחובות גדולים. הנפקה ב־23.5 מיליארד דולר של חטיבת המובייל של סופטבנק, והנפקת האג"ח הקונצרניות הגדולה ביותר אי פעם ביפן למשקיעים פרטיים, מילאו את קופת החברה במזומנים. עם ההנפקה המיוחלת של אובר, שסופטבנק היא בעלת המניות הגדולה ביותר שלה, מעבר לפינה, הוא כנראה מרגיש מספיק בטוח עד שבפברואר השיק תוכנית רכישה חוזרת בשווי 5.5 מיליארד דולר של מניות קבוצת סופטבנק.

אפקט חשוקג'י דעך

סון מתלונן באופן קבוע שהמשקיעים לא מעריכים את השווי האמיתי של החברה. בפברואר, כששווי השוק שלה עמד על 9 טריליון ין (80 מיליארד דולר), הוא טען שהמניה של סופטבנק נסחרת במחיר הנמוך בקרוב ל־60% מהשווי הממשי שלה. לפי החישובים שלו, החוב נטו של החברה עמד על 3.6 טריליון ין, בעוד שווי האחזקות שלה בחברות, בהן עליבאבא, WeWork ואובר, עומד על 25 טריליון ין, כלומר שווי של 21 טריליון ין לבעלי המניות.

כעת, משקיעים נוספים מתחילים להאמין בתפיסה הזו שלו. מאז ההנפקה של חטיבת המובייל ב־19 בדצמבר, המניות של קבוצת סופטבנק עלו ב־41%, לשיא של 19 שנים.

על פי הנתונים שאספו בסוכנות בלומברג, מאז תחילת השנה ירדה העלות של ביטוח נגד חדלות פירעון (CDS) לאג"ח של סופטבנק בקרוב ל־100 נקודות בסיס, ל־170 נקודות האחוז. עלות הביטוח זינקה בחדות לאחר רציחתו של העיתונאי ג'מאל חשוקג'י באוקטובר האחרון, וזאת בשל החשש מהקשרים של החברה עם סעודיה.

ריצ'רד קיי, מנהל תיקי השקעות בחברת ניהול הנכסים הצרפתית קומג'סט שהשקיעה 50 מיליון דולר בסופטבנק, אומר כי האירועים הללו, בהם ההנפקה של חטיבת המובייל וההכנות לקראת ההנפקה של אובר, מעניקים למשקיעים ביטחון ביכולת של החברה להרוויח מהנכסים שבבעלותה.

"זו עשויה להיות ההתחלה של הערכה מחדש של המשקיעים את הפוטנציאל של סופטבנק", הוא אמר. הנפקת האג"ח בגובה 4.5 מיליארד דולר החודש למשקיעים פרטיים ביפן זכתה להתעניינות רבה, זאת אף שסוכנויות דירוג האשראי מודי'ס ו־S&P לא כוללות את סופטבנק בדירוגי ההשקעה שלהן.

לאור הקופון של 1.64% שהובטח למשקיעים, גבוה בהרבה משיעורי הריבית הקרובים לאפס במדינה, האנליסטים ציינו כי מידת הביקוש לא באמת הפתיעה. עם זאת, ההיענות בכל זאת היתה מרשימה, במיוחד לנוכח העובדה שסופטבנק כבר מכרה אג"ח בשווי יותר מ־40 מיליארד דולר למשקיעים.

למרות הנפקת האג"ח המוצלחת, החששות המתמשכים של המשקיעים התבטאו בכך שהמניה של סופטבנק נפלה ב־3.6% בסוף השבוע שעבר, על רקע דיווחים כי רשות ההגבלים העסקיים במשרד המשפטים האמריקאי מתנגדת למיזוג מתוכנן בין טי־מובייל וספרינט - ספקית המובייל האמריקאית שבבעלות סופטבנק.

לפי החישובים של סון, על אף הראלי, המניה של סופטבנק עדיין נסחרת במחיר הנמוך ב־40% מהשווי הממשי שלה. האנליסטים והמשקיעים מאמינים כי ההנפקה של אובר בתחילת מאי מהותית לצמצום הפער הזה בין השווי הממשי של המניה למחיר שבו היא נסחרת.

סופטבנק, שהשקיעה 7.7 מיליארד דולר ברכישת אחזקה בגובה 16.3% באובר באמצעות קרן ויז'ן, עשויה למצוא עצמה עם אחזקה בשווי של קרוב ל־11 מיליארד דולר, זאת אם ענקית התחבורה השיתופית אכן תשיג את השווי שלפיו היא מתכננת להנפיק - 91.5 מיליארד דולר. לפי מסמכים שהגישה החברה לרשות ני"ע האמריקאית, היא מתכננת למכור בהנפקה מניות בשווי 272 מיליון דולר, זאת בהנחה שיהיה מספיק ביקוש.

פריחת הדובדבן של סופטבנק

פריחת הדובדבן של סופטבנק

ואולם, אם סופטבנק תחליט למכור חלק נכבד מהאחזקה שלה באובר, לא ברור האם הרווחים ישמשו להשקעות גדולות נוספות בחברות טכנולוגיה, לתשלום חובות או להחזרת כסף לבעלי המניות.

"מכיוון שסופטבנק היא מסוג החברות שיכולות לבצע השקעות חדשות ואגרסיביות, אולי אפילו דרך קרן ויז'ן נוספת, אנחנו מעוניינים לראות קודם כיצד הם משתמשים בכסף", הגיב מוטוקי יאנסי, סגן נשיא סוכנות מודי'ס.

"ההשקעות של קרן ויז'ן הצליחו עד כה, אך אין שום ערובה שזה יימשך עם השקעות נוספות בחברות אינטרנט בלתי יציבות", הוסיף יאנסי. קרן ויז'ן היתה אחראית ברבעון האחרון ל־40% מהרווח התפעולי של סופטבנק, אך מדובר בעיקר ברווחים לא ממומשים שלא מצוינים במאזנים של החברה כמזומן. אם חברת שיתופי הנסיעות הסינית דידי צ'ושינג ואפליקציית הצ'ט לעסקים סלאק יונפקו לציבור בקרוב גם כן, לסופטבנק יהיה הרבה מזומן בקופה.

סכנה מכיוון הקרן

"הבעיה העיקרית שעומדת בפני סופטבנק היא כיצד תוכל להבטיח תזרים מזומנים קבוע, הרי ההשקעות שלה רק עומדות להתגבר", אמר האנליסט סאטורו קיקוצ'י מחברת SMBC ניקו סקיוריטיס. דבריו של קיקוצ'י נסמכים על העובדה שעליבאבא וספרינט לא מחלקות דיבידנדים, וחטיבת המובייל קרוב לוודאי שתניב רק מחצית מהכסף שהרוויחה בתקופה לאחר ההנפקה.

בנוסף, קרן ויז'ן של סופטבנק מאוד ממונפת, ו־40% מההון שלה הם בצורת אג"ח מועדפות שמשלמות קופון שנתי של 7%. האנליסטים מזהירים כי המבנה הזה מגדיל את הסבירות שסופטבנק עשויה לממן את תשלומי החובות של הקרן ואת הסיכון שהחברה תצטרך להשתמש בהון שלה אם הקרן תיתקל בבעיה בנזילות.

יושימיטסו גוטו, סמנכ"ל הכספים של סופטבנק, טוען כי החששות בנוגע לחובות בגובה 17 טריליון ין עם ריבית הם מוגזמים. לדבריו, החברה תמיד שומרת בצד מספיק מזומן כדי לכסות אג"ח שפירעונן בשנתיים הקרובות. עוד הוא ציין כי החוב נטו נופל ל־3.6 טריליון ין אם מוסיפים אחזקות מזומן ומפחיתים חובות של חברות־בנות כמו ספרינט וחטיבת המובייל, עבורן אין לסופטבנק חבות במקרה של חדלות פירעון.