משוגעים, רדו מהאינפלציה

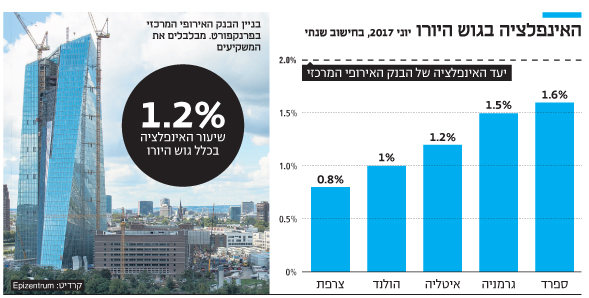

הבנק האירופי המרכזי ממשיך במדיניות המתאימה לעיתות משבר גם כשהמצב השתפר, בתקווה שזו תקרב אותו אל יעד אינפלציה של 2%. אף שאין לסגת לגמרי מהמדיניות, עליו להודיע שסכנת הדפלציה שככה ולכבות את מנועי החירום

בנקים מרכזיים ניצבים בפני בעיה: הצמיחה העולמית צוברת תאוצה, אבל האינפלציה דורכת במקום. כמובן, עבור רוב האנשים, צמיחה ללא אינפלציה היא שילוב אידיאלי.

אבל, בנקים מרכזיים הציבו יעד אינפלציה "נמוך מ־2% אך קרוב לנתון זה", כפי שמגדיר זאת הבנק האירופי המרכזי. בשלב זה, קשה לראות כיצד ישיגו את מטרתם.

בנקים מרכזיים אינם נוטים להעמיד פנים כי הם מסוגלים לנווט את האינפלציה כרצונם. אבל הם כן סברו כי אם יקבעו ריבית אפסית ויספקו תנאי נזילות נדיבים בעקבות המשבר הפיננסי הגלובלי של 2008, הם יוכלו לתמרץ בכך השקעות וצריכה. ב־2009, כאשר השווקים הפיננסיים היו שרויים בעיצומו של המשבר והכלכלה היתה במגמת צניחה חופשית, הפדרל ריזרב האמריקאי אף הרחיק לכת ויצא למסע רכישת נכסים בקנה מידה נרחב, מהלך שנודע כהקלה הכמותית. הבנק האירופי המרכזי נקט מדיניות דומה ב־2014 – 2015, בצל איומי הדפלציה על כלכלת גוש היורו.

קרדיט: Epizentrum

קרדיט: Epizentrum

התנהלות הפד סייעה ללא ספק בייצוב השווקים הפיננסיים. הבנק האירופי המרכזי טוען גם כי רכישות האג"ח שביצע, לאחר שהשווקים הפיננסיים התאוששו, הביאו לצמיחה כלכלית ועודדו יצירת משרות. אבל בכך הסתכמה השפעתן.

עקומת פיליפס התקלקלה

הבראת שוק העבודה אמורה היתה להוביל למשכורות גבוהות יותר, שהיו בסופו של דבר מתרגמות למחירים גבוהים יותר. אבל נראה כי המכניזם הזה, הידוע כעקומת פיליפס, קרס. הן בארה"ב והן ביפן, למרות שיעורי אבטלה נמוכים, המשכורות לא עלו, לפחות לא בשיעור הצפוי על פי מגמות העבר. בניגוד לציפיות, עליות השכר שכן נרשמות, כמו בארה"ב, אינן משפיעות על רמות המחירים.

הסיבות לכך אינן ברורות. בשנה שעברה, ניתן היה לתלות זאת במחירי הנפט הנמוכים. אבל, גם כאשר מחירי הנפט התאוששו במידת מה, האינפלציה נותרה נמוכה. סיבה נוספת, מבנית יותר, היא שמחירי המוצרים המרכיבים את חלק הארי של מדד המחירים לצרכן נוטים לרדת בחלוף הזמן, משום שניתן לייצרם באופן יעיל יותר במדינות שבהן השכר נמוך, באופן מיוחד אסיה. זאת ועוד, שולי הרווח של הקמעונאים מתכווצים, זאת בשל התחרות מהחנויות המקוונות.

הבעיה של "האינפלציה הנעלמה" חריפה באופן מיוחד בגוש היורו וביפן. משום שהבנק המרכזי של יפן והבנק האירופי המרכזי הגדירו הצלחה אך ורק במושגים של השגת יעדי האינפלציה שלהם, הם הפכו לאובדי עצות. לבנק האירופי באופן מיוחד לא נותרו עכשיו הרבה ברירות אלא להמשיך את מגמת ההרחבה המוניטרית, כולל הקלה כמותית, עד שתירשם עלייה בת־קיימא באינפלציה.

מריו דראגי צילום: איי אף פי

מריו דראגי צילום: איי אף פי

עבור הפד, הבעיה חמורה פחות. ארה"ב חווה כעת אינפלציה גבוהה במידת מה לעומת גוש היורו ויפן, והפד הציב יעד כפול: לא רק יציבות מחירים, כי אם גם תעסוקה מלאה. לכשישיג את האחרון, הוא יוכל להצהיר לכל הפחות על ניצחון חלקי ובהדרגה להתחיל להעלות ריביות.

אך קיימת סיבה נוספת מדוע האינפלציה הנעלמה היא בעיה גדולה יותר עבור גוש היורו. במהלך שנות הבועה שלפני משבר 2007, מחירים ומשכורות עלו בחדות בפריפריה של גוש היורו, בהשוואה לגרמניה, שרשמה אבטלה גבוהה וקיפאון במשכורות. בחלוף הזמן, כלכלות הפריפריה הפכו לבלתי תחרותיות. כאשר חדלה זרימת ההון באופן פתאומי, הן לא הצליחו להתמודד ונדרשו להגדיל את היקפי הייצוא.

כעת, גרמניה קרובה למצב של תעסוקה מלאה, אבל המשכורות עולות בשיעור של 2% לכל היותר, הרבה פחות משיעור של 5% שנרשם בפעם האחרונה שהאבטלה היתה ברמות כה נמוכות (מתחת ל־4%), לפני כמעט 30 שנה. היעדר האינפלציה כתוצאה מכך, לא רק שתורמת לעודף תקציבי גבוה מאוד בגרמניה, כי אם מקשה על מדינות הפריפריה של גוש היורו לשפר את מידת התחרותיות שלהן לעומת גרמניה.

הכחשה מוקדמת מדי

הבנק האירופי המרכזי חייב לקבוע את המדיניות המוניטרית שלו על בסיס הממוצע של גוש היורו. אבל, אין ספק שעמדתו תהיה נוחה יותר אם הפערים בתחרותיות שהתעוררו בשנות השגשוג יתוקנו בקצב מהיר יותר. רוב קובעי המדיניות האירופים יקדמו בברכה מידה מסוימת של איזונים מחדש.

השאלה הגדולה אינה האם אינפלציה קרובה יותר ל־2% תהיה רצויה. הקלה כמותית היא מדיניות שנועדה לעתות משבר. כיום, הסביבה הכלכלית שונה לחלוטין מכפי שהיתה לפני מספר שנים. השווקים הפיננסיים יציבים, תנאי המימון מצוינים, הכלכלה מתרחבת באופן משביע רצון, ללא סימנים לדפלציה.

בנאום שנשא באחרונה, נשיא הבנק האירופי המרכזי מריו דראגי אמר כי דינמיקה אינפלציונית "מתבססת לאיטה". השווקים תפסו אותו במילה ושער היורו רשם ייסוף, כי המשקיעים הגיעו למסקנה שבתנאים הללו, ריביות שליליות ורכישות נכסים כבר לא יהיו נחוצות. אבל הבנק האירופי המרכזי מיהר להכחיש את הפרשנות הזאת.

וזו היתה טעות. אין כל היגיון בהמשך מדיניות שנועדה להתמודד עם סערת ברקים, כאשר השמש שוב זורחת. הבנק האירופי המרכזי אינו צריך לסוב לחלוטין על עקבותיו, אבל הוא כן יכול להכריז על ניצחון במלחמה בדפלציה ולהתחיל לכבות את מנגנוני החירום.

הכותב הוא מנהל המרכז ללימודי מדיניות אירופית. פרוג'קט סינדיקט 2017, מיוחד לכלכליסט