האחים אמיר סידרו קופון שמן לאברכהן בשופרסל

האחים אמיר סידרו קופון שמן לאברכהן בשופרסל

האופציות של יו"ר שופרסל היו מחוץ לכסף, אך מאבק השליטה הקפיץ את מניית החברה. יוכל לממש 550 אלף שקל, ויבטיח לעצמו מצנח זהב מינימלי של 3 מיליון שקל

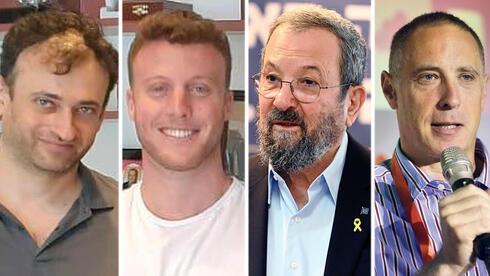

הפרמיה ששילמו יוסי ושלומי אמיר לטובת רכישת גרעין השליטה בשופרסל, 24.9%, תרכך את המכה ליו"ר איציק אברכהן ולמנכ"ל אורי וטרמן. האחים אמיר, שרכשו את גרעין השליטה לפי שווי של 6 מיליארד שקל, הכניסו את האופציות של אברכהן ווטרמן לתוך הכסף, וזאת לאחר חודשים ארוכים בהם היו מחוץ לכסף, ושעד שבוע לפני הצעת הרכישה שהגישו נסחרה החברה לפי שווי של כ־5 מיליארד שקל.

ההערכות הן כי האחים אמיר נערכים להשלמת העסקה בתוך כשבועיים, ואז ייקחו על עצמם את תפקידי הניהול הבכירים בחברה, כפי שנהגו ברשת פרשמרקט לפני מכירתה לפז. במקרה כזה תסתיים מוקדם מהצפוי כהונתם של אברכהן ווטרמן, שלא יספיקו ליהנות ממלוא תוכנית התגמול שאישרו להם בעלי המניות בעלות של 4.8 מיליון שקל בשנה לאברכהן על 80% משרה, ובעלות של 4.3 מיליון שקל בשנה לווטרמן.

מתוך זה בנוגע לאברכהן מדובר בשכר קבוע של 2.29 מיליון שקל ותגמול הוני בדמות אופציות בשווי כלכלי של 10 מיליון שקל. לווטרמן תוכנית התגמול כוללת שכר בגובה 2.25 מיליון שקל בשנה, מענק בגובה 1 מיליון שקל ותגמול הוני בדמות אופציות בשווי כלכלי של 4.2 מיליון שקל.

האופציות שקיבלו חולקו לארבע מנות שמבשילות מדי שנה, החל מאוגוסט 2023 בחלוקה שווה, כלומר מנה אחת כבר הבשילה. מחיר המימוש נקבע על 23.1 שקל, כשערב הענקת האופציות מחיר מניית שופרסל עמד על 21.3 שקל, וערב מאבק השליטה על 19.6 שקל. אך בעקבות המירוץ לשופרסל והעסקה מול האחים אמיר מחיר המניה עלה ל־24.1 שקל, כך שהאופציות נכנסו לכסף. הרווח של אברכהן ווטרמן, אם יממשו את המניות היום, יעמוד על כ־550 אלף שקל לאברכהן ועל 235 אלף שקל לווטרמן.

אברכהן, שזכאי במקרה של סיום כהונתו לשישה חודשי הודעה מראש ושישה חודשי הסתגלות בשכר, ייהנה ממצנח מינימום של כ־3 מיליון שקל, שיורכבו מעלות שכר שנתית ומימוש המנה הראשונה של האופציות. במקרה של וטרמן מדובר במצנח צנוע יותר של 835 אלף שקל, המורכבים מארבעה חודשי הודעה מראש בגובה 600 אלף שקל ברוטו, בתוספת האופציות.

בפני אברכהן ווטרמן עומדת האפשרות להאיץ את ההבשלה של יתרת האופציות, שכן במועד הענקתן נקבע כי בכפוף למדיניות התגמול, דירקטוריון החברה רשאי להחליט בכל עת, על פי שיקול דעתו הבלעדי, כי במקרים המתאימים הנובעים משינוי שליטה בחברה או מסיום יחסי עבודה בשל נסיבות מיוחדות כגון נכות או מוות יואצו תקופות ההבשלה של האופציות שטרם הבשילו, כולן או חלקן. מדובר במעין "תעודת ביטוח" לשניים שידעו שכניסת משקיע שיקנה את השליטה בחברה, שמאז 2018 נטולת גרעין שליטה ומוחזקת בידי שישה גופים מוסדיים, היא רק עניין של זמן.

בהקשר זה יש לציין כי אברכהן התנה את שובו לחברה ביוני 2022 בשינוי הרכב הדירקטוריון לכזה "שיאפשר לו לעבוד". בהתאם לכך לא חודשה כהונתם של שלושה חברי דירקטוריון, ובמקביל מונו ארבעה דירקטורים המזוהים עמו: משה אטיאס, רון הדסי, שלמה זהר ואילן רון. החלטת הדירקטוריון, ככל שתתקבל, תהיה כפופה לאישור אסיפת בעלי המניות. אם האסיפה לא תאשר אותה, יוכל הדירקטוריון לעשות אובר רולינג להחלטת האסיפה. במקרה שתאושר לשניים האצת הבשלת יתרת האופציות, במחיר המימוש הנוכחי, מדובר ברווח נוסף של כ־1.67 מיליון שקל לאברכהן ו־700 אלף שקל לווטרמן.

אלא שגם לאחים אמיר כלים לבלום מהלך כזה. כפי שנחשף ב"כלכליסט", עוד בטרם השלימו את העסקה שיגרו עורכי דינם של האחים אמיר מכתב לדירקטוריון, לאברכהן ולווטרמן, בו הבהירו כי בכוונתם להיות מעורבים בניהול החברה בהקדם האפשרי ודרשו כי עד להשלמת העסקה לא יבוצעו בחברה פעולות בעלות משמעותיות. עוד דרשו האחים "לא לבצע פעולות החורגות ממהלך העסקים הרגיל של החברה, לא לקנות או למכור נכסים מהותיים, לא לבצע פעולות בהון החברה, לא להתקשר בהסכמים חדשים עם נושאי משרה ובעלי עניין".

ההערכות הראשוניות היו שבשלב הראשוני אברכהן ווטרמן ימשיכו לנהל את החברה, עד שהאחים ייקחו את המושכות, אך המכתב ששלחו בשבוע שעבר הבהיר בצורה ברורה שרכישת השליטה בחברה לא נעשתה רק מטעמים פיננסיים, אלא מתוך כוונה לנהל אותה ומיד.

הסגנון של האחים, כפי שבא לידי ביטוי בניהול פרשמרקט, הוא ניהול מהודק וחסכוני, שצפוי לבוא לידי ביטוי בצמצום מטה החברה שהתרחב מאוד בתקופת הקורונה ולא התכווץ אחריה.