מיסוי דירה שלישית ומעלה: מה זה אומר לגביכם?

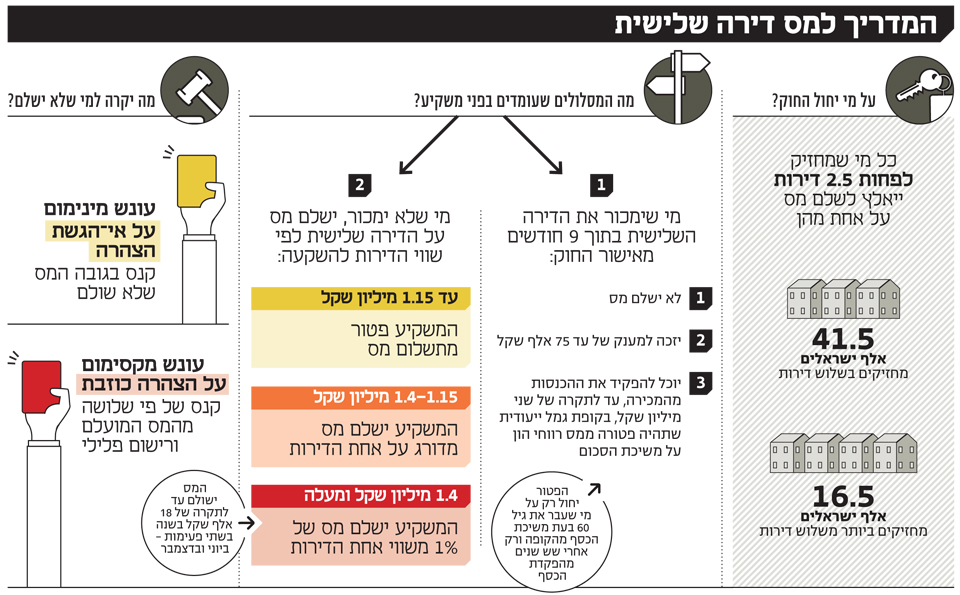

לאחר מאבק ממושך, העבירה ועדת הכספים את החוק. מי חייב במס? מהו גובה הפטור? מהם הקנסות על מפרי החוק? שאלות ותשובות

ועדת הכספים אישרה אתמול (ו') לפנות בוקר את חוק מיסוי דירה שלישית, שיזם שר האוצר משה כחלון, וזאת במסגרת הדיונים על חוק ההסדרים. מה אומר החוק החדש?

מי יהיה חייב בתשלום המס?

יחיד שהוא בעלים של מספר דירות מגורים וששיעור הבעלות שלו עומד על 249% ומעלה יחויב במס. מי שיהיה פטור הם בעלי דירות שפיצלו את דירותיהם (כי כל דירה מפוצלת נחשבת לדירה אחת), בעלי שלוש דירות ששיעור הבעלות שלהם בכל אחת מהדירות הוא עד 50%, ומי שבבעלותו דירה אחת ושני חצאי דירות שקיבל בירושה. תשלום המס יהיה לפי חלקו בבעלות על הדירה.

מה יהיה גובה המס המקסימלי?

18 אלף שקל בשנה, לכל דירה מהדירה השלישית ומעלה.

מה יהיה גובה המס של מי שיש לו רק חלק בדירה השלישית?

תשלום המס יהיה לפי חלקו בבעלות על דירה.

אילו מהדירות לא יחושבו לצורך המס?

דירת המגורים או הדירה היקרה ביותר, לבחירתו של בעל הדירות. משקיע שבבעלותו יותר משלוש דירות יבחר את שני נכסים שבבעלותו למטרת חישוב מדרגת המס כשכל דירה נוספת תמוסה לפי שוויה.

מהו גובה הפטור לתשלום מס?

מי ששווי שתי הדירות שנותרו הוא 1.15 מיליון שקל ופחות יקבל פטור ממס. אם שווי הדירות שלו נע על 1.15-1.4 מיליון שקל ישלם מס יחסי עד תקרה של 7,000 שקל בשנה, בהתאם לחישוב שקבעה רשות המיסים.

מה כולל החישוב של רשות המסים?

הנוסחה של רשות המיסים מתחשבת בשלושה קריטריונים:

א. שטח הדירה במ"ר, לפי הארנונה או אישור זכויות הנכס, אותן ניתן להוציא מרשות המקומית.

ב. מדד סוציו-אקונומי של היישוב על פי הלמ"ס.

ג. מדד פריפריאליות של היישוב על פי הלמ"ס.

מה עושה הנוסחה הזאת ואיך היא קובעת מהו השווי הנכס?

הנוסחה משקללת את הנתונים ותאמוד את ערכן, ולפיהן ייקבע ערך המס. עם זאת, חשוב לציין כי שווי הנכס שבנוסחה אינו משקף את ערך הדירה בשוק אלא מעין חישוב גס לפיו יידע המשקיע באיזו מדרגת מס הוא נמצא.

כיצד בודקים את שווי הנכסים?

רשות המסים תפרסם בימים הקרובים אפליקציה שבאמצעותה יוכלו המשקיעים להזין את הנתונים על דירותיהם.

כיצד מחשבים את שווי המס?

אם שווי הנכסים נמוך מ-1.15 מיליון שקל, בעל הדירות יהיה פטור ממס. אם שווי הדירות עומד על 1.15-1.4 מיליון שקל בעל הדירות ישלם מס מופחת בשיעור של 1% מהתחשיב שהכינה רשות המיסים.

לדוגמא, אם שווי הדירה השנייה הוא 700 אלף שקל ושווי הדירה השלישית 500 אלף שקל – על פי הנוסחה, אזי שווי הנכסים יהיה 1.2 מיליון שקל. מסכום זה מפחיתים 1.15 מיליון שקל (תקרת מדרגת המס הראשונה) ונותרנו עם תוצאה של 50 אלף שקל. את תוצאה זו מכפילים ב-5.6 ומקבלים את הסכום המתואם לחישוב המס - 280 אלף שקל. לאחר מכן מחשבים את השווי היחסי של הנכס הזול מסך הדירות, כלומר 500 אלף שקל מתוך 1.2 מיליון שקל - 41.6%. מכפילים את השווי היחסי בסכום המתואם למס ומתקבל הסכום המתואם למס - 116,480 שקל. מתוך סכום זה גוזרים 1% לתשלום המס, כלומר 1,164 שקל בשנה.

מי שבבעלותו שתי דירות בסכום העולה על 1.4 מיליון שקל ישלם את מלוא תשלום המס, כלומר 18 אלף שקל בשנה.

האם בעל דירה יוכל להסיג על ערך שהתקבל משווי הנכסים או לערער בוועדת חריגים? הרי יש הבדלים בין דירה רגילה לפנטהאוז, בשכונות בהן ממוקמות דירות או גילן

לא. כאמור, החישוב של רשות המסים הוא חישוב גס ואינו משקף את ערכו האמיתי של הנכס.

כיצד משלמים את המס ואיך מתנהלים מול רשות המסים?

תשלומי המסים יתבצעו בשתי פעימות בשנה, כאשר התשלום הראשון יתבצע עד סוף יוני 2017 לגבי מחצית מגובה המס והתשלום השני יתבצע עד סוף דצמבר 2017. במהלך השנה הקרובה יצטרכו בעלי דירות לדווח לרשות המסים אם החוק חל עליהם או שגובה הבעלות שלהם בדירות ירד מ-249%, כלומר מכרו או העבירו בעלות על אחד מנכסיהם.

מה קורה אם בעל דירה לא הצהיר בזמן לרשות המסים?

מי שלא הגיש הצהרה במועד עלול לספוג בעד כל שבועיים של פיגור תשלום נוסף שלא יגרע מאחריותו הפלילית. אם הוגש כנגדו כתב אישום בשל אי הגשת הצהרה, הוא לא יחוייב בתשלום נוסף. לסכומי המס שלא שולמו במועד שנקבע לתשלום יתווספו הפרשי הצמדה וריבית.

מהם העונשים?

בעל דירות שלא הגיש הצהרה או לא הודיע על שינוי בבעלות ייקנס בסכום של עד פי שלושה מסכום המס שלא שולם, שכן העבירה תוכר כעבירה פלילית.

בעל דירות שלא הגיש תצהיר על מספר דירותיו והוא חייב במס יספוג קנס של 100% מהסכום שאמור לשלם כמס.

בעל דירות שמסר תצהיר לא נכון יספוג קנס של 200% מהסכום שאמור לשלם כמס.

בעל דירות שמסר תצהיר כוזב יספוג קנס של 300% ותירשם לו עבירה פלילית.

האם יש הטבות למי שיחליט למכור את הדירה השלישית?

כן. שר האוצר כחלון החליט להעניק לכל מי שימכור את דירתו השלישית בתשעת החודשים הראשונים מענק של 75 אלף שקלים שיגיעו מקופת המדינה. כמו כן הוחלט להעניק הטבה נוספת למי שייפטר מדירתו והיא האפשרות להפקיד את הכסף שהתקבל ממכירת הדירה ועד 2 מיליון שקל בקופת גמל ייעודית שיפתחו הגופים המוסדיים. המשקיעים יוכלו לפדות את הכסף בבת אחת לאחר שש שנים מיום ההפקדה ולאחר גיל 60, עם פטור מלא ממס על רווחי הון (25% מהרווחים).

מי זכאי לקבל את המענק?

מי שמכר את דירתו החל מה-16.12.16, וזאת בכדי למנוע מצב שבו ימכרו דירה אחת וירכשו אחרת וייהנו מהמענק.

האם תשלום המס כולל גם דירות בחו"ל?

החוק לא חל על דירות בחו"ל, אולם חל על דירות של ישראלים בשטחים.