ניתוח כלכליסט

פחות מקפיאים משכנתאות - אך עדיין פי 4 יותר מטרום הקורונה

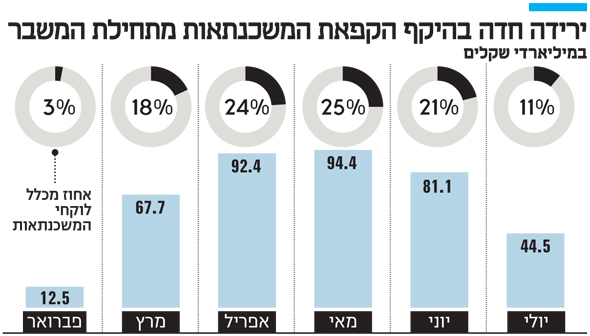

שיעור מקפיאי המשכנתאות ביולי ירד בחדות ל־11%, אך עדיין גבוה המצב ערב המשבר, אז עמד על 3%. תרחיש של אלפי משפחות שלא יעמדו בהחזרי המשכנתא אמנם לא מסכן את הבנקים ושוק הנדל"ן, אך צפוי להוות בעיה חברתית חמורה

חלק לא מבוטל מבעלי המשכנתאות מתחיל להתאושש: מנתוני בנק ישראל שפורסמו אתמול, עולה כי 53% מנוטלי המשכנתאות שהקפיאו תשלומים בזמן משבר הקורונה, חזרו לפרוע אותם. מהנתונים עולה כי בחודש מאי - שיא המשבר, עמד היקף המשכנתאות המוקפאות על 94 מיליארד שקל. מאז החל הנתון לרדת, אולם עיקר הירידה נרשמה בחודש האחרון: מ־81 מיליארד שקל ביוני ל־44 מיליארד שקל בחודש האחרון.

- יותר מ-50% ממקפיאי המשכנתאות חזרו לפרוע אותן

- אחרי לאומי, גם דיסקונט יאריך את האפשרות להקפאת משכנתא

- בנק ישראל: הסיכון המרכזי למשקי הבית במשבר הוא במשכנתאות

החזרה של רבים לפרוע את המשכנתא אינה טריוויאלית, היות ובנק ישראל בראשות הנגיד פרופ' אמיר ירון, אפשר להאריך את ההקפאה עד סוף השנה, וזאת לאור העמקת המשבר הכלכלי וההתאוששות האיטית של שוק העבודה. יחד עם זאת, נראה כי רוב הלווים לא מיהרו להסתער על ההטבה, ומי שראו שהם מסוגלים לחזור לפרוע את המשכנתא, עשו זאת. מדובר בצעד נכון למי שיכול לעמוד בתשלומים, היות ואין ארוחות חינם: הקפאת משכנתא משמעותה הגדלת ההחזר החודשי לאחר שחוזרים לפרוע את התשלומים, וככל שההקפאה מתארכת, כך ההחזר החודשי לאחר מכן גדל, כאשר הגידול יכול להגיע לסכום של מאות שקלים בחודש.

למרות הירידה החדשה, עדיין מדובר בנתון גבוה - 11% מבעלי המשכנתאות הקפיאו אותן לעומת 3% בלבד בטרום המשבר. כיום מדובר בסדר גודל של 60 אלף נוטלי משכנתא שהקפיאו תשלומים ומתקשים לחזור ולפרוע אותם היות והכנסתם נפגעה. גם אם הנתון ישתפר, הרי שאם נגיע לכ־10,000 נוטלי משכנתא שלא מסוגלים לעמוד בתשלומי החוב, מדובר בבעיה. אומנם אילו לא היקפים שימוטטו את שוק הנדל"ן או יאיימו על יציבות הבנקים, אך זוהי בעיה חברתית. הדבר האחרון שכלל השחקנים בשוק היו רוצים לראות זה תהליכי גבייה קשים ופינוי אנשים מבתיהם. על כן, מדובר בבעיה אקוטית שתצריך פתרונות יצירתיים, וספק אם הארכה נוספת של הקפאת המשכנתא מעבר לסוף השנה היא הפתרון הנכון.

נגיד בנק ישראל אמיר ירון צילום: אלכס קולומויסקי

נגיד בנק ישראל אמיר ירון צילום: אלכס קולומויסקי

נתוני בנק ישראל חושפים מגמות נוספות במשכנתאות. בתחילת המשבר הוא ביצע הקלות בשוק המשכנתאות. כך למשל, הוגבה רף שיעבוד נכס קיים מ־50% ל־70% לטובת קבלת הלוואה לנכס חדש. להקלה זו היה ביקוש ונרשם גידול בהלוואות אלו. ראשית הלוואות בשווי של 60%–75% מהנכס גדלו ממיליוני שקלים ל־109 מיליון שקל ביולי. גם סך ההלוואות מסוג זה גדלו משמעותית מ־350 מיליון שקל בממוצע לחודש בשנה האחרונה, ל־520 מיליון בחודשים יוני ויולי. בבנקים מציינים כי גידול זה נובע הן מהאפשרות של הרחבת גובה ההלוואה משווי הנכס, וגם מגידול בהיקף הלווים שבכלל מבקשים לקחת הלוואה מסוג זה.

ובינתיים אם עוברים לביצועים השוטפים בשוק המשכנתאות, נראה כי שם לא שמעו על משבר הקורונה: היקף המשכנתאות החדשות שניתנו בחודש יולי עמד על 6.5 מיליארד שקל, גבוה ב־8% לעומת הממוצע ב־12 החודשים האחרונים. במערכת הבנקאית מסבירים שכדי להבין את "הניתוק" בין הפעילות בשוק המשכנתאות למצב המשק, צריך לנתח מי הם בעצם הנפגעים מהמשבר. עיקר הפגיעה הייתה באוכלוסיה הצעירה או בקרב השכבות הסוציו אקונומיות נמוכות־בינוניות, שהן ממילא לא קהל היעד בשוק המשכנתאות. בנוסף לכך, יש זוגות שהיו בתהליך לרכישת דירה ובמשבר הנוכחי אחד מבני הזוג יצא לחל"ת, אולם בנק ישראל והבנקים נתנו מענה גם למקרים שכאלה באמצעות הקלות מסוימות בגובה המשכנתא המותרת. כך שבשורה התחתונה נשארו מעט רוכשי דירות יחסית שהיו באמצע התהליך ונאלצו לגנוז אותו לתקופה הקרובה, ולכן הנתונים מעידים עדיין לכאורה על שגרה.

מנגד, בחלק מהבנקים מציינים כי השפעות משבר כלכלי על שוק הדיור הן איטיות ולכן נראה את השלכות הקורונה רק בעוד כמה חודשים.

יחד עם זאת, נתון שעשוי להעיד על עלייה בקושי של זוגות צעירים לרכוש דירה במשבר, הוא המשכנתאות הניתנות במסגרת "מחיר למשתכן". מנתוני בנק ישראל עולה כי משכנתאות אלה היוו 13% מסך המשכנתאות שניתנו ביולי, לעומת 15%–16% בחודשים הקודמים.

נתון נוסף המעיד על חזרה מסוימת לשגרה הוא ברמת הריביות במשכנתאות. בתחילת המשבר נרשמה עלייה הן בעקבות העלייה בתשואות האג"ח - גורם חשוב שמשפיע על תמחור המשכנתא בבנקים, והן בשל העלייה ברמת הסיכון. אך ביולי חלה ירידה ובחלק מהמסלולים אף שבה לרמתה טרום המשבר. משכנתאות בריבית שקלית קבועה עמדו למשל עם פרוץ המשבר על כ־3.1%, בחודשי המשבר טיפסו ל־3.4%, וביולי שבו ל־3.1%. יחד עם זאת, ראוי לציין שבתקופה זו ריבית בנק ישראל ירדה, כך שהמרווח עדיין גבוה יותר לעומת טרום המשבר.