בלעדי לכלכליסט

חזקיהו וברקת סיכמו על שינוי מודל החיסכון לפנסיה

החשב הכללי באוצר והממונה על שוק ההון סיכמו על ביטול איגרות החוב המיועדות שהממשלה מנפיקה לתיקי הפנסיה והחלפתן במכשיר פיננסי חדש: ביטוח תשואה לעמיתים. המהלך דורש חקיקה, ולטענת השניים יחסוך למדינה מיליארדי שקלים בשנה

הממונה על רשות שוק ההון משה ברקת והחשב הכללי באוצר רוני חזקיהו סיכמו על ביטול איגרות החוב המיועדות והחלפתן במכשיר פיננסי אחר: אג"ח ממשלתית סחירה שתהווה ביטוח תשואה לכל עמית במועד פרישתו, כך נודע ל"כלכליסט".

- רפורמת הפנסיה תשפיע מ־2037, צרפת כבר מושבתת

- מהפכה תעסוקתית? הראל תציע לעובדיה קיצור שבוע העבודה ל-4 ימים

- הפנסיונרים הישראלים יצטרכו להסתפק ב־58% משכרם בפרישה

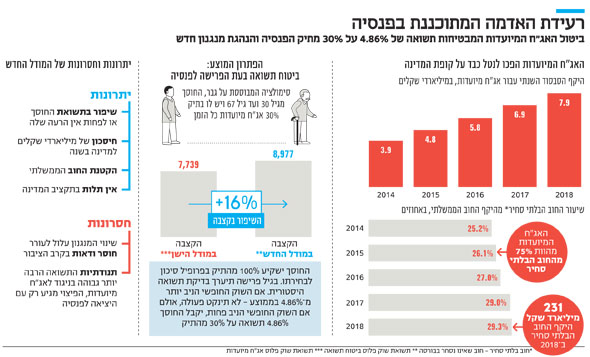

השניים נפגשו לדון במהלך כבר שלוש פעמים מאז כניסתו של ברקת לתפקיד. ברקת השתכנע בנחיצות המהלך לאחר שקיבל לאחרונה לידיו את תוצאותיו של מחקר מקיף שהזמין במטרה לבדוק את כדאיות המכשיר החלופי. את המחקר ערכו ד''ר יאיר כוכב, שכיהן בעבר כמנהל החוב הממשלתי המקומי באגף החשב הכללי במשרד האוצר, ופרופ' אביה ספיבק, לשעבר המשנה לנגיד בנק ישראל ובעברו גם מנהל מחלקת המחקר של הבנק. לפי המחקר, המכשיר החלופי יעלה בממוצע את תשואת הפנסיה ב־16%, יחסוך למדינה מיליארדי שקלים בשנה, וישפר דרמטית את ניהול החוב. עם זאת, יישומו של מהלך מעין זה כרוך בשינוי חקיקה ראשית, ולכן המהלך יגולגל לפתחו של שר האוצר בממשלה הבאה, שממילא יצטרך להתמודד עם זינוק בגירעון ובחוב.

עוד נודע ל"כלכליסט" כי הממונה על רשות שוק ההון בוחן אפשרות לכרוך מהלך זה במהלך נוסף המכונה "מס שלילי בפנסיה". מדובר בתוספת תשואה שתוענק לבעלי הכנסה נמוכה, שהם באופן יחסי נטולי תמריץ לחסוך לפנסיה בשל משכורתם הנמוכה והחיסכון הנמוך שהם צוברים.

מהמכשירים הוותיקים בשוק

איגרות החוב המיועדות הן איגרות חוב ממשלתיות, צמודות למדד ובלתי סחירות שמנפיקה המדינה לקרנות הפנסיה (החדשות והוותיקות), לקופות הגמל הוותיקות ולביטוחי מנהלים ותיקים, לתקופה קבועה מראש, בהיקף של עד 30% מנכסיהן, ובתשואה שנתית אפקטיבית ריאלית של 4.86%.

מימין: הממונה על רשות שוק ההון משה ברקת והחשכ"ל רוני חזקיהו צילומים: עמית שעל, אוראל כהן

מימין: הממונה על רשות שוק ההון משה ברקת והחשכ"ל רוני חזקיהו צילומים: עמית שעל, אוראל כהן

מדובר באחד המכשירים הוותיקים בשוק ההון הישראלי, שימיו כמעט כימי המדינה עצמה. הממשלה יצרה אז את האג"ח המיועדות כדי להבטיח לעצמה מקור גיוס בטוח שיאפשר לה לממן את הגירעון וחייבה את האזרחים לרכוש אותן באמצעות הקרנות, הקופות והביטוחים – בריבית מזערית. באותן שנים 93% מכלל החיסכון הפנסיוני היו באג"ח מיועדות. רק בתחילת שנות האלפיים הריבית של אג"ח בשוק הפכה לנמוכה יותר מזו של אג"ח המיועדות, ורק לפני כ־20 שנה הן הפכו לעוגן לתשואה סבירה לפנסיה.

אולם הטיפול באג"ח המיועדות הפך לאבן רחיים על צווארם של החשב הכללי חזקיהו ומנהל החוב שלו, גיל כהן, שכן היקפן זינק לממדים אדירים והן פוגעות פגיעה ממשית ביכולתו של החשב הכללי לנהל את החוב הממשלתי. לממשלה יש חוב סחיר - שמיועד למימון הגירעון - וחוב בלתי סחיר (חוב שאינו נסחר בבורסה), ש־75% ממנו מורכבים מאג"ח מיועדות. מכיוון שלא ניתן לגייס חוב ללא הגבלה, עלייה בחוב הבלתי סחיר באה בהכרח על חשבון החוב הסחיר. לפי דו"ח יחידת החוב האחרון, היקף החוב המקומי הבלתי סחיר עמד בסוף 2018 על 231 מיליארד שקל המהווים כ־29.3% מהיקף החוב הממשלתי- עלייה של 8% לעומת 2017.

החוב הבלתי סחיר תופח בעקביות משנת 2012 - אז עמד על כ־22% בלבד מהחוב הממשלתי. יתרה מזו, מלאי איגרות החוב המיועדות המונפקות לקרנות הפנסיה (מסוג "ערד" ו"מירון") זינק בכ־9% ב־2018 והסתכם בכ־171 מיליארד שקל לעומת כ־158 מיליארד שקל ב־2017 – עלייה של 8.3%. היקף הסבסוד בהנפקת איגרות החוב המיועדות עמד בסוף 2018 על כ־8 מיליארד שקל - זינוק של כ־15% לעומת שנת 2017 ופי שניים לעומת 2014.

העלייה בגיוס החוב הבלתי סחיר באה על חשבון הנפקות אג"ח ממשלתיות סחירות בשוק הראשוני (הנפקות) כמו גם על חשבון מידת הנזילות והסחירות בשוק המשני (מסחר בבורסה). הפגיעה משמעותית: לפי דו"ח יחידת החוב, עבור תוואי גירעון קבוע של 3% מהתמ"ג נמצא שרמת הסבילות (אחוז גיוס החוב הבלתי סחיר מהיקף הגיוס המקסימלי, מבלי שיפגע הגיוס הסחיר והחיצוני) עומדת על 23%. לפי הנתונים הרשמיים, שיעור ההנפקה של חוב בלתי סחיר הוא מעל סף הסבילות זו השנה החמישית ברצף, והגיע ב־2018 ל־29.3%.

קושי נוסף הוא שהנפקת אג"ח מיועדות היא תנודתית ביותר: אף שהגיוס החודשי הממוצע עומד על כ־1.26 מיליארד שקל, ישנם חודשים שבהם הגיוס עומד על כ־4 מיליארד שקל לחודש, פער של כמעט 3 מיליארד שקל, שאינו מאפשר מרחב גמישות ותכנון ליחידת החוב. זאת מכיוון שלפי החוק, החשב הכללי מחויב להנפיק אג"ח מיועדות בהיקף של 30% מתיקי העמיתים החוסכים לפנסיה, כך שאם נרשמת עלייה חדה בתיק, נדרשת התאמה מיידית בגיוס איגרות החוב המיועדות.

כמו כן מדובר בהטבה רגרסיבית. ככל שהשכר הפנסיוני גבוה יותר - כך ההטבה גבוהה יותר. מי שמשתכר כ־10,000 שקל יקבל סובסידיה על 3,000 שקל ומי שמשתכר כ־100 אלף שקל יקבל סובסידיה על 30 אלף שקל.

חזקיהו הציב על סדר יומו את אתגר איגרות החוב המיועדות עם כניסתו לתפקיד, אולם עד כה לא זכה לרוח גבית בניסיון לנטרל את מה שמכנים בחשב הכללי "הפצצה המתקתקת": דורית סלינגר, הממונה הקודמת על שוק ההון, התנגדה בחריפות לביטול האג"ח המיועדות; וגם הרפורמה של ועדת באב"ד לא השכילה לפתור את הבעיה והותירה את האג"ח המיועדות על כנן. ועדת באב"ד קבעה כי במקום שכל החוסכים יזכו לאג"ח מיועדות בשיעור של 30%, ההקצאה תשתנה בהתאם לגיל החוסך: פנסיונרים יזכו להקצאה של 60% אג"ח מיועדות, חוסכים מעל גיל 50 ועד גיל פרישה יזכו להקצאה של 30% מיועדות וחוסכים צעירים מתחת לגיל 50 לא יזכו להקצאה של אג"ח מיועדות כלל.

לאחר כניסתו של ברקת לתפקיד ראש רשות שוק ההון פנה אליו חזקיהו והעלה מולו את הסוגיה. לדברי גורם בסביבתו של ברקת, על אף שהוא מחויב לשמירה על עתידם הפנסיוני של אזרחי ישראל ולא למבנה החוב הממשלתי, "גם הוא תומך ביוזמה ולא מוצא היגיון רב באג"ח המיועדות". עם זאת, לדברי אותו גורם ברקת עומד על כך שכל הסדר עתידי יכלול מכשיר פיננסי שמקפל התחייבות משפטית, מעוגנת בחוק, כדי למנוע מצב שבו התוספת לפנסיה נשאבת מתקציב המדינה. "ברקת לא מוכן להשאיר את העמיתים בני ערובה בידי הפוליטיקאים", מסביר הגורם ומוסיף: "במכשיר החדש לא רק שהעמיתים לא נפגעים. אם התשואה גבוהה יותר מזו של האג"ח המיועדות, והיא גבוהה בממוצע ב־16% יותר לפי החוקרים, מצבם אף ישתפר".

משקולת על תיק הנכסים

לפי המודל שהוצע על ידי כוכב וספיבק החוסך ישקיע 100% מהתיק בפרופיל סיכון לבחירתו ובהגיעו לגיל ההתחשבנות (67 – אולם ניתן לקבוע גם נקודת זמן אחרת) תיערך בדיקת תשואה היסטורית. אם השוק החופשי הניב יותר מ־4.86% בממוצע – לא תנקט פעולה, אולם אם השוק החופשי הניב פחות, יקבל החוסך 4.86% תשואה על 30% מהתיק.

כוכב וספיבק מצאו כי אג"ח מיועדות מניבות תשואה נמוכה בממוצע מזו שמניב שוק ההון ולפיכך מהוות משקולת על תיק הנכסים.

ממחברי המחקר, פרופ' אביה ספיבק צילום: אוראל כהן

ממחברי המחקר, פרופ' אביה ספיבק צילום: אוראל כהן

יתרה מזו, מדובר בסבסוד יקר מכיוון שהוא עיוור למצב בשוק ההון ולכן ניתן גם לחוסכים שהיו יכולים להשיג בשוק ההון תשואה גבוהה יותר. לכן, גיבשו מכשיר פיננסי שייכנס לפעולה רק באירוע שבו השוק מניב תשואה של מתחת ל־4.86%, מה שיכול מצד אחד להעלות את התשואה הממוצעת, ובמקביל ליצור לממשלה חיסכון תקציבי עצום. עוד מצאו כוכב וספיבק כי האג"ח המיועדות ייחודיות לישראל, אולם ביטוח תשואה על חלק מהתיק הוא רעיון נפוץ במערב וקיים בעשרות מדינות.

כוכב וספיבק בחנו אפשרות להעניק ביטוח חובה בסוף כל שנה או ביום הפרישה של העמית (מועד בדיקת התשואה הסופית) ומצאו כי חלופת סוף התקופה היא אופטימלית, שכן סטיית התשואה מדי שנה גבוהה מהסטייה הרב־שנתית.

לפי המצגת שהוצגה לברקת, והגיעה לידי "כלכליסט", האג"ח המיועדות הן לעתים בלון ולעתים משקולת: "אנחנו מסלקים את החלק של המשקולת", הסבירו כוכב וספיבק כאשר "לב הרעיון מבחינת הממשלה: מרבית העמיתים בעצם מבטחים את עצמם לאורך השנים, ולבסוף הממשלה מעניקה רשת ביטחון בעלות קטנה יותר, או לחלופין יותר ביטוח באותה העלות", נכתב.

שני החוקרים ערכו סימולציות על תיקי פנסיה אמיתיים ומצאו כי ביטוח תשואה זול יותר מאשר ההוצאה על אג"ח מיועדות עבור תשואות שוק הגבוהות מ־0%. עלות התשואה הממוצעת במודל של ביטוח תשואה, גם כאשר התיק מניב תשואות שליליות, היא רק שני שלישים מעלות האג"ח המיועדות. עוד עולה מהסימולציות, שנעשו על 500 מקרים אמיתיים, כי במקרה של ביטוח תשואה הממשלה נאלצת להתערב רק ב־218 מקרים לעומת 500 פעמים באג"ח מיועדות שניתנות לכולם, כאשר היקף הסבסוד גבוה ב־76.8% במקרה של איגרות חוב מיועדות לעומת ביטוח תשואה.

ברקת העדיף את הביטוח

כוכב וספיבק הציעו שני מודלים ליישום המהלך. הראשון: הקמת קרן איזון שתנוהל על ידי הממשלה ובכל שנה תקבל מתקציב המדינה תקציב קבוע, בהיקף זהה (או נמוך) לזה שהמדינה משלמת כיום למערכת הפנסיונית על ידי תשלום תשואה מסובסדת (כ־7 מיליארד שקל בשנה). הקרן תצבור נכסים ותנהל מאזן אקטוארי עם מבחני לחץ שיאפשרו לה לעמוד בהתחייבויותיה. חלופה זו נפסלה על ידי ברקת שהעדיף את האפשרות השנייה: ביטוח בסוף התקופה באמצעות אג"ח ממשלתי סחיר בתוספת "ריידר". ריידר הוא מונח מעולם הביטוח ומתייחס לתוספות לפוליסת ביטוח המכסות את המבוטח מעבר למה שהוא מכוסה במסגרת הביטוח הרגיל. החברות המבטחות מאפשרות למבוטח לקבל, תמורת תשלום פרמיה נוספת ולעתים ללא תשלום כלל, כיסוי מורחב יותר. הריידר במקרה זה יגדיר את כללי ביטוח התשואה כך שבסוף תקופת החיסכון, גוף מוסדי יבצע חישוב עבור כל אחד מהפרטים בעבורם הוא מנהל כספים. אם יתברר כי נדרש להפעיל את הביטוח, יפנה הגוף המוסדי לממשלה ויקבל בתמורה לאג"ח הסחירות שהוא מחזיק בתיק הנכסים של הפרט, פירעון בהיקף גבוה מהערך הנקוב שלהם (תוספת תשואה), שיהיה שווה להיקף הסבסוד הנדרש לפי החישוב.

ובכל זאת נשאלת השאלה: אם הפתרון הוא כה מתבקש, מדוע לא בוצע הדבר כבר מזמן? ראשית, לצורך יישום מוצלח של הפתרון חייבים שוק הון מודרני ודינאמי, דבר שלא היה קיים תמיד בישראל. שנית, בשינוי מהפכני שכזה תמיד תקופת המעבר ומנגנון המעבר מעלה שאלות קשות ומהווה נקודת תורפה, לצד חוסר ודאות של החוסכים. שלישית, ההסתדרות באופן מסורתי מתנגדת לשינויים במערך הפנסיה. רביעית, אג"ח מיועדות קיימות בתיק הפנסיה כל שנה ושנה וכאשר המנגנון המוצע מגיע רק בפרישה, עולה החשש שתקום ממשלה שלא תרצה לבסוף לשלם.

במקביל למהלך שינוי מודל החיסכון, ברקת מבקש לנצל את ההזדמנות - כמו גם את מערכת היחסים הטובה שטווה עם החשכ"ל חזקיהו - לקדם מהלך נוסף שהוא מייחס לו חשיבות רבה: מס שלילי לפנסיה עבור בעלי שכר נמוך, שנחשבים לחלשים וזקוקים בצורה המובהקת ביותר לפנסיה, ומקבלים את תקבולי הפנסיה הנמוכים ביותר - אם בכלל.

ברקת יבקש מחזקיהו שחלק מהחיסכון שיניב שינוי המודל ייועד לקרן ממשלתית שתממן תוספת פנסיה עבור אוכלוסיות חלשות, שבשל שכרן הנמוך נעדרות תמריץ של ממש לחסוך לפנסיה, כי אין להן גם כסף להווה. כפי שקיים מנגנון של מס הכנסה שלילי לעובדים (בשמו הרשמי מענק עבודה), ברקת רוצה לייצר מענק פנסיה שיהווה תמריץ לחיסכון.