בלעדי לכלכליסט

הרווח הסמוי של ביטוחי המנהלים בסכנת שקיפות

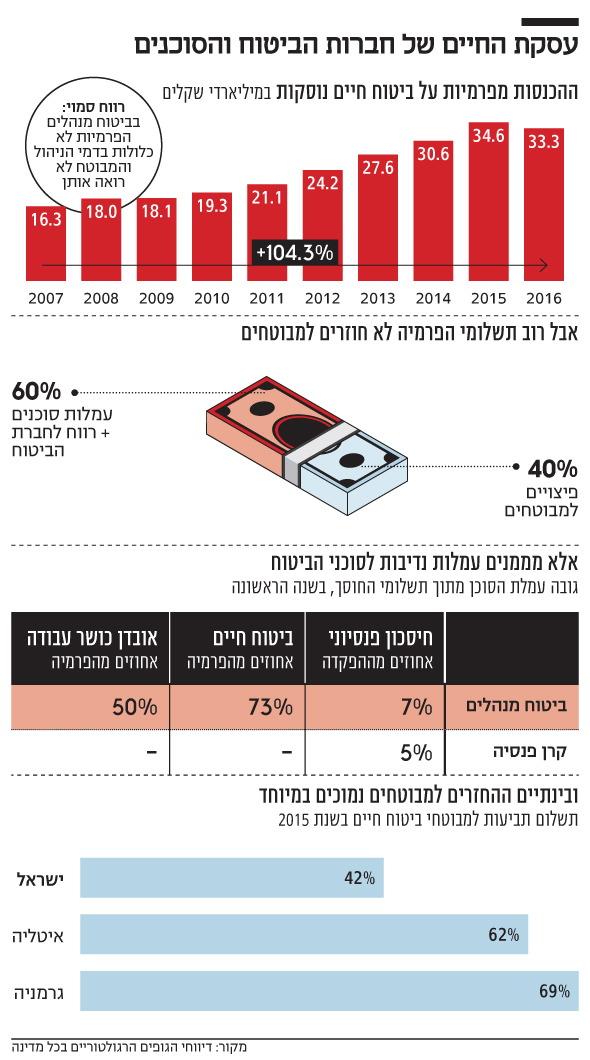

חברות הביטוח אוהבות ביטוחי מנהלים, כי הם מניבים הרים של כסף מאחורי גבם של המבוטחים; הסיבה היא הפרמיות הסמויות על ביטוחי חיים ונכות יקרים, שגוררות קיצוץ גדול בקצבאות וזורמות לחברות ולסוכנים; רגע לפני סיום תפקידה, הממונה על שוק ההון דורשת לגלם את העלויות בדמי הניהול

רגע לפני שהממונה האקטיביסטית על שוק ההון דורית סלינגר עוזבת את תפקידה, היא מטילה על ענף הביטוח את אחת הפצצות הכבדות בקדנציה העמוסה שלה. על הכוונת: ביטוחי המנהלים, המוצר הפנסיוני הרווחי ביותר של חברות הביטוח, שנמכר לציבור בישראל כתחליף שמתחרה בקרנות הפנסיה. ל"כלכליסט" נודע שברשות שוק ההון מתכננים מהפכה באופן השיווק של ביטוחי המנהלים, באופן שעלולה להכחיד אותם כליל.

החיסכון בביטוח מנהלים דומה לכאורה לחיסכון בקרן פנסיה: הלקוח מפקיד מדי חודש שיעור מסוים מהכנסתו, מוסיף כמה שברי אחוזים כדמי ניהול לחברת הביטוח, ובתמורה זוכה בגיל פרישה לקצבה חודשית. בנוסף הוא זוכה בביטוח חיים וביטוח אובדן כושר עבודה, למקרה שחלילה ימות או יהפוך לנכה.

- עם חרב על הצוואר: השיווק האגרסיבי של ביטוחי המנהלים חוזר

- מגדל היא הראשונה שתחזור לשווק ביטוחי מנהלים לאחר שיישרה קו עם התעריף של סלינגר

- סלינגר מאיימת לעצור את שיווק ביטוחי המנהלים מהחודש הבא

אלא שאופן התמחור של ביטוחי המנהלים הפך אותם למעין תרגיל עוקץ: המבוטחים משלמים הרבה יותר ממה שהם חושבים, והחברות נהנות. לכן הודיעה לאחרונה הממונה על שוק ההון למנהלי חברות הביטוח כי היא מתכוונת לחייב אותם בפרסום שקוף של רווחיהם מביטוחי המנהלים, שיאפשר להשוות אותם בקלות עם קרנות הפנסיה.

הפיתוי: דמי הניהול בביטוח מנהלים נראים נמוכים

דמי הניהול המרביים שקרנות הפנסיה רשאיות לגבות היום עומדים על 0.5% מהצבירה ו־6% מההפקדות. בביטוחי מנהלים השיעור המרבי הוא 1.05% ו־4% בהתאמה; אבל הממוצע נמוך בהרבה ועומד על 0.6% מהצבירה ו־3% מההפקדות.

סוכני ביטוח מנצלים את העובדה הזאת כדי לשכנע את הלקוחות לבחור בביטוחי מנהלים. הם מספרים להם שתמורת פער לא־גדול בדמי הניהול הם מקבלים עסקה טובה יותר, שכן ביטוח מנהלים הוא חוזה אישי בין המבוטח ללקוח, בעוד קרן פנסיה מבוססת על מנגנון סבסוד הדדי. אם יש שיעור גבוה של מוות או תחלואה בקרב שאר עמיתי הקרן, הדבר עלול לפגוע בחוסך.

העוקץ: העלות המנופחת של הביטוח מוחבאת מהלקוח

מה שחברות הביטוח וסוכני הביטוח מסתירים מהלקוחות הוא עלותם האמיתית של מרכיבי הביטוח שכלולים בביטוח המנהלים. כמו בקרן פנסיה, חלק מכספי החוסך משמשים למימון חיסכון בגיל פרישה; חלק אחר משמש למימון ביטוח חיים, כלומר פיצוי לשארים במקרה שהמבוטח נפטר בטרם עת, ולמימון ביטוח אובדן כושר עבודה.

חלק מהפרמיה שגובה חברת הביטוח משמשת לתמחור הסיכון הביטוחי, אבל חלק אחר נשאר כרווח בקופת חברת הביטוח עצמה, או משולם כעמלות לסוכני הביטוח. למעשה, הרכיב הסמוי הזה הוא הבוננזה הגדולה ביותר של חברות הביטוח מביטוחי המנהלים: מתוך כל שקל בפרמיה שמשלמים המבוטחים בביטוחי המנהלים עבור ביטוח חיים, הם מקבלים בחזרה כ־40 אגורות בממוצע. 70 אגורות נותרות בידי חברת הביטוח וסוכניה. אף שתוחלת החיים עלתה מאוד בשנים האחרונות, חברות הביטוח לא הוזילו את ביטוחי החיים במידה ניכרת, והמשיכו לגזור עליהם קופון שמן.

עד לפני כ־5 שנים עוד היתה הצדקה מסוימת למחיר היקר של ביטוח המנהלים, שכן הוא הציע לחוסך יתרון שלא קיים בקרן פנסיה: מקדם קצבה מובטח, שפירושו שהתארכות תוחלת החיים לא יכולה לגרוע מהקצבה החודשית של המבוטחים. ואולם ב־2013 נאסר על חברות הביטוח לשווק ביטוחי מנהלים כאלה. אמנם, גם דמי הניהול בביטוחי המנהלים החלו להישחק; אבל בע בעת דמי הניהול פחתו גם בקרנות הפנסיה בשל התגברות התחרות והשקת קרנות ברירת המחדל המוזלות. הנימוק העיקרי שנותר בידי הסוכנים כדי לשכנע לקוחות לבחור דווקא בביטוחי המנהלים היה היותם חוזה אישי, הסדר שבו החוסך לא מסבסד את שאר העמיתים כמו בקרנות פנסיה קלאסיות.

הממונה על שוק ההון דורית סלינגר ויו"ר איגוד חברות הביטוח יאיר המבורגר. סיכול ממוקד של פרה חולבת צילום: עמית שאבי, נמרוד גליקמן

הממונה על שוק ההון דורית סלינגר ויו"ר איגוד חברות הביטוח יאיר המבורגר. סיכול ממוקד של פרה חולבת צילום: עמית שאבי, נמרוד גליקמן

הצרה היא שירידת דמי הניהול בפנסיה יצרה תמריץ לחברות הביטוח ולסוכנים לחדש את מאמצי השיווק של ביטוחי המנהלים. העלויות הסמויות שמגולמות בהם השאירו "בשר" לרווח. הסוכנים ביקשו לשכנע את החוסכים לבחור בביטוחים האלה בטענה שהפערים בדמי הניהול נהיו שוליים.

התוצאה: קוני ביטוח מנהלים יוצאים קרחים מכאן ומכאן

מה שסוכני הביטוח נמנעים מלהזכיר ללקוחות הוא הרווח הסמוי והשפעתו על הקצבה העתידית שלהם. הפרמיות הסמויות שנגבות בביטוח המנהלים עבור ביטוח חיים ואובדן כושר עבודה מכרסמות בחיסכון שיישאר לחוסך בגיל פרישה. בקרן פנסיה, לעומת זאת, עלות הביטוח משקפת רק את הסיכון הביטוחי, בלי שום רווחים סמויים, והחיסכון שנותר גבוה בהרבה.

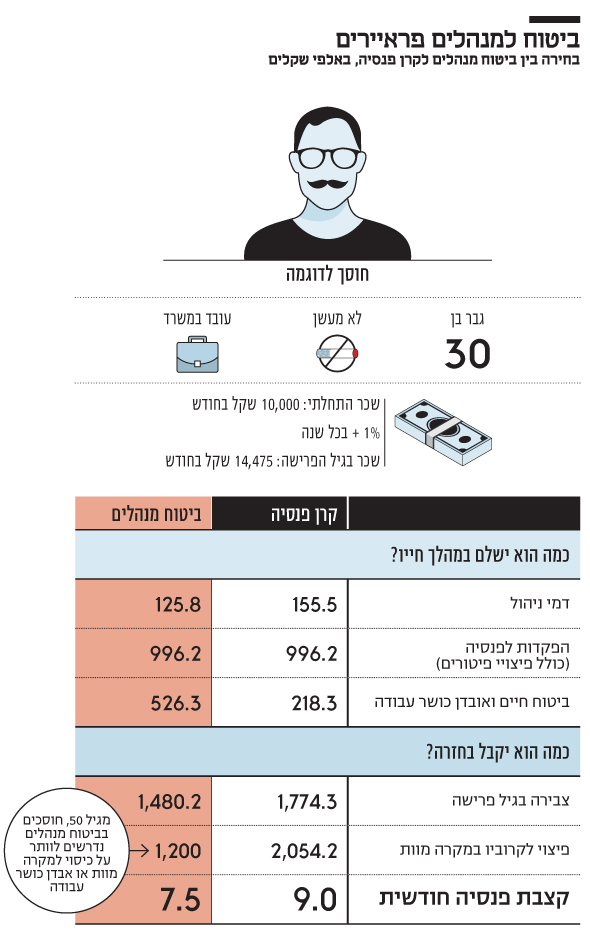

כמה זה יוצא במספרים? נעזרנו בסימולטור פנסיוני כדי לבחון דוגמה מייצגת. נתאר לעצמנו בחור בן 30, לא מעשן, ששכרו עומד על 10,000 שקל בחודש ועולה ב־1% כל שנה. הוא מתלבט בין ביטוח מנהלים לבין קרן פנסיה שמציעים לו דמי ניהול זהים, 0.5% מהצבירה ו־3% מההפקדות השוטפות. מהי הקצבה החודשית שמובטחת לו כשיפרוש בגיל 67?

התוצאות מדהימות. החוסך בקרן פנסיה יקבל קצבה של 8,986 שקל בחודש, בעוד שהחוסך בביטוח מנהלים יצטרך לחיות מ־7,497 שקל בחודש ‑ כמעט 17% פחות. אם לא די בכך, מאחר שרכיב הביטוח מתייקר עם הגיל, ומאחר שהחוק אוסר על חברות הביטוח למשוך יותר מ־35% מההפקדות לצורכי ביטוח ‑ גם הכיסוי הביטוחי שהחוסך יהיה זכאי לו במקרה מוות או אובדן כושר עבודה יתכווץ מאוד בהגיעו לגיל 50‑60.

| |||

לאן מתגלגל הרווח הסמוי שיצא מכיסו של החוסך? רובו מגיע לסוכני הביטוח. מבדיקת "כלכליסט" עולה כי בשנה הראשונה להצטרפות החוסך שלנו לביטוח המנהלים, חברת הביטוח תעביר לסוכן שלו 6,205 שקל כעמלות: 3,285 שקל על מרכיב החיסכון, 2,250 שקל על ביטוח חיים ו־670 שקל על ביטוח אובדן כושר עבודה. תמורת מכירה של קרן פנסיה באותם תנאים יקבל הסוכן בשנה הראשונה 1,245 שקל בלבד.

הפתרון: אור השמש יחסל את ביטוחי המנהלים

מה הממונה על שוק ההון דורשת כעת מחברות הביטוח? היא מבקשת שאת כל הרווח הסמוי שגבו עד היום דרך הפרמיה על הרכיב הביטוחי, הן יכללו בדמי הניהול. הפרמיה על רכיבי ביטוח החיים וביטוח אובדן כושר העבודה תשקף את הסיכון הביטוחי בלבד.

שינוי כזה יאלץ את חברות הביטוח לגלם בדמי הניהול את מלוא גובה העמלות השלמות שהן משלמות לסוכני הביטוח, עמלות שעד כה נגבו באמצעות הפרמיה ובאופן סמוי. שינוי כזה בתמחור צפוי להזניק את דמי הניהול, להפוך את ביטוחי המנהלים למוצר נחות בהרבה מקרן הפנסיה, וככל הנראה לחסלם.

אם לא די בכך, במקרה של כל החברות שגבו עד כה דמי ניהול מרביים בשיעור של 1.05% מהצבירה ו־4% מההפקדות, הרווח הסמוי יתנדף ויעלם כליל. זאת משום שאי אפשר יהיה עוד לגלגל אותו על דמי הניהול. תרחיש כזה יחסל את התמריץ של חברות הביטוח וסוכני הביטוח לשווק ביטוחי מנהלים, ויעודד בחירה בקרנות הפנסיה.

עבור חברות הביטוח, ובעיקר עבור סוכני הביטוח ‑ המרוויחים הגדולים משיווק ביטוחי המנהלים ‑ מימוש היוזמה יהיה מכה קשה. הרפורמה מאיימת להכחיד מן העולם את ביטוחי המנהלים. בחברות הביטוח מקווים לבלום את הרעיון אחרי שסלינגר תפרוש מתפקידה בסוף אוגוסט, אבל ייתכן מאוד שהרכבת כבר יצאה מהתחנה.