ניתוח כלכליסט

כך הפך הפיירוול לקופקסון של צ'ק פוינט

תחת הנהגתו השמרנית של גיל שויד, הענקית הישראלית לא זיהתה בזמן את האיום מכיוון הענן שמייתר את פיירוול, לא נכנסה לתחום מהר ובאגרסיביות וצפתה במתחרות עוקפות אותה. הפתרונות: רכישה משמעותית, הודאה בהיותה חברת ערך, או מנכ"ל חדש

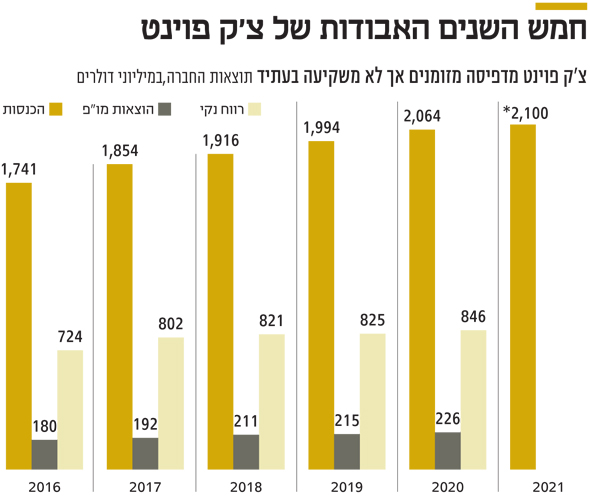

צ'ק פוינט נמצאת ברגע הקופקסון שלה. לכאורה הכל מתקתק וכל חברה חולמת להגיע למצבה של חלוצת הסייבר ‑ הכנסות של 2 מיליארד דולר ורווח נקי של 846 מיליון דולר ב־2020.

- צ'ק פוינט: האקרים סינים גנבו נשק סייבר מה-NSA ועשו בו שימוש פעמים רבות

- שנת הקורונה של צ'ק פוינט: הרווח טיפס ב-11%, כל העובדים יקבלו בונוס

- צ'ק פוינט: זינוק של 25% במתקפות סייבר על מוסדות רפואיים בישראל בסוף 2020

אלא שהכנסות אלה דומות מאוד לאלו של 2019. חמור מכך, גם ההכנסות ב־2021 יהיו כמעט זהות. זאת, בזמן ששוק הסייבר העולמי מתפוצץ, הביקושים עולים, שחקניות גדולות כקטנות בתחום מדווחות על צמיחה מואצת, מניותיהן מזנקות בשיעורים חדים ושווי החברות הפרטיות מוכפל על בסיס קבוע.

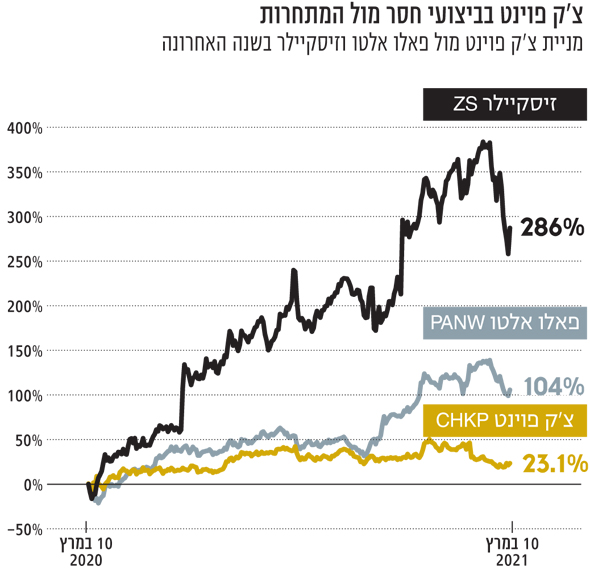

מספיק להעיף מבט בשתי הודעות שפורסמו אתמול ע"י חברות הייטק ישראליות פרטיות ‑ סניק שגייסה 300 מיליון דולר לפי שווי של 4.7 מיליארד דולר, פי ארבעה מהשווי בגיוס בינואר 2020; ואקווה סקיוריטי, ששווה יותר ממיליארד דולר. שתיהן הוקמו לפני כחמש שנים בלבד. צ'ק פוינט, לעומת זאת, תקועה. בשנה האחרונה, כאשר מתחרותיה הציבוריות הכפילו ושילשו את שווי השוק, היא הסתפקה בתשואה צנועה של 23%, שמביאה אותה לשווי של 16 מיליארד דולר. פאלו אלטו, לשם השוואה, כבר שווה כפול מכך.

אבל זו לא עוד כתבה על איך הצליח ניר צוק, העובד לשעבר של צ'ק פוינט, לעקוף אותה ובגדול. אילו היה מדובר רק בהצלחה של פאלו אלטו, מצבה של צ'ק פוינט לא היה מטריד כל כך. אך למרבה הצער, צ'ק פוינט נמצאת במצב דומה מאוד לזה של טבע לפני שבע שנים.

יש לה מוצר מנצח, אבל ההצלחה פנומנלית של המוצר, שהיה חלוץ בתחומו בשנות ה־90, היא שהרדימה את החברה וגרמה לה לפספס את השינויים העמוקים בשוק. פיירוול הוא הקופקסון של צ'ק פוינט. הוא סיפק לה שנים של צמיחה מהירה ורווחיות חריגה, שחלקה נובע מניהולו האחראי והשמרן של גיל שויד, המייסד האחרון שעוד נשאר בתפקיד ביצועי בחברה ומשמש כמנכ"ל שלה.

האיום הגדול על צ'ק פוינט הוא לא תפוגת הפטנטים, כמו במקרה של טבע והקופקסון, גם לא העובדה שפיירוול הפך למוצר בסיסי או "קומודיטי" וגם לא פאלו אלטו היריבה "הנוחה". האיום הגדול הוא הענן. אפילו במסדרונות החברה מודים היום, בשקט, כי הנהלתה לא זיהתה בזמן את השינוי הטקטוני שהמעבר לענן מכתיב מבחינת צרכי האבטחה, מעבר שהואץ דרמטית בשנת הקורונה ככל שהעבודה מרחוק הפכה לחלק בלתי נפרד מחיי כל ארגון.

בדיוק כמו טבע בשנים שקדמו לתפוגת הפטנט על הקופקסון, גם בצ'ק פוינט תפסו את הראש והבינו את גודל הצרה המתרגשת. אלא שמכאן הפעולות היו שונות, אם כי באופן אירוני התוצאה דומה. בטבע שפכו במשך שנים את המזומנים הרבים שצברה החברה בזכות הקופקסון על שורת רכישות שלא הניבו את התוצאה המיוחלת, כאשר הקרשנדו הגדול הגיע ב־2016 עם רכישת אקטוויס ב־40 מיליארד דולר. בצ'ק פוינט, באדיבות שויד שמרן העל, נוקטים בגישה הפוכה ‑ רכישות קטנות, או כפי שסבורים בתעשיית הייטק קטנות מדי ואולי אפילו קמצניות. אבל התוצאה דומה ‑ מנוע צמיחה עדיין לא בנמצא.

הרכישות קטנות מדי ומנוע צמיחה טרם נמצא

עד היום ביצעה צ'ק פוינט ארבע רכישות בתחום הענן, כולן של סטארט אפים ישראליים: DOME 9 בסוף 2018, אחריה באו פרוטגו ופורס נוק. בסוף 2020 נרכשה אודו סקיוריטי. בכל המקרים מדובר בעסקאות קטנות, בוודאי יחסית ליכולות הפיננסיות של צ'ק פוינט, שקופת המזומנים שלה מנתה כ־4 מיליארד דולר בסוף 2020.

סכום הרכישות המצרפי רחוק מחצי מיליארד דולר, בעוד שחברות הסייבר המצליחות הופכות ליוניקורן ‑ רק מתחילת 2021 נולדו ארבע כאלה בישראל, וחלקן האחר נרכשו על ידי פאלו אלטו בסכום מצרפי של מעל למיליארד דולר.

לראיה, צ'ק פוינט עדיין רחוקה מלדווח על תנועה משמעותית בתחום הענן, על אף שהיא מקפידה להדגיש את הנושא בכל שיחת משקיעים. בחברה מתגאים בעובדה ש־700 מתוך 5,400 עובדיה מוקדשים אך ורק לפיתוח פתרונות ענן. בתוצאות הכספיות ל־2020, צ'ק פוינט הוסיפה שקף שמראה כי הכנסותיה בתחום הענן קפצו ב־54% בסיכום שנתי, אך סירבה לחשוף את המספרים האבסולוטיים. אלה, על פי הערכות, לא מתקרבות ל־100 מיליון דולר בשנה, כלומר פחות מ־5% מהכנסות החברה.

"בצ'ק פוינט הבינו מאוחר מדי שהעתיד הוא בענן וגם אחרי שכבר הבינו, לא היו מספיק אגרסיביים במעבר לשם. הם היו צריכים להתאבד על תחום הענן. כל חברה חדשה וכל חברה שעוברת לענן, הצורך בפיירוול הקלאסי מבחינתה מתייתר", מסביר בכיר בתעשיית הסייבר הישראלית. למעשה, פיירוול מגיע בילט אין כשקונים פתרונות ענן של מיקרוסופט, גוגל או אמזון או אפילו עם רשת האינטרנט שבזק פורסת.

גם שיטת ההתחברות מרחוק באמצעות VPN (רשת פרטית וירטואלית, ס.ש) שפיתחה צ'ק פוינט כבר נחשבת למיושנת למדי וחברות עוברות ל־SASE, שיטת התחברות מבוססת ענן שמאפשרת עבודה חלקה ומהירה יותר. על פי חברת המחקר גרטנר, 40% מחברות יחברו את עובדיהן מרחוק בשיטה זו ב־2024.

הנציגה הבולטת בתחום זה היא ZSCALER האמריקאית, שמנייתה קפצה ב־286% בשנה האחרונה, מה שהביא אותה לשווי של 25 מיליארד דולר. לא מעט שיחות מסדרון בחברות סייבר ישראליות, שכמעט בכולן עובדי צ'ק פוינט לשעבר, מתנהלות סביב עתידה. "נכון שלצ'ק פוינט יש עדיין המון לקוחות, הכנסות גבוהות, רווחיות נדירה ומלא כסף בקופה, אבל אין לה אף מוצר שנחשב למוביל בשוק. חברה חדשה שקמה עכשיו, לא תקנה שום דבר מצ'ק פוינט. עצוב לראות במצב כזה חברה שאפשר לומר שהמציאה את הסייבר", מסביר בכיר נוסף בתעשיית הסייבר המקומית.

גיל שויד. מייסד ומנכ"ל צ'ק פוינט צילום: ענר גרין

גיל שויד. מייסד ומנכ"ל צ'ק פוינט צילום: ענר גרין

החלה להתנהג כחברת ערך במקום חברת צמיחה

שויד, שהקים יחד עם מריוס נכט ושלמה קרמר את צ'ק פוינט ב־1993, זיהה נכון את הפריצה הגדולה שיביא האינטרנט והצורך בלאבטח את החיבור מרחוק. פיירוול שפיתחו השלושה ואשר הפך לשם גנרי עולמי, מאפשר מעין בניית גשר עם חומות גבוהות ובלתי חדירות בין עובד המתחבר למחשבי הארגון מרחוק, או לחלופין לקוח שמתחבר לחשבון הבנק שלו.

בשנות התשעים נהנתה צ'ק פוינט מצמיחה אדירה ובניגוד לחברות טכנולוגיה רבות הצליחה להגיע לרווחיות חריגה. צ'ק פוינט לא נוהגת לגייס הון או חוב, למרות שבנקי ההשקעות מתדפקים על דלתה. כמעט כל יתרות המזומנים שלה הן תולדה של תזרים חיובי מפעילות.

אלא שכבר לפני יותר מעשור החל סנטימנט המשקיעים כלפיה להיפגע על רקע התנהלותה כחברת ערך, בזמן שהיתה יכולה וצריכה להיות חברת צמיחה.

מעבר לאגירת מזומנים כמעט כפייתית והימנעות מביצוע רכישות משמעותיות, כבר שנים בולטת השקעת החסר של צ'ק פוינט במו"פ. החברה מקפידה שלא להקצות יותר מ־10% מהכנסותיה לסעיף זה, בעוד שאפילו ענקיות ותיקות כמו גוגל ומיקרוסופט מתקרבות ל־15%. אף שצ'ק פוינט, עם קצב הכנסות שנתי של 2 מיליארד דולר, היא חברת ענק במונחים ישראליים, במונחים עולמיים היא חברה בינונית.

אך הבעיה הגדולה ביותר שלה היא לא המספרים האבסולוטיים, אלא האחוזים. וול סטריט, אולי בצורה מוגזמת בימים אלה, לא מתמחרת רווחיות, אלא רק היעדר צמיחה. צ'ק פוינט יוצאת קירחת מכאן ומכאן, היא נסחרת במכפיל צנוע של 8 על ההכנסות הצפויות ב־2021 ומכפיל 19 על הרווח הצפוי. לשם השוואה, חברות צמיחה לא רווחיות מתחרות, כמו זיסקלייר או קראודסטרייק נסחרות במכפילים של יותר מ־30 על ההכנסות וחברות כמו פייסבוק או אמזון נסחרות במכפילים של יותר מ־20 על הרווח.

ייתכן והמשקיעים היו יכולים לשנות את הקונספציה לגבי צ'ק פוינט אילו היתה מודה שהיא כבר לא חברת צמיחה אלא חברת ערך וככזו היתה מתחילה לחלק דיבידנד.

אלא שבינתיים בחברה מתעקשים שהיא עדיין חברת צמיחה, שתמשיך לבצע רכישות ופשוט נמצאת במעבר מהמודל הישן של רשיונות תוכנה ולאחר מכן קבלת דמי שירות ותחזוקה למודל העדכני של תוכנה כמנוי (SAAS) בו פועלות חברות הטכנולוגיה החדשות. כיום הכנסות צ'ק פוינט ממנויים כבר מהוות שליש מסך המחזור, אך השוק עדיין לא מתמחר את השינוי, כי הוא מסתתר עמוק בפנים.

ולסיום חייבים לדבר על הפיל שבחדר ‑ גיל שויד. מעט מאוד חברות טכנולוגיה הצליחו להגיע לסדרי גודל משמעותיים כשבראשן עומד היזם המקורי. במרבית המקרים, כאשר סטארט אפ מגיע למכירות משמעותיות, בעלי המניות מפעילים לחץ להחלפת היזם במנהל מקצועי.

שויד הוכיח כי הוא לא רק יזם שהמציא שוק שלם, אלא גם מנהל מוכשר. עם זאת, כאשר מדברים על שמרנות יתר, שאולי הובילה לעלייה מאוחרת על רכבת הענן, מיד עולה גם שמו כאחראי. באופן אנושי ביותר ברור כי קשה לו להתגבר על כך שה"בייבי" שלו כבר לא הדבר הכי חדשני בתחום וכי המשקיעים מעריכים נועזות על פני שמרנות.

בפני צ'ק פוינט שלוש חלופות מרכזיות: מהלך נועז ומסוכן של רכישה משמעותית, שתכניס אותה מהר יותר לתחום הענן; הודאה בכך שהיא חברת לא חברת צמיחה ומעבר לחלוקת דיבידנד, שתאפשר לתמחר אותה על בסיס זה; והחלופה הקשה ביותר: הבאת מנכ"ל חדש ונטול סנטימנט לפיירוול, שיתן מבט רענן על נכסי החברה ויחזירה לצמיחה.