הדרך של הזלקינדים לדסק"ש מאתגרת את חוק הריכוזיות

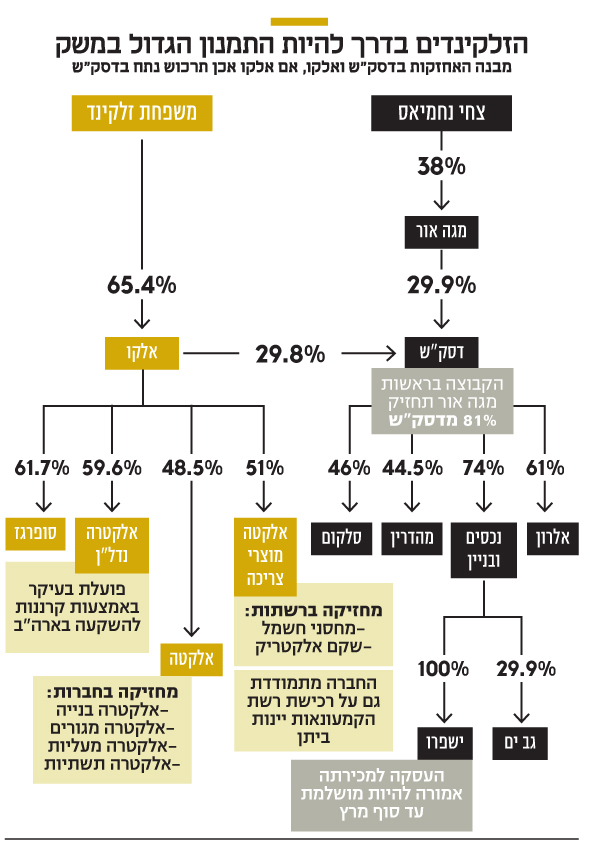

אלקו שבשליטת משפחת זלקינד בדרך להצטרף לצחי נחמיאס ברכישת דסק"ש, ובכך להפוך לתמנון רב־זרועות וריכוזי עוד יותר; כדי להתגבר על החוק שמונע פירמידות מרובות שכבות, הזלקינדים שולפים את הטריק שהמציא אדוארדו אלשטיין: אחזקה של עד 29.9%

מתחת לאף של ועדת הריכוזיות צומחת מפלצת. האחים מייקי ודני זלקינד, שמגלים תיאבון עסקי רב, שולחים, באמצעות אלקו אחזקות שבשליטתם (65.4%), זרועות לכמעט כל מגזר אפשרי במשק.

- האחים זלקינד במו"מ עם נחמיאס על כניסה לדסק"ש

- משרד התקשורת לא יתיר לרמי לוי לשלוט גם בסלקום

- חלוקת הרווחים בדסק"ש חידדה את ההלכה המשפטית

למעשה, מהלכי ההתרחבות האחרונים של אלקו מזכירים את אי.די.בי בימים שבהם נשלטה על ידי נוחי דנקנר והיתה הקונצרן הגדול במשק.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

אתמול הודיעה אלקו כי היא צפויה להשקיע כ־400 מיליון שקל ברכישת 29.8% ממניות דסק"ש, ובכך לחבור לקבוצת המשקיעים שמובילה מגה אור שבשליטת צחי נחמיאס (38%). וכך, במידה רבה, יחליפו הזלקינדים את רמי לוי שאמור היה לרכוש נתח דומה, אך נבלם על ידי משרד התקשורת, שלא רואה בעין יפה את האחזקה הכפולה שתיווצר לו בתחום הסלולר. רמי לוי פועל בתחום באמצעות רמי לוי תקשורת, ואילו דסק"ש היא בעלת השליטה בסלקום (46%).

אם העסקה תצא לפועל, אלקו תהפוך לבעלת מניות משמעותית בחברה שחולשת בעצמה על שלל חברות (ראו תרשים). מעבר לסלקום, שהיא חברת הסלולר הגדולה בישראל, דסק"ש מחזיקה בשליטה בחברת ההשקעות בביוטכנולוגה אלרון (61%), בחברת המטעים והנדל"ן מהדרין (44.5%), בית ההשקעות אפסילון (69%) ובחברת הנדל"ן נכסים ובניין (74%), שמחזיקה בנתח משמעותי (29.9%) מחברת הנדל"ן המניב גב־ים.

מימין: מייקי ודני זלקינד, בעלי השליטה באלקו צילום: Israel Hadari

מימין: מייקי ודני זלקינד, בעלי השליטה באלקו צילום: Israel Hadari

משרד התקשורת יאשר?

אלקו היא תאגיד ריאלי משמעותי כבר כיום, והיא חולשת על חברות ענק במשק. היא מחזיקה בשליטה באלקטרה (49%), חברת התשתיות והבנייה הגדולה בישראל שנסחרת בשווי שוק של 6.5 מיליארד שקל. אלקטרה היא עצמה תמנון רב־זרועות. היא מעורבת בבניית כבישים, מנהרות, תשתיות תחבורה, נמלים, בנייני מגורים, מסחר, מערכות מיזוג אוויר ומעליות, כשחלק מהפעילות שלה הוא בחו"ל. בנוסף, אלקו מחזיקה בשליטה באלקטרה נדל"ן (64%), שפועלת באמצעות קרנות השקעה בעיקר בנדל"ן מניב בארה"ב, תוך התמקדות במקבצי דיור.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

כמו כן, אלקו שולטת באלקטרה מוצרי צריכה (51%), שמחזיקה ברשת מחסני חשמל ורשת שקם אלקטריק, ומייבאת שלל מותגי חשמל מוכרים, כולל זה של הענקית הגרמנית בוש. לאלקו יש גם פעילות אנרגיה באמצעות חברת סופרגז (61.7%) שאותה הנפיקה בשנה שעברה בבורסה, לאחר שרכשה אותה מעזריאלי ב־770 מיליון שקל.

סופרגז, שנסחרת לפי שווי של כ־1.1 מיליארד שקל, משווקת גז לגורמים פרטיים ומוסדיים, ויוזמת ומקימה מתקני הפעלה של חשמל באמצעות גז. בנוסף, לאלקו פעילות בתחום הקולנוע, באמצעות רשת בתי הקולנוע גלובוס מקס שאותה רכשה מכינוס נכסים.

כל האחזקות האלו הופכות כבר היום את אלקו, שלפני שבע שנים עוד היתה חברה ששרויה במשבר קשה, לתאגיד ריאלי משמעותי. המאזן של החברה בתשעת החודשים הראשונים של 2020 הסתכם ב־12 מיליארד שקל, וההכנסות עמדו על 8 מיליארד שקל. הצפי הוא שבסיכום השנה ההכנסות יגיעו לרף של יותר מ־10 מיליארד שקל. הרווח הנקי של הקבוצה בתשעת החודשים הראשונים של 2020 עמד על כחצי מיליארד שקל.

בשל היותה של אלקו תאגיד ריאלי משמעותי, היא תידרש לקבל את אישור ועדת הריכוזיות על מנת לרכוש את הנתח המדובר בדסק"ש. הוועדה עשויה להערים קשיים על העסקה, בעיקר בכל הנוגע למתן ההיתר לשלוט בסלקום באמצעות דסק"ש. כל מי שמחזיק ביותר מ־10% בחברת סלולר צריך לקבל היתר שליטה. משרד התקשורת הוא שנותן את ההיתר, אך הוא אמור לקבל חוות דעת מוועדת הריכוזיות בטרם יחליט. ועדת הריכוזיות תבחן את כלל הנכסים של אלקו בבואה למסור את ההמלצה.

אלקו החזיקה עד לשנה שעברה בפעילות סלולר באמצעות אלקטרה צריכה, שהחזיקה בגולן טלקום. אלקטרה צריכה מכרה את גולן טלקום לסלקום ב־600 מיליון שקל, כך שאם אלקו אכן תרכוש את מניות דסק"ש, החברה במידה רבה תעשה את דרכה חזרה אליה.

הבחירה של אלקו לרכוש 29.8% מדסק"ש אינה מקרית. מדובר על נתח דומה לזה שתרכוש מגה אור (29.9%), שזכתה במכרז לרכישת 81% מדסק"ש, לאחר שבעלי האג"ח של אי.די.בי העדיפו את הקבוצה בראשותה על פני בעל השליטה היוצא, אדוארדו אלשטיין. הבחירה במספר זה נועדה להתמודד עם חוק הריכוזיות, שאוסר על פירמידות של יותר משתי שכבות ציבוריות.

במקרה של מגה אור ואלקו, אם ייחשבו לבעלי שליטה בדסק"ש, פירוש הדבר הוא יצירת פירמידה שעומדת בניגוד לחוק הריכוזיות. המספר נלקח מאלשטיין עצמו, שבשל חוק הריכוזיות מכר מניות גב־ים שהיו בידי נכסים ובניין, עד שנשאר עם נתח של 29.9%, ובכך טען שירד משליטה בחברה ולכן נמחקה קומה בפירמידה.

ועדת הריכוזיות תידרש להחליט אם למגה אור ולאלקו, שיחזיקו יחד ב־60% ממניות דסק"ש, יש יכולת להכווין את עסקי החברה ולשלוט בה בפועל — מה שיצור מצב של פירמידה לא חוקית בת יותר משלוש שכבות. אלקו מקווה שאחזקה של 29.8% לא תיחשב לשליטה ולא תוסיף קופה בפירמידה.

גם אם ועדת הריכוזיות תחליט שהשתיים אינן שולטות בדסק"ש, הרי שלאלקו תהיה נגיעה להתנהלות התאגיד, וקשה להאמין שהיא תפעל כמשקיעה פיננסית בלבד. לא יהיה בלתי סביר להניח שיש לה תוכניות עבור חלק מהזרועות של דסק"ש, ובראשן סלקום (ראו מסגרת). כלומר, נקודת הפתיחה של זלקינד ונחמיאס מאתגרת את חוק הריכוזיות בכל מקרה.

מי שהביעו שמחה על כניסת זלקינד לתמונה הם מחזיקי האג"ח של אי.די.בי. המחזיקים חששו שנחמיאס הוא מתחרט סדרתי וכבר בדרך להתחרט על העסקה, לאחר שלוי יצא מהתמונה, שכן הוא כבר נסוג מעסקאות גדולות, כמו רכישת ישפרו וארנה גרופ. הצטרפות אלקו הפחיתה את רמת החשש, גם אם אינה מעניקה את הביטחון והוודאות הדרושים למחזיקים, שכן שותף חזק הוא לא רק יתרון, אלא גם חיסרון. כאמור, הרגולטור עשוי להערים קשיים בשל הכוח הרב של אלקו ולעכב את העסקה שבמסגרתה קבוצת המשקיעים תרכוש 81% מדסק"ש תמורת 1.14 מיליארד שקל.

צחי נחמיאס, בעל השליטה במגה אור צילום: ורד פיצ׳רסקי

צחי נחמיאס, בעל השליטה במגה אור צילום: ורד פיצ׳רסקי

גם יינות ביתן על הכוונת

במקביל לדסק"ש, אלקו מנהלת, באמצעות אלקטרה צריכה, מגעים לרכישת רשת הקמעונאות יינות ביתן, השנייה בגודלה בישראל במספר הסניפים ‑ 148. רכישה כזו תגדיל את הכוח הקמעונאי של אלקטרה צריכה. כמו כן, אלקו מנהלת מגעים להבאת רשת הקמעונאות סבן אילבן לארץ.

היעד האמיתי של אלקו: השגת השליטה בסלקום

בניגוד לרבים אחרים שלטשו עיניים לדסק"ש, העניין שמגלה משפחת זלקינד בחברה לא נעוץ בעסקי הנדל"ן שלה, אלא בחברת הסלולר סלקום. אלקו, שבשליטת הזלקינדים, נפרדה מעסקי הסלולר שלה כשמכרה את גולן טלקום (שהיתה בבעלות החברה־הבת אלקטרה מוצרי צריכה) לסלקום עצמה, תמורת 650 מיליון שקל. כעת, אם העסקה תושלם, הם יקבלו יד על ההגה של סלקום בהשקעה של 400 מיליון שקל ולפי שווי של כ־1.4 מיליארד שקל לחברה־האם.

בניגוד לזלקינדים, צחי נחמיאס, בעל השליטה במגה אור שמובילה את קבוצת הרוכשים של דסק"ש, מתעניין בעסקי הנדל"ן, והוא אף מעוניין למכור את סלקום. הזלקינדים מסייעים לו בגיבוש קבוצת הרוכשים, ובעתיד, ככל הנראה, תבוצע חלוקה. אלקו תישאר עם סלקום, ונחמיאס יישאר עם הנדל"ן. כיצד? עורכי הדין יעבדו שעות נוספות וימצאו כיצד ניתן לחלק את השלל. משפחת זלקינד כבר שכרה את שירותיה של עורכת דין בחירה בתחום התקשורת. כך או כך, ביצוע חלוקה שכזו תדרוש שלל אישורים, בהם של האסיפות הכלליות של החברות השונות.