גם בלי הכנסות, בלייד ריינג'ר גורמת למשקיעים לחלום

החברה שמפתחת רובוט לניקוי פאנלים סולאריים צפויה להתחיל להציג הכנסות רק ב־2022, ובדו"חות האחרונים שלה לפני ההנפקה הופיעה הערת עסק חי. למרות זאת, היא זינקה ב־156% מאז שהונפקה בדצמבר 2020

מאז שמניותיה החלו להיסחר לראשונה בבורסה בתל אביב, ב־10 בדצמבר 2020, שווי השוק של בלייד ריינג'ר, העוסקת בפיתוח של רובוטים לניקוי אוטונומי של מתקנים סולאריים, זינק ב־156%. רק חברה אחת שהונפקה אשתקד הניבה תשואה גבוהה יותר ‑ דוראל אנרגיה, שעלתה ב־208%, אולם דוראל נהנית מ"פור" של חצי שנה על בלייד ריינג'ר, מכיוון שהונפקה ביוני 2020.

- הון הטבע מקווה שבלייד ריינג'ר תהיה אלקטריאון ואוגווינד הבאה

- אלומיי עברה להפסד בגלל מכירת תחנות כוח באיטליה, אבל בונה על פרויקט בספרד

- גם סולגרין מקווה שהדרך להצלחה עוברת באיטליה

ירח הדבש של בלייד כחברה ציבורית, שנמשך 36 ימי מסחר, הניב למשקיעים שהשתתפו בהנפקה תשואה יומית ממוצעת של 4.3%. עובדה זאת הופכת את בלייד להנפקה הלוהטת של 2020. הנתונים המדהימים האלו הופכים למפתיעים עוד יותר כשמביאים בחשבון שלחברה אין עדיין הכנסות, שהשורה העליונה צפויה להישאר ריקה גם ב־2021, ושבדו"חות הכספיים האחרונים של החברה הופיעה הערת עסק חי.

בלייד ריינג'ר, שגרף המניה שלה בבורסה דומה לצוואר של ברבור זקוף קומה, היתה עד לא מכבר ברווזון די מכוער. בדו"חות הכספיים האחרונים של בלייד ריינג'ר, לפני הפיכתה לחברה ציבורית, צירפו כאמור רואי החשבון של החברה לסקירה הערה, לפיה קיימים ספקות משמעותיים בדבר המשך קיומה של החברה כעסק חי. גיוס ההון בבורסה הזרים לחברה 22.6 מיליון שקל והחזיר את בלייד ריינג'ר לחיים.

רובוט לניקוי פאנלים סולאריים אותו מפתחת בלייד ריינג'ר צילום: BladeRanger

רובוט לניקוי פאנלים סולאריים אותו מפתחת בלייד ריינג'ר צילום: BladeRanger

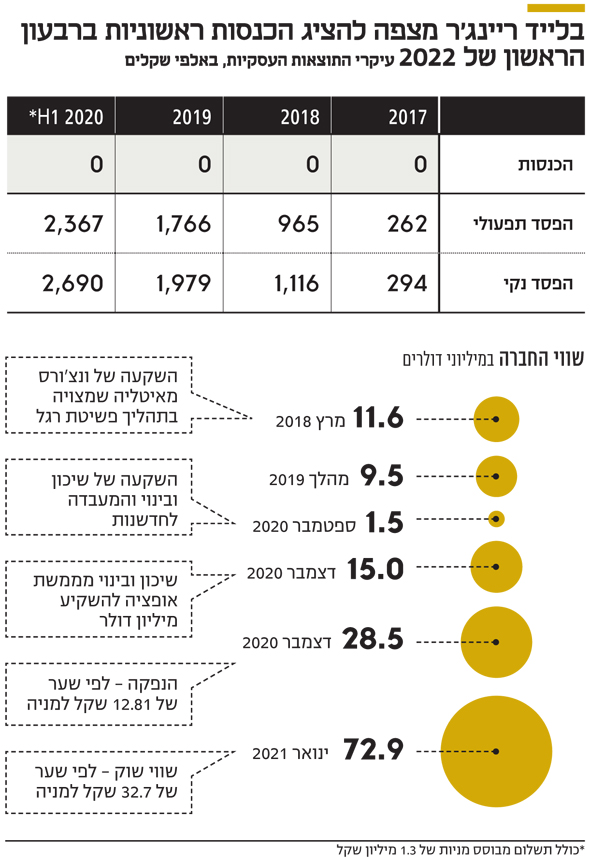

אבן מאסו המשקיעים

ההשקעות שבוצעו בחברה בשנים 2019‑2018 נעשו לפי שווי שנע בטווח של 11.6‑9.5 מיליון דולר. אולם ההשקעה של שיכון ובינוי בבלייד ריינג'ר, שבוצעה בספטמבר 2020 כבר בוצעה בעסקה ששקפה לחברה שווי נאיבי של 1.5 מיליון דולר בלבד. על האופציה שמימשה, שיכון ובינוי מורווחת כבר פי 3.2, כלומר עלייה של 220%.

בתשקיף שפורסם לקראת ההנפקה, בלייד ריינג'ר ציינה שהשווי באותה עסקה לא משקף את הערך של החברה, בין היתר משום שזאת נחתמה בתחילת התפשטות נגיף הקורונה ‑ עיתוי בעייתי, שהשפיע על יכולת הגיוס של החברה.

בדצמבר 2020 שיכון ובינוי מימשה אופציה שאיפשרה לה להשקיע מיליון דולר בהנחה של 20% על המחיר בהנפקה. הקפיצה בשווי של בלייד ריינג'ר הגיעה בהנפקה של מניות החברה בבורסה, שבוצעה ב־6 בדצמבר 2020.

ההנפקה בוצעה לפי מחיר של 12.81 שקל למניה, שמשקף לבלייד שווי של 28.5 מיליון דולר. זה לא נגמר כאן. מאז ההנפקה, כלומר במהלך החודשים דצמבר 2020 וינואר 2021 המניה של בלייד זינקה ב־156% והגיעה לשווי שוק של 72.9 מיליון דולר, שהם 238 מיליון שקל.

| |||

במקום הנכון בזמן הנכון

את הזינוק בשווי של בלייד ריינג'ר ניתן לייחס, במידה מסוימת של צדק, לאוויר החם שנכנס לשוק ההון. זה הסבר מפתה בפשטותו, אבל לא די בו כדי להסביר את התשואה החריגה שלה ביחס לחברות אחרות ממחזור גיוס הון נובמבר־דצמבר 2020. בלייד ריינג'ר נמצאת במקום הנכון ובזמן הנכון. החברה, שכאמור עוסקת בפיתוח של רובוטים לניקוי אוטונומי של מתקנים סולאריים, נהנית מכך שתחום האנרגיה המתחדשת מהשמש רותח.

שוק האנרגיה המיוצרת מפאנלים סולאריים נהנה מצמיחה חזקה ומהכנסות שנתיות שחצו מזמן את רף ה־120 מיליארד דולר. קצב הצמיחה השנתי של שוק הפאנלים הסולאריים ב־2018 ו־2019 עמד על 12% וההנחות הן שהוא ימשיך לצמוח בשנים הקרובות בשיעורים דו־סספרתיים. ובכן, את כל הפאנלים האלו מישהו צריך לנקות, ולא בשביל היופי.

לכלוך ואבק גורמים לירידה של עשרות אחוזים בנצילות הפקת החשמל. ברווח הזה, שבין הפאנל לאבק, נכנסים בלייד ריינג'ר והרובוט שהיא מפתחת. נכון להיום, הרובוט של בלייד נמצא בשלב ניסויי בטא, שצפוי להסתיים ברבעון השני של 2021. בחברה מצפים לעבור לשלב הנדסת המוצר ברבעון השלישי ולהתחיל מכירות פיילוט ברבעון הראשון של 2022. לוח זמנים דומה צפוי גם למערכת ניטור וניהול נתונים בענן למצב הפאנלים הסולאריים שהחברה מפתחת. בלייד מפתחת מוצרים נוספים, בהם רחפן לניקוי פאנלים סולאריים, אולם אלו עדיין נמצאים בשלב פיתוח ראשוני.

המשמעות של אבני הדרך שמפורטות בתשקיף של בלייד היא ששורת ההכנסות בדו"חות הכספיים של החברה תישאר מאופסת גם במהלך 2021. בעידן של היום, אלו לא בשורות שמרתיעות או מטרידות את המשקיעים. אולי דווקא להיפך.

בשלב שבו בלייד נמצאת, היה מתבקש שהחברה תפנה לגיוס מקרן הון סיכון. גיוס שכזה היה מאפשר לבלייד להגיע לבשלות ולהנפיק בבורסה כשבאמתחתה מוצר מוכח ומכירות ראשונות. אולם באווירה הנוכחית בשוק, בלייד הצליחה לגייס הון שמבטיח את המשך פעילותה ואת יכולת פיתוח המוצרים שלה, וכל זה בשווי שספק אם מישהו מבעלי המניות בחברה העז להעלות בדמיונו לפני חודשים ספורים. כמאמר הקלישאה: מרביצים לך ‑ תברח, נותנים לך ‑ תיקח.

מכפילים שמכפילים

למשקיעים קל יותר להצדיק רכישת מניות של חברה מפסידה מאשר להצדיק קניית מניות של חברה שמתומחרת במכפילים גבוהים באופן קיצוני ומובהק. באופן פרדוקסלי, דווקא רכישת מניות של חברות מפסידות מהווה פתרון לדיסוננס שמתעורר אצל מי שניצב בפני דילמה האם לרכוש חברה במחיר שמגלם מכפיל גבוה.

הודות לפוטנציאל השוק העצום שאליו מופנים המוצרים שאותם בלייד מפתחת, התממשות ה"חלום" שהחברה מניחה על השולחן הופך את מחיר המניה לכמעט חסר חשיבות. רוצה לומר, בתרחיש שבלייד תהפוך לשחקן משמעותי בתחום ניקוי הפאנלים הסולאריים, שווי השוק הנוכחי יראה בהכרח מגוחך. הנקודה היא שהוא יראה מגוחך באותה מידה גם אם בלייד לא תצליח לתרגם את הפוטנציאל להכנסות ולרווחים משמעותיים.

עכשיו, אחרי שהמניה של בלייד השאירה אבק לכל יתר החברות שהנפיקו יחד איתה בשלהי 2020, כל מה שנותר לחברה שמנוהלת על ידי אסף פרידלר, ממייסדי החברה ומבעלי השליטה בה (19.3%), הוא להציג קבלות ‑ כאלו שמופקות לאחר עסקת מכירה.

חברה ישראלית נוספת שעוסקת גם היא בתחום, היא אקופיה, שהונפקה בסוף נובמבר 2020 ומאז עלתה ב־21%, עלייה מתונה בהרבה מזאת של בלייד. זאת, למרות שאקופיה רשמה ב־2019 הכנסות של 8 מיליון שקל. עם זאת, במחצית הראשונה של 2020 הכנסותיה התכווצו ל־673 אלף שקל בלבד. כפי הנראה, פערי התמחור בין אקופיה, שנסחרת בשווי של 1.4 מיליארד שקל לבין בלייד ריינג'ר, שהונפקה לפי שווי של 93 מיליון שקל בלבד, הביאו את המשקיעים להסתער על האחרונה ולהזניק את שווי מניותיה בבורסה.