השורה התחתונה

הדולר הצונח מאיים על ארה"ב באינפלציה ועל שותפות הסחר שלה בתגובת שרשרת

יו"ר הפד הדפיס דולרים כדי לסייע לציבור האמריקאי להתמודד עם משבר הקורונה. מאז הדולר מאבד גובה בקצב מסחרר - והחולשה הזו עלולה להגיע לצרכן האמריקאי, שמחזיק על כתפיו את הכלכלה העולמית

- הבנקים המרכזיים מדפיסים כסף אבל מחוץ לשווקים לא שמעו על זה בכלל

- הדילמה של המשקיעים: לשים את הכסף על החיסון או על איום המיתון הכפול

- נראה שהבנק הפדרלי החליט כי המנדט שהקונגרס קבע לו הוא רק לחלשים

יש סוג אחר של מהפכות, עם קצת פחות "סקסאפיל". המהפכות הפקידותיות בדרך כלל נמצאות בעמוד 57, סעיף 42, שורה שלישית. החלטה שנראית בנאלית עשויה להסתתר באמצע מקבץ תקנות, לא לזכות לתשומת לב, וייתכן שהמנסחים עצמם לא מבינים את השפעתה. כזה היה הסכם ברטון וודס, שנחתם בעיירה הנושאת את אותו השם בארה"ב ב־1944. באותה תקופה הבסיס המוניטרי העולמי היה הזהב, ומטרת ההסכם היתה לקבוע את יחסי המסחר ושערי המטבע בין 44 מדינות מפותחות. פקיד בכיר בשם הארי דקסטר וויט ייצג את ארה"ב מול ג'ון מיינרד קיינס האנגלי. התעקשות של וויט הובילה לשינוי כמעט חסר משמעות בזמנו: במקום שמטבע הרזרבה - המטבע שמולו מחשבים את יחסי שאר המטבעות - יהיה זהב, מטבע הרזרבה יהיה דולר אמריקאי צמוד לזהב.

אותו הסכם הביא לשליטה דולרית עולמית ולכוח עצום המרוכז בידי קובעי המדיניות בוושינגטון. נהוג לחשוב כי נגיד הבנק המרכזי במדינה כלשהי מנצח על התזמורת המוניטרית. אך האמת היא שכל נגידי הבנקים המרכזיים הם התזמורת, והמנצח הוא יו"ר הפדרל ריזרב. הוא זה שמנצח על תזמורת בינלאומית של נגידים - בעודו מבצע את תפקידו מתוך דאגה לצורכי אזרחי מדינתו.

תפקידו של יו"ר הפד לא פשוט. הוא חייב להדפיס דולרים כדי לענות על הביקוש - לא רק של הכלכלה האמריקאית, אלא גם של שאר כלכלות העולם. מחירי אנרגיה, לדוגמה, נקובים בכל העולם בדולרים, וגם בעסקה בין סעודיה לגיאורגיה צד אחד מספק חביות נפט וצד שני משלם בדולרים. חייבים להיות מספיק דולרים במערכת גם בשביל ניקולוז הגיאורגי בעסקת הנפט וגם בשביל ג'יימס באטלנטה שקונה בוולמארט.

הציבור האמריקאי זקוק לדולרים על מנת להתמודד עם משבר הקורונה. כבר דובר על תוכניות התמיכה של הממשל והפד, שיצרו זינוק חסר תקדים במאזן הפד; ועל כך שרוב המזומן, שנוצר יש מאין, נתקע בבנקים - שאינם הופכים למכפיל כוח עבורו ולכן חלה אינפלציה בנכסים פיננסיים (מניות, אג"ח, נדל"ן).

הדולר מאבד גובה בקצב מסחרר

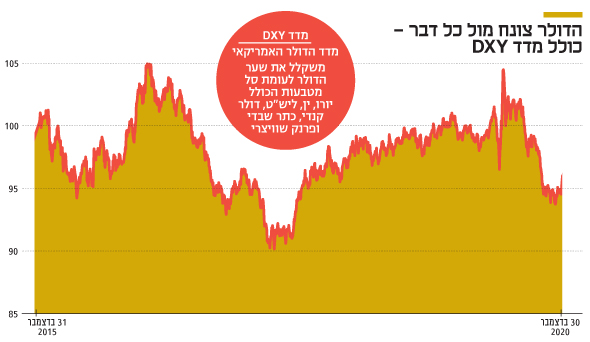

בפרפראזה על המשפט האלמותי מהסרט "פארק היורה", "האינפלציה תמיד מוצאת דרך". העולם מחוץ לארה"ב אולי מחויב להשתמש בדולר כבסיס מוניטרי, אבל הוא לא חייב לאהוב את זה. מאז ההדפסה המסיבית של הפד, הדולר מאבד גובה בקצב מסחרר. זה אנושי מאוד בשבילנו למדוד את הדולר במונחי שקל ולראות כל יומיים שהדולר נסג לרמתו ב־1996, אלא שהשקל הוא שולי לעניין. הדולר מאבד גובה מול כל דבר.

הצניחה ניכרת בקלות במדד DXY המשקלל את שער הדולר מול סל מטבעות הכולל יורו, ין, ליש"ט, דולר קנדי, כתר שבדי ופרנק שוויצרי. מתחילת משבר הקורונה התחזק אותו מדד על חשבון הדולר. אבל זה לא נעצר במטבעות. לא ברור אם העלייה האחרונה שראינו במניות ובאג"ח בארה"ב היא תוצאה של חברות ואיגרות חוב ששוות יותר, או של דולרים ששווים פחות. הסיפור חוזר על עצמו בסחורות - הדולר קונה פחות נכסים אמיתיים.

(ארכיון) צילום: גטי

(ארכיון) צילום: גטי

החולשה תגיע לצרכן האמריקאי

החולשה הזו עלולה להשפיע לבסוף על הצרכן האמריקאי, שמחזיק על כתפיו הרחבות את הכלכלה העולמית. אותו צרכן ירצה לרכוש רכב שיוצר במקסיקו או סמארטפון שיוצר במזרח, באמצעות שרשרת אספקה הפרוסה על פני כמה מדינות. אותו צרכן יראה, לחרדתו, כי הדולרים שלו קונים הרבה פחות. אותם מוצרים מיובאים יעלו עשרות אחוזים יותר מכפי שעלו בעבר, משום שהם משלמים בדולרים השווים פחות. העובדים ידרשו תוספות שכר, העסקים יגבו יותר - והרי לכם תיאור קלאסי של אינפלציה משתוללת.

מנגד, הצמיחה בשווקים מפותחים רבים עלולה להיפגע במידה משמעותית בשל חולשה משמעותית ביצוא.

דרור גילאון הוא שותף מנהל בגילאון & גורדון Wealth Management, וכלכלן ראשי באזימוט בית השקעות. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות