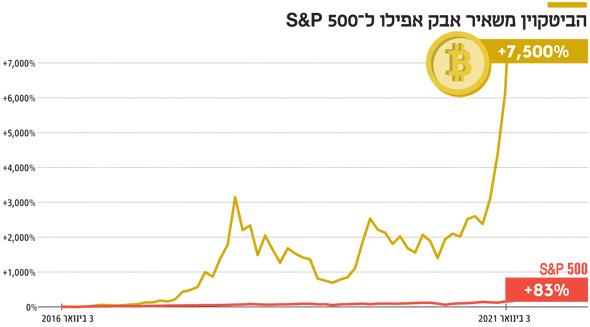

7,500% בחמש שנים שכנעו את המשקיעים המוסדיים להיחשף לביטקוין

2020 היתה משמעותית למטבעות הקריפטו. מלבד העובדה שהביטקוין זינק במהלכה ב־333% ועבר את רף 34 אלף הדולרים, הוא גם אומץ ע"י משקיעים מוסדיים. גם הרגולציה המתרחבת בתחום מספקת למשקיעים תחושת ביטחון

זו היתה שנה שעולם הקריפטו לא ישכח. לא רק בגלל שהביטקוין הגיע לשיא של 34 אלף דולר וזינק ב־333% במהלך 2020, והמשיך בזינוק בתחילת 2021, אלא בעיקר בזכות האימוץ הנרחב שלו בידי הממסד הפיננסי. במבט קדימה אל 2021, לזרימת כספים מואצת מהגופים המוסדיים עשויה להיות השפעה משמעותית על פוטנציאל המחירים של הביטקוין, כאשר הרגולציה על מטבעות הקריפטו, שמתרחבת והולכת, עוזרת להקנות למשקיעים בו תחושה של אמון וביטחון.

- יום לאחר שחצה את ה-30 אלף דולר - הביטקוין כבר מעל 34 אלף

- שבר עוד שיא: הביטקוין כבר מעל 33 אלף דולר

- הווינרים של 2020: רוכשי ביטקוין וטסלה לא ספרו את המשבר, רק את הכסף

בשנה החולפת הביטקוין זכה להכרה על ידי קהילת משקיעים רחבה יותר, כאשר הגופים המוסדיים הבינו את הפוטנציאל הרב הטמון בו ונכנסו אף הם לשוק, במהלך שעורר עניין רב. נראה כי קיימות כמה סיבות מרכזיות שאפשרו את כניסתם, ובראשן ההכרה במטבע הקריפטו כאפיק השקעה, הרגולציה של ה־SEC שקידמה משמעותית את כניסת המוסדיים להשקעה, והעובדה שהביטקוין הוא שער כניסה לתחום הנכסים הדיגיטליים. למעשה, בעקבות התשואה הפנומנלית של הביטקוין, המסתכמת בכ־7,500% בחמש השנים האחרונות — קיימת מגמה גוברת של מנהלי תיקים לכלול בתיקי ההשקעות חשיפה מאוזנת לנכסי קריפטו, תוך הגברה של הגיוון ושיפור התשואה העודפת.

המוסדיים מספקים לגיטימציה לביטקוין

גם החזקה קטנה מאוד של ביטקוין יכולה להשפיע על התשואה של תיק ההשקעות. לפי בדיקה שעשינו במחלקת המחקר של Silver Castle, שילוב של 1% החזקה בביטקוין בתיק השקעות 60/40 ישראלי מינואר 2015 ועד דצמבר 2020 היה מקפיץ את התשואה ל־104% ביחס לתשואה של 20% בלבד בתיק ללא ביטקוין.

כפי שציינו, יותר ויותר גופים מספקים לגיטימציה לעולם הקריפטו. כך, למשל, פידליטי, הקרן המשרתת את השוק המוסדי בארה"ב ומנהלת יותר מ־2.4 טריליון דולר, הודיעה בחודש האחרון כי היא מאפשרת ללקוחותיה המוסדיים להשתמש בביטקוין כבטוחה כנגד הלוואות במזומן. בנוסף, ראינו בשנה החולפת תאגידים פיננסיים ציבוריים גדולים וחברות אשראי בולטות, כגון PayPal ו־Square, שממשיכים לאמץ את המטבע כחלק מאסטרטגיית הגידור שלהם.

חשוב לציין שבראייה היסטורית, הביטקוין הראה קורלציה נמוכה מאוד לקבוצות הנכסים המסורתיות, עם ממוצע של 0.11 בחמש השנים האחרונות (קורלציה ששווה ל־1 משמע שהקשר בין הנכסים זהה לחלוטין). עם זאת, בשנה האחרונה היתה נקודה ספציפית של קורלציה חיובית, אשר הפתיעה רבים. במרץ־אפריל, כאשר מגפת הקורונה הפילה את המניות ברחבי העולם, הקורלציה בין הביטקוין למדד S&P האמריקאי שברה את שיא כל הזמנים והגיעה ל־0.79. מאז, הקורלציה ביניהם ירדה, ונשארה נמוכה בחודשים האחרונים. מכיוון שלאורך זמן הביטקוין הראה קורלציה נמוכה לנכסים מסורתיים (אג"ח ומניות), הוא עשוי לשמש כהשקעה אלטרנטיבית בשיפור תשואות המותאמות לסיכון.

מה הלאה: טוקניזציה ומימון מבוזר

ומה צופן העתיד? אנו רואים המשך התחזקות של המרה של זכויות על נכסים פיזיים או פיננסיים לנכסים דיגיטליים (טוקניזציה). הטכנולוגיה המגיעה מעולם הבלוקצ'יין מאפשרת גם למוצרים שבעבר לא נחשבו נזילים, להפוך לכאלה - הודות לשימוש באסימונים דיגיטליים (Tokens). הטוקנים מאפשרים העברת ערך במהירות גבוהה ביותר לכל מקום בעולם, וניתן ליישם אותם על נכסים פיננסיים וריאליים כאחד. בשנה האחרונה גברה בעולם המגמה של הקמת בורסות למסחר ב־STO (Security tokens), מטבע דיגיטלי הנסחר כנייר ערך.

בנוסף לשחקני הפינטק, גם בורסות מסורתיות הכריזו על היערכות לניהול זירות STO, בהן הבורסה השוויצרית, הבנק המרכזי של סינגפור, ובורסות באוסטרליה ואנגליה.

גם המימון המבוזר, המכונה Defi) Decentralized finance), הוא אחד התחומים הטרנדיים בעולם הנכסים הדיגיטליים. לאחר שהיקפו גדל לכ־15 מיליארד דולר בחצי השנה האחרונה, לעומת פחות מ־700 מיליון דולר בתחילת השנה, הוא מתגלה כמגזר הפעיל והמתפתח ביותר בעולם הנכסים הדיגיטליים.

צילום: שאטרסטוק

צילום: שאטרסטוק

בעוד המערכות הפיננסיות המסורתיות פועלות על תשתית ריכוזית, המנוהלת על ידי רשויות מרכזיות ומתווכים פיננסיים, המימון המבוזר ממנף את עקרונות המפתח של הבלוקצ'יין ומגביר ביטחון ושקיפות פיננסיים.

עם זאת, יש גם סיכונים. לקח אחד נלמד כבר ב־2017, כשהיעדר הרגולציה בענף יצר לא מעט הונאות, טעויות, אובדן ואף גניבת כספים. כמובן שראינו גם תנודתיות במחירי הנכסים. כל אלה הופכים את ההשקעה בקריפטו לעניין המיועד למשקיעים מנוסים, אשר יכולים להתמודד עם הסיכון הגבוה שכרוך בפוטנציאל התשואה האדיר, ובוודאי שלא מיועד לכאלה שמחליטים להעמיד בסיכון את כל החסכונות שלהם. בדומה לתחומי השקעה אחרים, גם כאן יתרונות רבים יעמדו לצידם של אלה שייעזרו באנשי מקצוע המכירים את עולם הקריפטו.

וכמובן, קיימת סכנת התנודתיות, כאשר כל השקעה פיננסית עלולה להביא להפסדים לצד הסיכוי לרווחים. בהקשר זה, יש לציין שקיימות אסטרטגיות להקטנת הסיכון הפיננסי, דוגמת קניית תעודות סל, עשיית שוק ואספקת נזילות למוצרים ספציפיים, וכן מסחר על בסיס אלגוריתמים המספקים סיגנלים ומאפשרים יציאה מהירה מפוזיציות.

להערכתנו, הצטרפותם של משקיעים מוסדיים לשוק, ועמה ביקושים הולכים וגוברים מצד שחקנים פיננסיים מובילים, עשויים להוביל להמשך המגמה החיובית, גם אם בטווח הקצר נראה תיקונים כתוצאה ממימושים של שחקנים גדולים. במקביל, הרגולציה המתבססת והמסגרת המתהווה של חוקים לפעילות סדורה ונורמטיבית בתחום, מביאות אף הן לעליות מחירים.

בהתאם לתחזית, נראה שאנו נכנסים לעידן המטבעות הקריפטוגרפיים והדיגיטליים, כשרשימת המדינות הבוחנות את הנפקת המטבעות הדיגיטליים של הבנקים המרכזיים מתארכת והולכת (סין, צרפת, שבדיה, יפן, שוויץ וטורקיה).

השורה התחתונה: להערכתנו, ב־2021 יידע תחום הביטקוין צמיחה נוספת, עם סיכונים לתנודתיות כבכל השקעה פיננסית

הכותב הוא מנכ"ל סילבר קסטל, בית השקעות לנכסים דיגיטליים למשקיעים מוסדיים וכשירים