חידת הזהב: למה הוא מזנק דווקא עכשיו כששוקי המניות עולים?

הכלכלנים והתיאוריות הכלכליות מתקשים להסביר מדוע הזהב מזנק במקביל לשוק המניות. ייתכן שההסבר טמון בכלל בטבע האנושי, שמחפש ביטחון בעיתות משבר ומוצא אותו במתכת היקרה, ושולח אנשים משועממים לסחור במניות

2020 לא מצליחה להפסיק להיות שנה מוזרה. אלה לא רק האירועים הבלתי צפויים שיוצרים חוסר ודאות אדיר במערכת, אלא גם התגובות הבלתי צפויות בגזרות שהיו אמורות להתנהל לכאורה לפי חוקיות כלשהי. זהו גם סיפורם של שוק המניות ושוק הזהב. שתי הזרועות האלו משלימות אחת את השנייה באופן היסטורי, שכן הזהב משמש כמפלט בטוח בתקופות סוערות בשוק ההון. אם שוק המניות קורס, הרי שציבור המשקיעים נוהר לזהב שאמור לספק לו את היציבות החסרה.

- למה אין לנו זהב וביטקוין בחיסכון הפנסיה?

- בהלה עם קבלות: מחיר הזהב המטפס עקב המשבר, מסנוור את המשקיעים בצדק

- הגיימינג ממשיך לשגשג: זינגה בעלייה של 47% בהכנסות הרבעון ובנינטנדו נערכים להמשך הביקוש

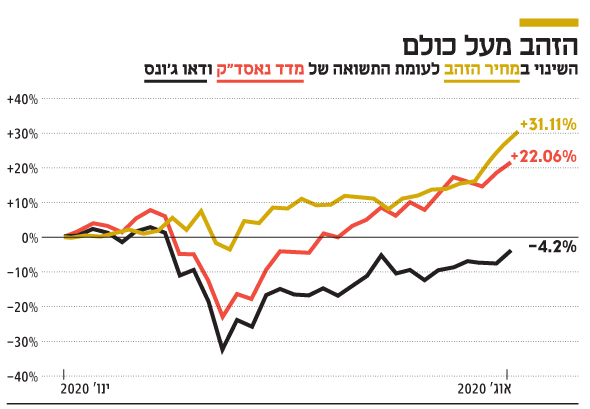

אבל בחודשים האחרונים גם שוק המניות האמריקאי נמצא בעלייה מתמדת. בשבוע האחרון מדד הנאסד"ק התייצב על רמה של יותר מ־11 אלף נקודות, ויתר המדדים כבר נושקים לשיאים שלהם מחודש פברואר האחרון. במקביל, גם מחיר הזהב שובר שיאים היסטוריים וחצה השבוע לראשונה בתולדותיו את הרף של 2,000 דולר לאונקיה. מתחילת השנה מחיר הזהב זינק ב־32% ומדדי המניות רשמו תשואות נאות, כשהתשואה של הנאסד"ק היא אף דו־ספרתית.

בפעם האחרונה שהזהב התקרב לרמות מחירים כאלו השנה הייתה 2010 והכלכלה האמריקאית עוד הייתה נתונה תחת השפעות עמוקות של המשבר הפיננסי הגדול של 2008. לעומת זאת, שילוב של מגמה חיובית הן בשוק המניות והן במחיר הזהב התרחשה בפעם האחרונה לפי ארבעה עשורים, ב־1979.

התיאוריות הישנות קרסו או חזרתו של האנושי?

עד היום, זהב חזק משמעו היה גישה דפנסיבית של המשקיעים שכבר חווים שוק מניות חלש או צופים שהוא ייחלש בקרוב. עלייה בזהב מבטאת גם חשש מפני התכווצות כלכלית שתפגע בדולר, שכן הזהב משמש כמעין תחליף מבחינת המשקיעים. אם אי אפשר לסמוך על הדולר, זהב הוא המפלט האחרון. אז איך אפשר לגשר בין הפסימיות המשתקפת מהנהירה לזהב לבין האופטימיות שמקרין שוק המניות, ומי בדיוק קונה זהב?

קודם כל זהב, בדומה לנפט, אינו אפיק השקעה בפני עצמו, אלא יותר אמצעי גידור לסיכונים עבור המשקיעים המתוחכמים, ומעין רמזור שמאותת על הלך הרוח הכללי וכיוון השוק. על המגמה החיובית חסרת התקדים, ולכאורה חסרת הבסיס בהתחשב במצבה של הכלכלה הריאלית בשוק המניות, כבר דובר רבות. יש לה מספר הסברים, החל מהזרמות מסיביות של נזילות לשווקים על ידי הבנקים המרכזיים; דרך ההסבר הקלאסי ששוק ההון לא אמור לשקף את הכלכלה הריאלית, אלא לנבא אותה בטווח של חצי שנה קדימה, ולכן השווקים לכאורה צופים התאוששות V לאחר פיתוח החיסון המיוחל לקראת 2021; ועד ההסבר שהיחידות שעולות הן מניות הטכנולוגיה שמחפות על הדשדוש בכל היתר.

אבל מדוע עולה הזהב? גם כאן יש מספר הסברים אפשריים, אלא שבגזרה הזו מתחילים הכלכלנים לזלוג להתנהגות שמאפיינת אותם לעתים בתקופות של טלטלה - הם מתחילים לחשוב שהחוקים הישנים כבר לא עובדים ושלמעשה מתחיל עידן כלכלי חדש. לרוב, אגב, הדברים מתאזנים על פני השנים ומתברר כי החוקים הם עדיין אותם החוקים, ושאלה רק האנשים שקצת איבדו את הכיוון.

ההנחה המתבקשת מבחינת התאוריות הכלכליות כתוצאה מהתחזקות הזהב היא שהמשקיעים מצפים להתפרצות אינפלציונית. בימים אלה זו גם ציפייה סבירה לאור הגדלת כמות הכסף במערכת. ככל שהפד האמריקאי מדפיס דולרים ומזרים אותם ישירות לשוק האג"ח, והממשל שולח צ'קים לאנשים, הדולר עלול לאבד מערכו על רקע עודף היצע. אלא שכלכלנים בסיטי בנק הכריזו בסוף השבוע כי "התאוריה המוניטארית של אינפלציה הוחלפה על ידי תאוריות אחרות ולכן אין ציפייה של ממש לאינפלציה, וגם לא ציפייה לאובדן מעמדו של הדולר".

הסיבה האמיתית להתנפלות על הזהב שנמשכת כבר תשעה שבועות קשורה לדעתם דווקא לשוק האג"ח, שכבר מצוי עמוק בתשואות שליליות כתוצאה מתוואי הריבית היורד והצפת השוק בכסף של הבנק המרכזי. לעומת הניתוח של סיטי, ב־UBS, למשל, חושבים שהתאוריות של פעם עדיין עובדות ומחיר הזהב הוא דווקא כן השתקפות של היערכות לקריסת הדולר.

אולם ההסבר האמיתי להתנהגות הזהב הוא כנראה הרבה יותר בסיסי וקשור בטבע האנושי. משבר הקורונה עירער עד כדי כך את מה שהאנושות האמינה בו, כך שהוא מייצר פחדים חדשים, או לחילופין מציף שוב חרדות בסיסיות שהודחקו לאורך עשרות שנים של שגשוג ויציבות יחסית. אנשים מחפשים ביטחון במובן הבסיסי ביותר של המילה. לכן, לצד הזהב מזנקים גם מחירי יתר המתכות. אגב, בארה"ב מצטברים נתונים שמראים כי בעוד שהאוכלוסייה המבוגרת יותר קונה זהב כי היא מאמינה בו באופן מסורתי, הצעירים יותר נוהרים לביטקוין, שזינק ב־60% מתחילת השנה משום שעבורם הוא נחשב למפלט.

הטבע האנושי עומד גם מאחורי הגאות בשוק המניות, שם צעירים ומבוגרים רבים ומשועממים סוחרים במניות ללא הפסקה. המספרים של פלטפורמת המסחר רובינהוד שפורסמו בסוף השבוע האחרון מראים זאת היטב: היקף הפעילות ברבעון השני הוכפל לעומת הרבעון הראשון.

הפסיכולוגיה מזניקה את ענף הגיימינג

מגזר נוסף שנהנה מהטבע האנושי שמחפש לו מפלט במציאות חלופית כשהכל מסביב מדכא הוא מגזר הגיימינג. ביום חמישי האחרון גייסה חברת אפיק גיימס, שפיתחה את המשחק המגה־פופולרי פורטנייט, 1.78 מיליארד דולר לפי שווי חברה של 17.3 מיליארד דולר.

שעות ספורות לפני כן ענקית המשחקים אקטיוויז'ן בליזארד שעומדת, בין היתר, מאחורי קנדי קראש, פרסמה תוצאות כספיות שמהן עולה כי מספר השחקנים הרשומים זינק ב־30%, מה שהוביל לעלייה של 38% בהכנסות שלה ל־1.9 מיליארד דולר ולניתור של 77% ברווח הנקי שהסתכם ב־580 מיליון דולר.

לקינוח, יצרנית קונסולת המשחקים נינטנדו דיווחה על זינוק של 167% במכירת קונסולות סוויץ' (5.7 מיליון יחידות), שהוביל להכפלה של פי 5 בשורת הרווח התפעולי של החברה היפנית, שעמד על 1.4 מיליארד דולר.

אם כן, נראה שכיום כדי לחזות את התנועה בשווקים כדאי להיות פסיכולוג ולא כלכלן.

סוויץ' של נינטנדו צילום: Nintendo

סוויץ' של נינטנדו צילום: Nintendo