ראיון כלכליסט

הכלכלן הראשי של רשות ני"ע: "הציבור הרחב ברח והשאיר כסף על הרצפה למוסדיים"

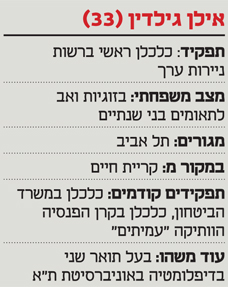

אילן גילדין מותח ביקורת זהירה על התוכנית האחרונה של נתניהו: "צריך לחשוב פעמיים אם שופכים עכשיו כסף כמהלך הישרדותי, ולחשב כמה זמן יהיה אפשר לעמוד בשפיכת כסף"; מודה שהופתע מבריחת הציבור משוק ההון: "ראינו פידיונות נטו של 45 מיליארד שקל. רבע מתעשיית הקרנות נמחקה בתוך חודש"; ושומר על אופטימיות זהירה: "אנחנו במקום סביר, גם בראייה בינלאומית"

"אנו ממליצים, גם בעת מאתגרת זו, לציבור המשקיעים לכלכל את צעדיהם בקור רוח, תוך הענקת המשקל המתאים לצרכיהם האישיים ולאופק ההשקעה הרלבנטי". את ההודעה הזו פרסמה יו"ר רשות ני"ע ענת גואטה, ב־9 במרץ 2020. הקורונה עוד לא ממש הגיעה אז לארץ, אבל בורסות העולם כבר היטלטלו בעוצמה. גואטה כמובן צדקה, אבל נתוני רשות ני"ע בעצמה מראים כי אף אחד לא ממש הקשיב לה. וגם אם הקשיב, לא יישם.

- רכישות חריגות של 4.99% ממניות גולף הקפיצו את המניה ב־4.5%

- עם רוח גבית מבנק ישראל: אלטשולר שחם חוזר ומגדיל את האחזקות במניות מליסרון וריט 1

- שר האוצר הקפיץ את מניות הנדל"ן למגורים; אזורים זינקה ב-13%, דמרי ב8.6%

"בחנו את נתוני המסחר מאז מרץ ועד היום וראינו שדווקא הציבור הרחב, זה שהכי פחות היינו רוצים לראות אותו בורח, הוא זה שמכר והשאיר כסף על הרצפה למוסדיים", כך מודה כעת אילן גילדין, הכלכלן הראשי של רשות ני"ע. "במחקר שערכנו חילקנו את ציבור המשקיעים, ללא מוסדיים, לשלוש קבוצות לפי נפחי המסחר ‑ משקיעי ריטייל קטנים, משקיעים בינוניים, שהם הציבור המתוחכם יותר, ושחקני אלגו קטנים וגדולים. המכירות הגדולות ביותר מאז משבר הקורונה היו בקרנות הנאמנות, כלומר של הציבור הרחב ביותר ‑ ומי שקנה היו המשקיעים הבינוניים והגופים המוסדיים".

אתה מופתע? הציבור תמיד קונה ביוקר ומוכר בזול.

"בכל זאת הופתעתי מעוצמת המכירות בתקופה כל כך קצרה. ראינו פידיונות נטו של 45 מיליארד שקל, כלומר רבע מתעשיית הקרנות נמחקה בתוך חודש. נכון שיש התאוששות מאז וראינו יצירות של 10 מיליארד שקל נטו, כך שאנחנו במינוס של 'רק' 35 מיליארד שקל עכשיו".

אתה חושב שאנשים יזכרו את ההתאושות המהירה ובגל השני יתנהגו אחרת?

"המשקיעים חייבים לקחת בחשבון את המחוייבות של קובעי המדיניות לנכסים הפיננסיים של הציבור. היא גבוהה וזה חשוב. למה בארה"ב הייתה התאוששות מהירה ובישראל חצי מזה? כי המשקיעים מסתכלים על דברים שנראים חסרי חשיבות במבט ראשון. למשל בשיא ההפגנות בארה"ב ראינו את השווקים עולים, למה? כי השוק רואה בזה סימן אופטימי: אנשים התאספו בקבוצות גדולות למרות הקורונה וגם לאחר ההפגנות לא הייתה התפרצות של הווירוס דווקא שם. משקיעים חייבים לנתק את הרגשות ואת בסיס הערכים מהחלטות פיננסיות. אני מאוד מקווה שאנשים יפנימו שפאניקה מובילה להחלטות רעות".

"המנטרה היא לשפוך כסף, לעיתים ללא אבחנה"

בנק ישראל הכריז על הקצאת 15 מיליארד שקל לרכישת אג"ח קונצרני. האם מהלך כזה מוצדק?

"יש אלמנטים בשוק שלא הבינו את התוכנית ‑ זה לא לשפוך כסף לקונצרני ולנפח בועה. נכון שלא היה כשל שוק בקונצרני, אבל בנק ישראל רוצה להפעיל מדיניות מוניטרית מרחיבה וזה אחד הכלים בארסנל. בהרחבה כמותית יש אלמנט פסיכולוגי, שנועד להקנות לציבור את התחושה שערך הנכסים לא יצנח ואולי אפילו יעלה. חשוב לשים לב שבנק ישראל לא התחייב על היקפים או על זמנים, כך שאם לא יראה סיטואציה שתצריך התערבות, הוא לא יתערב. חשיבות המהלך היא בסיגנל לשוק".

מה דעתך על התוכניות שהציג האוצר?

"בעת האחרונה כולם נהיו קיינסיאנים ‑ המנטרה היא לשפוך הרבה כסף, לעתים ללא הבחנה. אותי לימדו שכשכולם מדברים בקול אחד, חשוב לקבל הערות. באירופה שופכים כספים ולא בטוח כמה זמן הם יוכלו להחזיק את זה. צריך לקחת בחשבון תרחיש שמומחים לרפואה מדברים עליו, שזמן פיתוח ממוצע של חיסון הוא עשר שנים. עכשיו כולם מניחים משום מה שזה יקח רק שנה. לכן קשה לי עם האמירה שתוך חודש הכל יהיה מאחורינו. עוד כמה שנים בכלל לא נזכור איך היו החיים שלנו לפני הקורונה וגם בעוד שנתיים ושלוש השגרה תהיה דומה לזו שאנחנו חיים בה עכשיו. לכן צריך לחשוב פעמיים אם שופכים עכשיו כסף כמהלך הישרדותי, ולחשב כמה זמן יהיה אפשר לעמוד בשפיכת כסף לכלכלות גם אם לא נצא מקורונה בחמש השנים הקרובות".

מהן נקודות החוזק והחולשה בתוכנית הסיוע לעצמאים?

"זו לא התוכנית האחרונה שנקבל, אבל היתרון שלה הוא במתן ודאות והגדרות ברורות לסכומים ומדרגות. באוצר יודעים שבתוכניות הבאות הכשרות מקצועיות והסבות יהיו מרכזיות. אני תומך גדול בסקטור העסקי, אבל צריך לתמוך במנועי פיריון ולהניח לעסקים שאין להם היתכנות כלכלית ולא להקצות לשם משאבים. הייתי נותן לאותם בעלי העסקים את הכלים להפוך את העסק לכזה שמותאם לימי קורונה, או לעשות להם הסבה מקצועית. צריך להכווין את הסיוע לחיים בצורה החדשה. אי אפשר לחשוב במושגים של ניצחון וכישלון, כפי שאמרנו על הגל הראשון וכעת על הגל השני. זה פשוט מהר מדי לאמוד תהליכים מז'וריים על פני ארבעה חודשים, אנחנו בתוך סדרת קרבות והמלחמה נמשכת".

אילן גילדין, הכלכלן הראשי של רשות ניירות ערך צילום: אוראל כהן

אילן גילדין, הכלכלן הראשי של רשות ניירות ערך צילום: אוראל כהן

אז מה אתה אומר למשקיעים עכשיו?

"את השוק הראשוני כבר חטפנו. מקבלי ההחלטות הבינו שמדובר באירוע מסדר גודל אחר, מה שאולי לא היה ברור בגל הראשון. שווקי מניות צופים פני עתיד ‑ אם נראה שהמדיניות היא פרו־צמיחה, שמעודדת סקטורים חזקים, שמעודדת פיריון, שמטפלת בבעיות המבניות ‑ לא רואה סיבה שהשווקים יגיבו רע. אבל אם נראה סיטואציה שבה הבעיות המבניות נותרות ואין מיקוד ברפורמות ‑ השווקים יגיבו פחות טוב".

"אנחנו חסרי סבלנות. צריך לתת למשק להירגע"

הראיון הנוכחי הוא הראשון בחייו של גילדין, שמציין בימים אלה שנה מאז נכנס לנעליה הגדולות של גתית גור־גרשגורן. היא הייתה ידועה בדעותיה הנחרצות ואילו הוא, בינתיים, שוקל בזהירות כל מלה, מנסה במאמץ עילאי לא לדרוך על אף מוקש. זה לא קשור רק לכך שהוא שנה בלבד בתפקיד הבכיר, אלא גם לגילו הצעיר, 33 בלבד.

"עם כניסתי לתפקיד כולם דיברו בעיקר על כך שאני מאוד צעיר, אבל להגנתי ייאמר שאני עתודאי. הייתי חננה ובגיל 18 רציתי ללמוד כלכלה", הוא מספר בחיוך מבויש. במסגרת העתודה הצבאית סיים גילדין תואר ראשון בכלכלה באוניברסיטת חיפה ולאחר מכן תואר שני בדיפלומטיה ו־MBA באוניברסיטת תל אביב. הוא מתנהג ונשמע מבוגר מכפי גילו, כאשר הוא אומר משפט כמו "שלחתי את כל הסרטיפיקטים הדרושים לוועדת הקבלה לתפקיד הכלכלן הראשי ברשות".

"בגיל 21 התחלתי את השירות אצל היועץ הכספי לרמטכ"ל ועבדתי עם ראם עמינח (בעלה של רקפת רוסק־עמינח, ס.ש) ועם מהרן פרוזנפר במשך שש שנים. זאת הייתה תקופה של קיצוצי כוח אדם בצה"ל וגיבוש התוכנית הרב־שנתית. ראיתי את המלחמות התמידיות בין משרד הביטחון למשרד האוצר".

ככלכלן לא היה לך קשה עם תקציב הביטחון, שנראה מנופח ולא שקוף?

"למערכת הביטחון יש הרבה אילוצים והרבה דרישות ממנה. היא דווקא יחסית מאוד יעילה. יש התפתחות, למרות שאני לא שם כבר עשר שנים. בניגוד למה שהציבור יכול היה לחשוב, הרבה בא מתוך המערכת, בעיקר העניין של שקיפות גדולה יותר ‑ כך ניתן להשיג דיאלוג טוב יותר, בין היתר עם משרד האוצר".

זה המשבר הראשון שלך. ב־2008 עוד היית במשרד הביטחון החמים והנוח. נלחצת?

"היו תחושות מאוד לא פשוטות באמצע מרץ כשהשתתפתי בדיונים של כל המערכת בירושלים והבנתי לאן אנחנו הולכים מבחינת הכלכלה הריאלית. על המערכת הפיננסית פחות פחדתי, אם כי היה חשש שהמשבר הבריאותי והכלכלי יהפוך גם לפיננסי ומכאן הדריכות הגבוהה שהייתה במרץ. אבל נכנסנו למשבר כשהמערכת הפיננסית בישראל מאוד יציבה. הטראומה של 2008 עזרה לבנות מערכת יותר יציבה".

לא מטריד אותך שיעור האבטלה הגבוה, שמסרב לרדת?

"אנחנו נורא חסרי סבלנות בישראל. צריך לתת למשק קצת להירגע, מינימום של יציבות ‑ ואז נראה גם את המעסיקים מחזירים לעבודה. הכלכלה הישראל היא יחסית דינמית. גם בחלוף החודשים הקשים רואים שהתרחישים הגרועים לא התגשמו, כולל התרחישים הגרועים ביותר שלי. אנחנו במקום סביר, גם בראייה בינלאומית".

מה עשיתם חוץ מלפרסם הודעות בסגנון "אל תברחו מהשוק" ולתת הקלות לחברות בדחיית פרסום דו"חות כספיים?

"הייתה שאלה אם צריך לסגור את שוק ההון. מאוד התנגדנו כשהאופציה עלתה. הבורסה מהווה צינור אשראי אקוטי לסקטור הפרטי. ב־2008 שוק החוב הסחיר היה 24% מהאשראי לחברות, היום הוא 33%. גם דחיית פרסום הדו"חות הייתה החלטה משמעותית".

בורסה בימי קורונה צילום: שאטרסטוק, שאול גולן

בורסה בימי קורונה צילום: שאטרסטוק, שאול גולן

לא טעיתם בדיעבד בדחייה, שהובילה לקבלה באיחור רב של היקפי ההפסדים בחברות כמו קסטרו או אל על?

"קשה לבחון החלטות מבלי לקחת בחשבון את תנאי הרקע בעת קבלתן: אלו היו ימי הסגר המתהדק, שאופיינו באי ודאות הולכת וגדלה לעסקים. בזמנים כאלה היכולת של החברות, גם פיזית וגם מהותית, לעמוד בתהליך המורכב של איסוף, בחינה ופרסום דו"ח היא משימה לא פשוטה. ההחלטה לתת לחברות זמן נשימה להתארגנות היא יותר מסבירה, לא הייתי משנה בה דבר".

אבל איך נראית ההחלטה להשאיר את הבורסה פתוחה חרף הטלטלה ההיסטורית, לנוכח העובדה שאיתי בן־זאב, מנכ"ל הבורסה, לא פתח את המסחר כחלק מהמאבק מול ועד העובדים החזק שלו?

"הדרך לפתור את זה היא פלטפורמה מתחרה למסחר במניות וזה נושא שיעלה לחקיקה בתקופה הקרובה. ענת גואטה כבר נפגשה מספר פעמים עם שר האוצר ישראל כ"ץ כדי לאשר לקדם בורסה דיגיטלית, שתהיה ידידותית בעלויות הגיוס ותיועד בעיקר לחברות הייטק בסבבים B ומעלה. אנחנו רוצים לפתוח את התשתית ולראות יזם שבא ולוקח את זה. זו יכולה להיות גם נאסד"ק עצמה, כי אנחנו רוצים שזה יהיה הנאסד"ק הישראלי".

הרגולטורים רוצים להביא את ההייטק לציבור הישראלי, אבל היוזמות האלה לא מצליחות. גם תוכנית קרנות ההייטק היא לא בדיוק הצלחה.

"אנחנו רוצים לראות את המוסדיים הרבה יותר פעילים בשלבים מוקדמים ומנהלים איתם דיאלוג על זה, אבל יודעים שכל אבן דרך בפני עצמה לא מספיקה. הפגישות עם כ"ץ היו טובות ויש אצלו רצון לרתום את שוק ההון הישראלי כגורם שיניע את הכלכלה הריאלית קדימה".

אבל בשיא המשבר רוב המדדים היו מורכבים בעיקר מפיננסים ונדל"ן ולטכנולוגיה משקל קטן יחסית.

"נכון ששוק המניות בישראל יותר מוטה ערך ולא צמיחה, אבל גם אם מפרקים את ה־S&P500 רואים שאת רוב המהלך של עליות עשו חמש מניות הביג טק. צריך להבין שאין הרבה נאסד"ק בעולם. גם גרמניה, צרפת או שוויץ היו רוצות אחד כזה אצלן. לנו, בניגוד אליהן, יש גישה יותר קלה לחברות ויש כבר כמה שבוחנות עכשיו את האופציה. ליזמי הייטק מאוד חשוב השווי והנזילות, אבל יש עוד גורמים. הם לא הולכים בחדווה וששון לנאסד"ק והיו שמחים להיות כאן".

כולם מדברים על להשקיע במניות הייטק, אבל בסוף המשקיע הישראלי אוהב לחזור לנדל"ן.

"דווקא המשבר הנוכחי מעניין בהקשר הזה. התפיסה הרווחת בישראל היא שמחירי הנדל"ן לא עומדים לרדת ‑ אבל עכשיו זה משתנה. אני עוד לא יודע לגבי נדל"ן למגורים, אבל בנוגע למשרדים צריך לראות לאן המשבר לוקח אותנו. המשבר הזה הבליט את החשיבות של חסכונות נזילים. בתקופה שהיציבות התעסוקתית מתערערת להשקיע בנכס לא נזיל, בשוק שייהפך אולי בחודשים הקרובים לשוק יורד ‑ המשקיע חייב לחשוב על החלטה כזאת בצורה מאוד ביקורתית".