נחשף בכלכליסט

נחמיאס קנה נשק נגד אלשטיין ואמצעי השתלטות על דסק"ש

צחי נחמיאס הצטייד באג"ח י"ד של אי.די.בי פתוח, שלה משועבדות 68% ממניות דסק"ש. מגה אור שבשליטתו חשופה ב־55 מיליון שקל לעסקת ישפרו שלא יצאה לפועל, והאחזקה עשויה לספק לו קלף מיקוח מול בעל השליטה אדוארדו אלשטיין

לאור מצבה הפיננסי של אי.די.בי פתוח, ניסיון השתלטות על הנכס המרכזי של החברה, דיסקונט השקעות, היה רק שאלה של זמן. מי שהרים את הכפפה הוא צחי נחמיאס, בעל השליטה במגה אור הבורסאית, שרכש 50 מיליון ע"נ מאג"ח סדרה י"ד של אי.די.בי פתוח, שלה משועבדות 68% ממניות דסק"ש. הדבר התברר ביום חמישי, בשיחה של מחזיקי האג"ח הגדולים של סדרה י"ד, ונחשף לראשונה באתר כלכליסט באותו היום.

- צחי נחמיאס מבקש להשתלט על דסק"ש

- אלשטיין מתכוון לתבוע את מגה אור ונחמיאס על 55 מיליון שקל

- אחרי שפוטר מדסק"ש: ערן סער התפטר מתפקיד מנכ"ל אי.די.בי פתוח

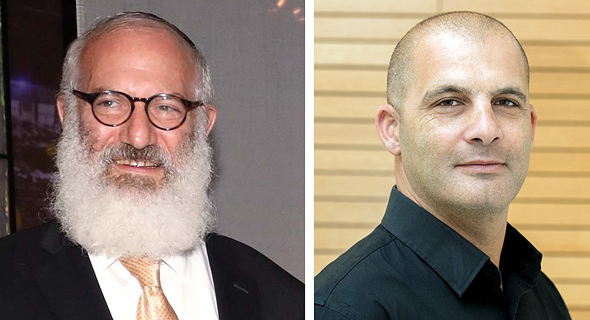

נחמיאס ואלשטיין צילום: ורד פיצ׳רסקי, סיון פרג'

נחמיאס ואלשטיין צילום: ורד פיצ׳רסקי, סיון פרג'

היקף הסדרה הוא כ־800 מיליון שקל, כך שאחזקתה של מגה אור היא יותר מ־6% - המחזיק הגדולה ביותר בסדרה. נראה שנחמיאס בונה לעצמו פוזיציה לקראת התמודדות על רכישת השליטה בדסק"ש, במקרה של השתלטות המחזיקים על השעבוד והשליטה בה.

בדיון שנערך ביום חמישי באמצעות אפליקציית זום הציגו הנוכחים את עמדתם לגבי המהלכים שיש לנקוט נגד אי.די.בי ובעל השליטה שלה, אדוארדו אלשטיין. פלג פאר, מנכ"ל וליו בייס חיתום, הזדהה כנציגו של נחמיאס והציג עמדה מיליטנטית יחסית, תוך ניסיון להביא להעמדה מהירה של החוב לפירעון מיידי. בשיחות לא רשמיות לאחר האסיפה התעניין פאר באפשרויות השתלטות על דסק"ש, והנוכחים התרשמו שלשם הוא מכוון.

מצגת בעניין השתלטות מסתובבת כבר חודשים

ל"כלכליסט" נודע כי מזה חודשים מסתובבים נציגי וליו בייס, שבבעלות ויקטור שמריך ועידו נויברגר, בין בתי ההשקעות, עם מצגת שנושאה אפשרויות השתלטות על דסק"ש. נראה שעבור נחמיאס, זו היתה הזדמנות טובה: נחמיאס מסוכסך עם בעל השליטה אלשטיין סביב מכירת ישפרו. ערב משבר הקורונה, מגה אור חתמה על העסקה לרכישת חברת מרכזי הקניות מידי נכסים ובניין שבשליטת אלשטיין תמורת 855 מיליון שקל. זאת לאחר שגברה במכרז על כידן דהרי וירון אדיב, שהציעו באותה התמחרות 872 מיליון שקל ואף היו מוכנים להעלות את התמורה ל־900 מיליון שקל. בינואר השנה בחרה נכסים ובניין בהצעה של מגה אור וביג, אף שהיתה נמוכה יותר, תוך נימוק כי להערכתה, למגה אור אמצעים רבים יותר לממש את העסקה.

ביום החתימה הפקידה מגה אור 15 מיליון שקל בידי נכסים ובניין, והיתה אמורה להפקיד 40 מיליון שקל נוספים חודשיים לאחר מכן. אלא שאז פרץ משבר הקורונה והסכום לא הופקד. נחמיאס ביקש להקפיא את העסקה לשלושה חודשים. אלשטיין סירב ומכר את החברה לכידן ולדהרי ב־800 מיליון שקל, תוך מתן שבוע לנחמיאס לחזור לעסקה. נחמיאס בחר לתבוע צו מניעה נגד המכירה לדהרי ואדיב. בית המשפט המחוזי בתל אביב דחה את בקשתו וקבע: "החשש האמיתי של מגה אור וביג הוא שהן הפרו את ההסכם ולא הנתבעת". עתה צפוי אלשטיין לתבוע את 40 מיליון השקלים מנחמיאס, ולנסות להשאיר אצלו את הפיקדון בגובה 15 מיליון שקל.

סביר שהמאבק הזה היה חלק מהשיקול של נחמיאס לרכוש את איגרות החוב של דסק"ש. מדובר בחברת האחזקות המרכזית של אלשטיין, המחזיקה ב־26% מרשת הקמעונאות שופרסל, ב־47% מחברת הסלולר סלקום ב־74% מנכסים ובניין ובאמצעותה בשליטה בגב ים, מחברות הנדל"ן הגדולות בארץ.

מחזיקי סדרה י"ד, שהגיעה לתשואה שנתית של 23%, מאיימים מזה זמן מה על אלשטיין בהעמדת החוב של 800 מיליון שקל לפירעון מיידי. זאת לאחר שבדו"חות החברה לשנת 2019 הופיעה הערת עסק חי, המעידה על חשש ליכולתה לעמוד בהתחייבויותה במועדן. מחזיקי סדרה י"ד מקיימים מגעים ארוכים עם מחזיקי סדרה ט' - שנסחרת בתשואה שנתית של 127% עם חוב של כמיליארד שקל אולם ללא ביטחונות - כדי לשלב כוחות ולפנות יחד לבית המשפט. בסדרה ט' דורשים, וסביר שגם יקבלו, התחייבות מצד סדרה י"ד למכור את השליטה בדסק"ש רק בעוד כשנה, לאחר העמדת החברה על הרגליים.

חשש מדימוי של מבטל עסקאות סדרתי

אם כן, מגה אור חשופה ב־55 מיליון שקל לעסקת ישפרו ולהשלכותיה המשפטיות. דהרי ואדיב כבר העבירו את תשלום ראשון עבור הרכישה, 50 מיליון שקל, ויהיה קשה להחזיר את העסקה לידי נחמיאס. הוא ינסה לצאת ממנה בשלום, לפחות מבחינה עסקית. תדמיתו ספגה פגיעה לא קלה, כשמוקדם יותר השנה כבר ביטל עסקה אחת, לרכישת השליטה בארנה גרופ; זאת לאחר שהנכס המרכזי שלה, קניון נהריה, הוצף. ביטול העסקה של 135 מיליון דולר, רובה בחוב, נומק בשינוי מהותי לרעה בנכס. אבל ארנה גרופ הגישה בחודש מרץ תביעה של 460 מיליון שקל נגד מגה אור לבית המשפט המחוזי בתל אביב, על ביטול הסכם שלא כדין. הנסיגה מעסקת ישפרו מעמידה את נחמיאס במקום לא נוח, כמבטל הסכמי רכישה סדרתי, גם אם בשני המקרים מדובר בכוח עליון.

מגה אור וביג ביצעו עסקה מוצלחה בשנה שעברה, כשרכשו כל אחת 13% מאפריקה נכסים בכ־600 מיליון שקל. בהמשך עלתה ביג ל־20% בהשקעה של 400 מיליון שקל בגיוס מניות, ומגה אור השקיעה 83 מיליון שקל נוספים כדי לשמור על חלקה.

ישנן מספר אפשרויות לגבי תוכניותיו של נחמיאס. הראשונה היא שמדובר בהשקעה פיננסית - רכישה של איגרות חוב במחיר זול של 70-30 אורות לשקל, כדי לנסות למכור אותן ביותר ולרשום רווח הון. אפשרות שנייה היא להחזיק אקדח לראשו של אלשטיין בעניין התביעה נגד מגה אור, בבחינת 'תתפשר ותסיר את איום התביעה, ואני אתרחק מדסק"ש'. אפשרות שלישית היא רצון אמיתי להשתלט על דסק"ש. גורמים בסביבות דסק"ש טוענים כי נחמיאס התעניין מאוד בעבר הלא רחוק ברכישת נכסים ובניין, זרוע הנדל"ן של דסק"ש, שמחזיקה ב־36% ממניות גב ים, בבניין HSBC בניו יורק ובנדל"ן מניב בארץ.

הדרך להשתלטות ארוכה ונחמיאס רק בתחילתה, עם 6% מהסדרה. הוא יכול לרכוש עוד נתח וגם לחבור לגופים מוסדיים, הראשון שבהם הוא בית ההשקעות מיטב דש, שעמו הוא כבר קרוב להבנות. ברכישת אפריקה נכסים חברו אליו בתי ההשקעות הפניקס, פסגות, מור וקרן נוקד, ומאוד סביר שיחברו אליו גם כאן, לאור הניסיון המוצלח. קבוצה כזו בראשותו יכולה להגיע לרוב מבין מחזיקי הסדרה, לתת את הטון בהחלטה להעמיד את החוב לפירעון מיידי ולהשתלט על דסק"ש. פעולה כזו דורשת פנייה לבית המשפט, וההליך עשוי לארוך חודשים. בסיומו ימונה כונס למניות שיבצע מכרז למכירתן. בהליך כזה, לקבוצה שיגבש נחמיאס יהיה יתרון. כך היה במכירת מניות אפריקה נכסים, שכבר עמדה להימכר למוטי בן־משה. החיבור עם המוסדיים, והעובדה שהשקעתו ברכישת האג"ח היא כ־100 מיליון שקל במונחי שווי פארי, תקנה לו יתרון מול מתמודדים אחרים לרכישה.

בפניו עומד מכשול נוסף - חוק הריכוזיות. אבל גם עליו יכול נחמיאס להתגבר, באמצעות אחזקה של כ־25% בלבד במניות דסק"ש, שלא תיספר כקומה בפירמידה, או במיזוג מגה אור ודסק"ש לחברה אחת — מהלך מורכב וקשה ליישום.

סלקום, שופרסל ואלרון פחות מעניינות את נחמיאס, ונראה שגם אם ההשתלטות תצלח, הוא ימכור אותן לגורמים אחרים וייוותר עם עסקי הנדל"ן.

בינתיים בקרב המחזיקים התגבשו דעות בנוגע למהלך משפטי. אלשטיין אמור להזרים לאי.די.בי פתוח 70 מיליון שקל בספטמבר וסכום זהה בעוד שנה. מהלך משפטי יאפשר לו לסגת, לפי ההסכם. אלשטיין מנסה לגבש פתרון מול הנציגות, ולאחר שהצעתו לרכוש את כל האג"ח באמצעות הזרמת 600 מיליון שקל נפלה, הוא מעלה הצעה לא רשמית חדשה. לפיה, הוא יקדים את ההזרמה של 140 מיליון שקל לשבועות הקרובים - והמחזיקים יתחייבו לא לפנות להליכים משפטיים לפרק זמן מוגדר.